半导体工业的关键——晶圆专题

半导体已经与我们的生活融为一体,我们日常生活的许多方面,包括手机、笔记本电脑、汽车、电视等,都离不开半导体。而制造半导体所需的多任务流程被分为几个基本工艺,这些工艺的第一步就是晶圆制造。

本文引用地址:https://www.eepw.com.cn/article/202402/455682.htm晶圆可以说是半导体的基础,因为半导体集成电路包含许多处理各种功能的电气元件。而集成电路是通过在晶圆的基板上创建许多相同的电路来制造的。晶圆是从硅棒上切成薄片的圆盘,由硅或砷化镓等元素制成。大多数晶圆是由从沙子中提取的硅制成。美国的硅谷始于半导体产业,最终成为全球软件产业的中心。据报道,它的名字是半导体原材料“硅”和圣克拉拉谷的“山谷”的组合。全球晶圆制造产能分布或将这样改变

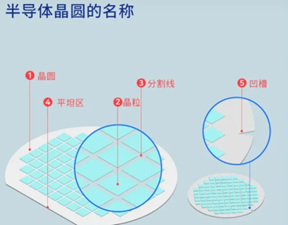

在经过制造硅锭、切割锭及研磨和抛光晶圆表面后,再经过抛光液和抛光机来抛光晶圆表面。在进一步加工之前抛光晶圆称为裸晶圆,表示尚未制造芯片。使用许多物理和化学工艺在裸晶圆上制造集成电路后,晶圆最终制作完毕。半导体晶圆由很多部分组成,晶圆、晶粒、分割线、平坦区及凹槽。

而制造晶圆只是第一步,除此之外还有制造晶圆的晶圆行业和在晶圆上设计和制造电路的制造(FAB)行业。并且还有封装行业等进行后续操作。

而全球各大半导体厂商,无论是研发还是制造,都有自己的工艺技术及代工厂支撑。而背后这些环节均需要显著的研发和资本投入。特别是制造环节,资本投入成为主导,占据了总成本的64%,主要依赖大量的资本投入来扩大产能,进而推动收入和利润的增长。

早期,半导体行业主要采取集成器件制造(IDM)模式,即一家公司负责从芯片设计到制造、封装测试的全部流程。

随着行业的不断发展和技术迭代的加速,这种模式面临着越来越大的研发和资本压力。因此,行业开始向无晶圆厂(Fabless)和晶圆代工(Foundry)模式转型。

在这种新的分工模式下,Fabless企业专注于芯片设计,而Foundry企业则负责制造。这种转型不仅降低了芯片设计的行业门槛,还通过专业化分工提高了生产效率。

在技术层面,随着制程技术的不断提升,晶圆代工的难度也在显著增加。从光刻技术到封装测试等各个环节都需要全面的技术创新。同时晶圆代工商业模式的兴起显著降低了芯片设计行业的资本门槛,推动了全球芯片设计的快速崛起。

当前半导体晶圆代工行业保持着强劲的发展势头。在全球需求逐步复苏和库存水平较低的背景下,2024年需求增长和新品补库存有望为行业提供增量空间。此外,随着先进制程不断进步和市场的持续拓展,行业有望在未来创造更多的价值。

半导体晶圆代工行业具有资本密集、技术壁垒高、更新速度快和规模效应显著等特点。这些特点决定了该行业的竞争格局高度集中,全球少数几家企业占据了主导地位。

台积电(TSMC)

台积电目前总市值约5250.71亿元,其总部位于中国台湾地区。作为全球首创的专业集成电路制造服务商,其核心代工部门涵盖制造、销售、包装、测试以及集成电路等半导体器件的计算机辅助设计和面具制作服务。此外,公司还涉足系统级芯片(SoC)的研究、开发与设计,以及固态照明设备和太阳能相关技术产品的研发、制造与销售。

公司主营业务高度聚焦,几乎全部收入和毛利均来源于晶圆制造,即晶圆代工业务。

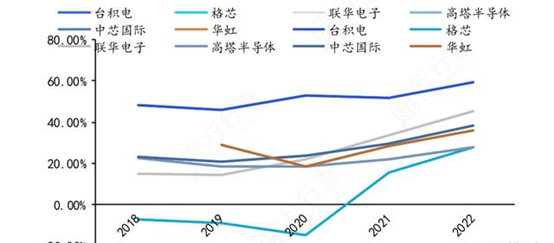

台积电在成熟制程晶圆代工市场中拥有最大份额,特别是在32/28nm制程技术方面,处于全球绝对领先地位。自2003年起,台积电一直占据着50%的市场份额,稳固地维持着其在晶圆代工行业的龙头地位。

目前,台积电已覆盖下游所有头部玩家,并将主流芯片制程推进至3nm的先进水平。

作为产业龙头,台积电不仅拥有更高的定价权,还能够凭借技术优势锁定高毛利率的先进制程订单。台积电2022年的毛利率高达59.56%,自2017年以来一直维持在50%左右的高水平。相比之下,其他厂商由于成熟制程领域的激烈竞争,毛利率被限制在50%水平线之下,显著低于台积电。

来源于网络公开整理

目前台积电正积极布局2nm先进制程产能以及先进封装产能的扩张,以满足不断升级的市场需求和技术趋势。

格芯(GlobalFoundries)

格芯目前总市值约为317.48亿,其总部位于美国,成立于2008年。

格芯(Global Foundries)是一家具有深远历史和重要地位的半导体晶圆代工厂商。根据Trendforce的数据,按营收计算,2022年格芯是全球第三大晶圆代工厂。

格芯的起源可追溯到AMD的制造部门。2009年,AMD从集成设备制造商(IDM)模式转型为无晶圆厂(Fabless)模式,将其制造部门出售给阿联酋的阿布扎比先进技术投资公司(ATIC)。这一变革催生了格芯,尽管其作为纯代工厂商的历史并不长,但凭借AMD的技术积累和规模基础,格芯迅速崭露头角,并通过战略收购不断壮大自身实力。

2010年,格芯收购了新加坡的特许半导体晶圆厂,规模进一步扩大。从而在新加坡获得了多座200mm和300mm晶圆厂,并拓展了约200个客户。这次收购标志着格芯开始向更多客户提供晶圆代工服务。

2015年,格芯进一步收购了IBM的技术开发部门和芯片制造部门,这一举措显著提升了公司在半导体技术研发和生产方面的能力。

直至2021年,格芯一直由阿拉伯联合酋长国的主权财富基金穆巴达拉投资公司私人持有。

公司在全球范围内拥有多个晶圆制造厂,包括新加坡的四家200mm晶圆制造厂、德国和新加坡各一家300mm晶圆制造厂以及美国的三家制造厂(包括佛蒙特州的一家200mm晶圆制造厂和纽约的两家300mm晶圆制造厂)。这些制造厂为格罗方德提供了强大的产能支持,使其能够满足全球客户的需求。

格芯主要关注更成熟的工艺技术,这使其在特定市场领域具有独特竞争优势。且与众多知名半导体公司保持着紧密的合作关系,如AMD、Broadcom、高通和STMicroelectronics等。

展望未来,格芯将继续致力于技术创新和产能扩张,以满足全球市场对高性能、低功耗芯片的不断增长需求。

格芯和Microchip宣布Microchip 28纳米SuperFlash嵌入式闪存解决方案投产

联电(UMC)

联电总市值约198.80亿元,总部在中国台湾,成立于1980年。

自1980年成立以来,一直是中国台湾地区半导体产业的领跑者。其不仅是中国台湾地区首家提供晶圆制造服务的公司,更是中国台湾地区首家上市的半导体公司,于1985年上市。

联电专注于半导体代工业务,广泛提供互补式金属氧化物半导体逻辑晶圆、混合信号晶圆、射频互补金属氧化物半导体晶圆、嵌入式存储产品、高压集成电路以及互补金属氧化物半导体图像传感器等多样化产品。

1995年,联电与美国和加拿大的11家IC设计公司合作,共同成立了联诚、联瑞、联嘉三家晶圆代工厂。

尽管联电与台积电在起步时间上相近,并曾一度展现出与台积电相抗衡的实力,但随着时间的推移,两者之间的差距逐渐拉大。但当前联电仍是全球半导体晶圆代工领域的重要参与者。

为了进一步提升产能和技术实力,联电在2022年2月宣布将在新加坡原厂旁扩建新厂。该厂主要配备22/28nm工艺产线,总投资金额达50亿美元。一期规划产能为每月3万片晶圆,预计于今年底投产。这一新厂的规划产能约占联电当前在新加坡总产能的24%,有望为公司的未来发展注入新的动力。

2022年,联电营业收入达到91亿美元。根据权威机构数据,2023年第二季度,联电营收是全球第四大晶圆代工企业,占据全球晶圆代工市场6.6%的份额。

联电、英特尔宣布合作开发 12nm 芯片制程,2027 年投产

晶圆代工成熟制程大降价,联电、世界先进、力积电抢救产能利用率

中芯国际(SMIC)

其总市值为1370.00亿,总部在中国,成立于2000年。中芯国际是全球领先的集成电路晶圆代工企业之一,同时也是中国大陆集成电路制造业的佼佼者。

中芯国际总部位于上海,并在全球范围内建立了多个制造和服务基地。目前,公司在上海、北京、天津和深圳运营着三座8吋晶圆厂和三座12吋晶圆厂,同时在上海、北京和深圳还各有一座12吋晶圆厂正在建设中。此外,中芯国际在美国、欧洲、日本和中国台湾等地设立了营销办事处,以更好地服务全球客户,并在中国香港设有代表处。

中芯国际专注于多种技术节点和不同技术平台的集成电路晶圆代工业务,同时提供设计服务、IP支持以及光掩模制造等配套服务。公司凭借其卓越的工艺制造能力、产能优势以及完善的服务配套,为全球客户提供从0.35微米到14纳米不同技术节点的晶圆代工与技术服务。

在巨额资本投入的压力下,联电和格罗方德已退出先进制程竞争。联电在2017年宣布将专注于成熟制程,而格罗方德也在2018年末决定暂缓7nm制程研发,转而投资相对成熟的制程服务。

如今,先进制程领域的领跑者仅剩台积电、三星和英特尔,而中芯国际作为持续投入的赶超者,也加入了这场竞争。

中芯国际正积极扩大产能,现有规划在建的产能共计30万片/月,均为12英寸28纳米节点及以上技术节点。其中,深圳、北京、上海和天津等项目均已开展相关工作。

另外,中芯集成的子公司中芯先锋还与绍兴滨海新区管理委员会签订了协议,计划在三期中试线项目的基础上,在未来两到三年内再投资222亿元,将月产能扩大至10万片。

中芯国际披露2023年四季报:毛利率下降,营收环比小幅增长科技战:中国最大芯片制造商中芯国际因美国制裁而急于囤积半导体工具,支出大幅增加

总投资573亿元!中芯国际12英寸晶圆代工生产线新进展国内需求复苏中芯国际40nm、28nm工艺已满载:供应链正在洗牌

三星(Samsung)

三星总市值为2757.82亿,总部位于韩国,成立于1969年。

三星电子是一家多元化的电子集团,生产和销售各种产品,包括智能手机、半导体芯片、打印机、家用电器、医疗设备和电信网络设备。其一半以上的利润来自半导体业务,另有25%来自其手机业务,尽管这些百分比因每项业务的命运而异。

三星是世界上最大的智能手机和电视制造商,这有助于为其组件业务(例如存储芯片和显示器)提供基本需求,也是全球最大的智能手机和电视制造商。

三星电子自2005年涉足晶圆制造业务,建立了其首条晶圆生产线。随后的技术跃进中,三星在2011年实现了HKMG技术的量产,2015年进一步推进至FinFET技术的量产,2016年更是成功实现了10nm技术的量产。

到了2017年,三星的代工业务独立于公司的产品部门,开始自主运营,两年后,在2019年,三星成功实现了7nmEUV技术的量产,标志着其在先进制程技术上的又一重要里程碑。

三星在先进制程技术上的发展蓝图已经铺展至2027年。目前,三星已经开始着手3nm SF3E技术的生产,并计划在2025年进一步推进至2nm技术,到2027年更是瞄准了1.4nm的制程技术。

与台积电相比,三星在良率上的突破显得相对缓慢。以4nm节点为例,台积电的良率已经达到了80%,而三星的良率则徘徊在60-70%之间。即使在3nm节点上,虽然三星率先采用了GAA新技术,但在良率方面仍未能完全超越台积电的FinFET技术。这意味着,在先进制程技术的竞赛中,三星不仅需要继续推进技术研发,还需要在良率提升方面下更多功夫,以确保其在市场上的竞争力。

三星Exynos 2500芯片试产失败:3nm GAA工艺仍存缺陷

评论