车企漫长的造芯季节

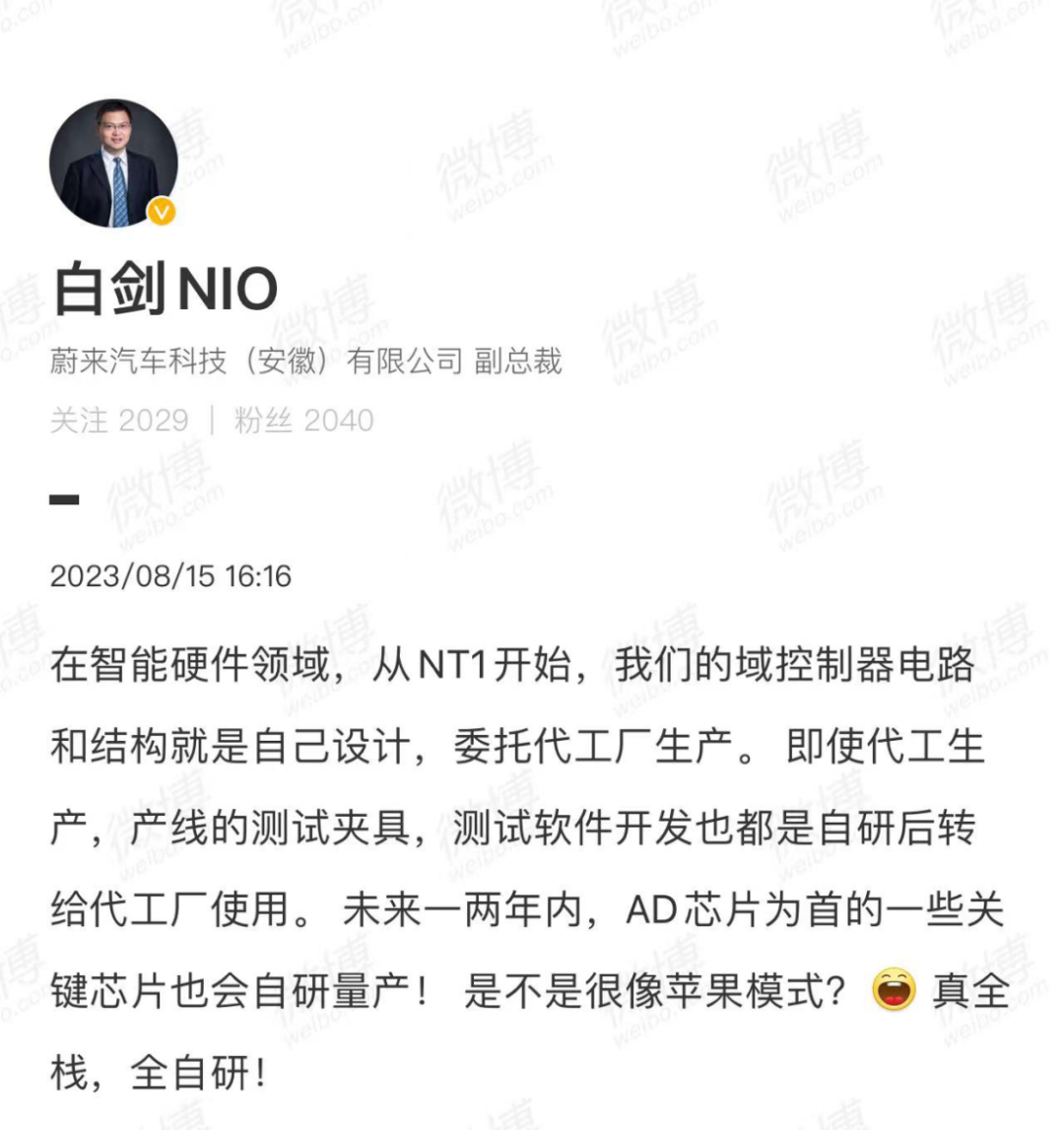

近日,蔚来汽车副总裁发微博表示,未来一两年内,蔚来汽车将实现一些关键芯片的自研量产。这一消息再次引起产业对车企自研半导体的讨论。

本文引用地址:https://www.eepw.com.cn/article/202308/449730.htm

7 月 20 日,汽车大厂 Stellantis 宣布要在 2030 年之前投资 100 亿欧元,确保各种半导体的供应。同时,Stellantis 还将与 AiMotive 和 SiliconAuto 合作开发自研半导体。曾几何时,汽车行业因为缺芯不能及时出货,大量车企在当时开始涉足半导体业务以确保供应链稳定。然而众所周知,芯片行业是一个投资周期长,回报慢的行业。那么现在这些造芯片的车厂过得还好吗?

由东风公司牵头成立的湖北省车规级芯片产业技术创新联合体成立一年以来,已实现 3 款国内空白车规级芯片首次流片。东风汽车不是唯一一家取得进展的跨界车厂,吉利汽车旗下亿咖通科技和安谋中国等公司共同出资成立的芯擎科技也实现了国产 7nm 智能座舱芯片的量产。

结合上图不难发现,有些汽车公司的尝试依旧没有落地。这再次反映出车用半导体是一个进入壁垒相对较高行业。

新老玩家的对决

相对于前两年车企密集宣布造芯的间隔来看,2023 年以来,其实「车企造芯」的报道少了很多。一方面的原因当然是有造芯实力的车企已经进入了这一领域;另一方面则是因为汽车半导体的供货相对趋于稳定。

半导体咨询机构 Techinsights 指出,从英飞凌、恩智浦、瑞萨和罗姆等主要汽车半导体公司的交货期和库存来看,车用芯片供需正在趋于正常。汽车专用半导体供应压力正在减轻,特别是那些基于成熟工艺节点的半导体技术,如 28nm、40nm 等。市场现在对现有的瓶颈以及需要采取哪些缓解战略有了更清晰的认知。最重要的是,这些剩余的瓶颈不再对汽车生产计划构成威胁。

在这样的背景下,传统半导体公司正在发挥优势,毕竟自研车规级芯片资金门槛非常高。据专家预测,仅以基础芯片的投入为例,起步门槛就是 10 亿元,如果再加上总体研发及运营,一般的芯片普遍需要百亿元以上的投资规模。英伟达旗下的 Orin,是英伟达花费 4 年时间投入数十亿美元打造的。理想汽车创始人李想曾透露,早期理想未选择全栈自研的重要原因就是资金有限。正是车规级芯片的壁垒让缺芯潮中汽车行业成为了重灾区。

此外,车企自研芯片还会面临客户单一的挑战。车企如果没有足够的出货量,收回成本就很难,降低整车的芯片成本就更是奢望。一款汽车 SoC 每年出货量不到百万以上,难以支撑芯片的持续研发投入。无论造车新势力还是传统车企,即便将芯片团队拆分独立运营,拆分出来的团队依旧很难获得包括竞争对手在内的其他客户的订单,难以提升芯片销量,竞争对手会出于对技术领先性、价格、系统适配等方面的商业考虑,选用第三方芯片。

在这样的情况下,很多车企选择与科技企业分工协作。通过与芯片设计公司合作,车企也可以进行差异化定制,或是更好的选择。毕竟即使是差异化的定制,芯片内部 50% 的部分也是通用的,芯片设计公司可以在原有版本的基础上进行差异化设计,实现部分差异功能。

车企依旧坚持自研芯片的决心

看起来汽车缺芯的问题已经有所缓解了,其实汽车公司们可以像从前一样「过上安逸日子」了。但是国内的许多车企依旧表态「坚定发展半导体」。

前不久,长安汽车董事长朱华荣表示 「过去,我们主要是『跟随』,但今天不一样了。很多企业发展到今天,突然发现要做很多研究了,因为前面已经没有跟随的对象,必须自己来研发创新。」

随着半导体在汽车上扮演的角色越来越重要,掌握底层的芯片,才能掌握顶层的产品。特别是在汽车产业进入电动化、智能化的新时代后,企业不再有值得借鉴的先例,只有技术创新才能让企业实现领先。广汽集团董事长曾庆洪也曾透露,「十四五」期间,广汽集团将聚焦基础研究突破和关键核心技术进行攻关。未来,广汽将加大研发基础能力、核心技术能力、关键零部件配套及生产能力建设,实现智能网联和新能源车三电核心技术行业领先。

在过去的 50 年里,汽车原始设备制造商一直在分散他们的供应链,而不是像该行业史的前 50 年里那样进行垂直整合。随着软件在行业中愈发占据主导地位,这种模式将不再适用。汽车制造商已经意识到了这个问题的严重性,许多汽车制造商正在采取更全面的方法来生产半导体和计算机。但这种转变不会在一夜之间完成。汽车制造商无法从近乎混乱的十几家供应商的 200 个微控制器立马转变到采购单一的超级芯片。他们希望现有的供应商能提供更全面的平台。从某些指标来看,特斯拉是目前垂直整合程度最高的汽车制造商,甚至设计了自己的芯片和软件。

市场调研机构 Gartner 发布的一份报告显示,由于芯片短缺以及汽车电气化、自动驾驶等趋势,全球前十大汽车制造商中的半数将自行设计芯片,借以掌控产品路线图和供应链。汽车电子元器件市场价格的波动,原因一方面在于,新能源汽车发展势头迅猛,且集中在一些核心市场,日趋激烈的竞争倒逼价格下降;另一方面,受前两年保供影响,物料有所积压,带来价格下降。在这种情况下,谁能更有效地管理供应链,就能赢得制造商、原厂、代理商更多的信任。同时供应链提供者,也要正视竞争压力,快速调整产品供应。

Gartner 研究副总裁 Gaurav Gupta 认为,汽车半导体供应链很复杂。在大多数情况下,芯片制造商只是汽车制造商的三级或四级供应商,通常需要一段时间才能适应汽车市场的需求变化,这使得汽车制造商增加了对半导体供应链的控制欲望。

未来市场仍会扩大

技术革新带动生产成本下降,以前汽车里仅有几颗 MCU,而现在有几百颗,甚至上千颗。业内人士表示,随着材料和技术的进步,未来产品的价格还会不断往下走,但是市场需求将保持旺盛。

在传统燃油车中,MCU 价值占比最高,达到 23%;其次为功率半导体,达到 21%;传感器排名第三,占比为 13%。而在纯电动汽车中,由于动力系统由内燃机过渡为电驱动系统,传统机械结构的动力系统被电动机和电控系统取代,其中电控系统需要大量的逆变器,对 IGBT、MOSFET 等功率器件产生了大量需求,推动了功率半导体在纯电动车的价值占比大幅提升至 55%,MCU 和传感器价值占比分别为 11% 和 7%。

未来,汽车上的每个系统都需要某种形式的集成平台——传感器、运动控制、电源管理、安全保障、车内和仪表盘系统,可能还有更多。其中的许多系统或许会进一步细分为区域(如每个轮胎、发动机等)。这些平台的半导体需要更加紧密地耦合,每个平台都有自己的软件堆栈。所有这些对现有的半导体供应商来说都是好消息。

经测算中国新能源汽车半导体市场规模在 2025 年有望达到 62.8 亿-73.2 亿美元。汽车半导体包含功率、控制芯片、传感器等。

一颗汽车芯片从立项、设计、流片、车规认证、车型导入验证,到量产装车,通常需要 3—5 年的时间。当性能、指标某一项检测不达标,一切推倒回到原点,重新设计、建模等,循环往复。在这个漫长的链条中,车企从零开始,但是传统企业已经在走向下一个环节——碳化硅。

2023 年 Q2,英飞凌收入同比增长 13%,达到 40.9 亿欧元,高于分析师预期;按业务划分,汽车电子(ATV)部门营收环比增至 21.29 亿欧元,8 月 4 日,英飞凌宣布,将大幅扩建马来西亚 Kulim 晶圆厂,这是继之前于 2022 年 2 月宣布的投资计划之外,将打造全球最大的 8 英寸碳化硅(SiC)功率晶圆厂。这项扩建计划的背后是客户的承诺与支持。据英飞凌透露,Kulim 工厂的扩建计划已得到客户约 50 亿欧元的 design-win 合同,以及 10 亿欧元左右的预付款。另一家汽车半导体大厂安森美,2023 年 Q2 收入 20.944 亿美元,汽车业务收入超 10 亿美元,同比增长 35%,创历史新高;碳化硅收入同比增长近 4 倍。

那么是否还有其他角色可以在中国汽车产业中,帮助车企去管理供应链呢?或许分销商是其中一个答案。芯片代理商可以提供技术支持、解决方案支持和供应链服务的同时,和车企一起建立起一条透明的供应链。因为代理商有产业所需全部芯片产品,客户可以通过系统对接,了解产品排单、库存情况,帮助车企更好地管理供应链。

总而言之,汽车半导体市场的未来,还有许多可能性。答案何时揭晓?蔚来给出的答案是「九月见」。

评论