传高通欲收购恩智浦 并购频发半导体游戏规则逐渐转变

垂直整合风潮再起重写游戏规则

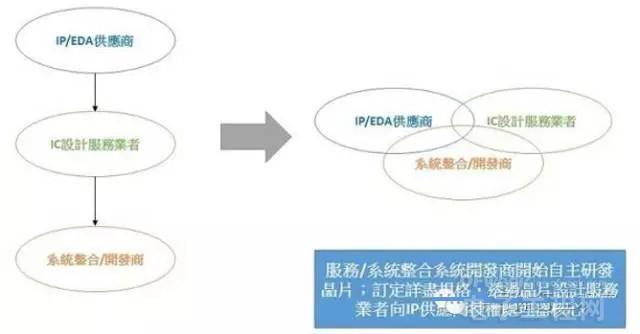

本文引用地址:https://www.eepw.com.cn/article/201610/310706.htm近来有EDA业者开始朝向系统整合市场发展,芯片设计已不再是唯一的获利来源,王端表示,这一点从诸多系统厂开始打造自有芯片,便可见端倪。唯有系统业者深知心目中理想的系统效能与规格,所以从芯片设计下手,方能达到此一目标。像是苹果、三星与华为等,都是鲜明的例子。从这一点来看,过去科技产业常见的垂直分工态势,将有会朝向「垂直整合」发展,系统业者将从中扮演主导角色。

王端更以物联网未来的发展为例谈到,虽然物联网能创造的产值极大,但半导体能从中分食的大饼仍然有限,原因在于还有软体、应用服务等层面需要兼顾,半导体业者仍然要从「系统思维」来思考竞争策略。

工研院IEK系统与IC制程技术部资深研究员林宏宇也谈到,物联网产业具备长尾特性,导致系统业者开始跨足自有芯片设计,这种作法将会缩短传统供应链之间的距离,系统厂商也能与硅智财(IP)供应商有所接触。这也将进一步牵动晶圆代工、EDA、硅智财供应与芯片设计服务等业者的市场战略的改变。但考量到投资风险,系统业者可以先倾向订定详尽的芯片规格,再透过芯片设计服务业者向硅智财业者授权处理器核心的模式来共同开发,以降低开发风险。

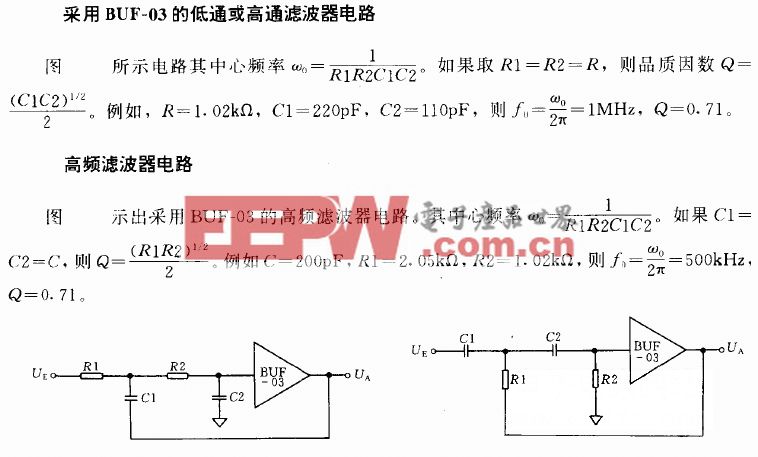

图2 : 过往我们熟悉的垂直分工的供链链,将会转变彼此合作的模式。

王端不讳言,半导体产业的游戏规则正在改变,但唯一确定的是游戏规则还没有明朗化,半导体业者们若没有开始采取行动,极有可能会被淘汰出局。

「台积电虽然在晶圆代工领域称雄,市占率也不断提升,未来也有极有机会在10纳米制程与英特尔对决,但面对游戏规则改变,台积电若不采取行动,反而可能会害了自己。」王端说。

王端解释,过去的65纳米制程,除了第一轮的应用处理器业者会使用外,

其他的数字芯片业者也会在之后的时间跟进采用,所以长期来看,65纳米制程的产能利用率可以维持一定的高度。但进入20纳米制程之后,你会发现愿意采用先进制程的芯片业者数量开始减少,一旦苹果与高通开始进入更为先进的制程,那么20纳米的产能利用率要由谁来填补?过去也曾有半导体业界人士谈到,像是意法半导体的MEMS晶圆厂,永远都是以八吋晶圆厂来进行生产,而且产能十分惊人,意法半导体会不会将产品委外,或许会有部份产品会采取这样的策略,但与此同时,会有其他的产品线补上,以确保产能满载,同时也能兼顾成本效益。

王端直言,若未来系统业者会扮演主导角色,那么晶圆代工业者也能从系统角度切入,试图扮演系统业者的「主要供应商」,以苹果为例,不仅应用处理器,像是基频处理器、电源管理与触控芯片等,通通都可以委由单一业者代工,这种作法可以强化系统业者对于晶圆代工业者的依赖性,若系统业者打算自行设计芯片,晶圆代工业者也可以反客为主与系统业者接洽,取得主动地位,也不失为一种恰当的市场策略。

IDM发展轻晶圆策略将持续进行

而在IDM产业的发展,王端分析,目前既有的几家IDM大厂,如意法半导体、IBM与松下半导体等,都已经弃守14纳米以下的制程研发,最主要的原因仍然是成本太高,他以12吋晶圆,采用16纳米制程,月产能1000片晶圆为例,其成本就要145百万美金,若要月产能达到50,000片,那可以想见成本会有多高。所以大部份的IDM业者没有能力可以盖这样等级的厂房,只好将更为先进的产品委由晶圆代工业者来量产。既有的产能就必须拿来量产更为特殊的产品。

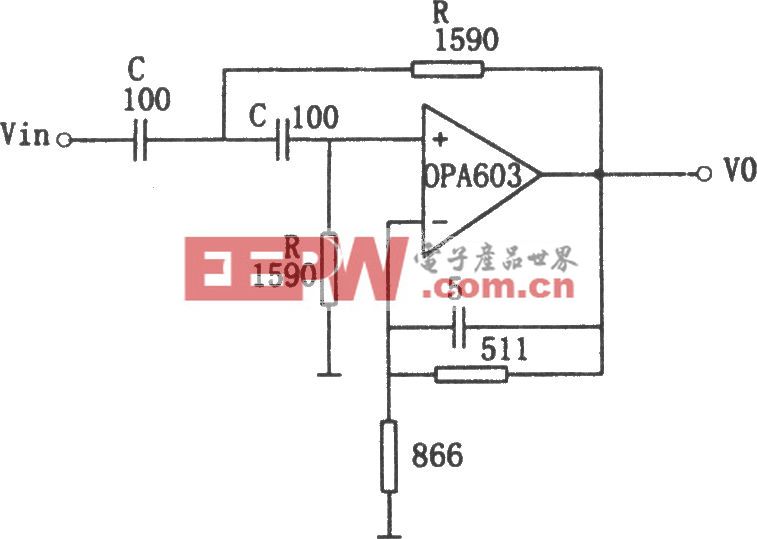

图3 : 在全球的IDM业者中,能够持续往先进制程迈进的,英特尔可说是唯二的公司之一。

除了IDM与先进制程的发展外,另一个也必须关注的重点,则是类比半导体领域的IDM业者的状况,其中的代表当以德州仪器(TI)与英飞凌的12吋晶圆厂为代表,前者专攻类比半导体,后者则聚焦IGBT的量产。王端分析,同样的产品进行量产,12吋相较于8吋晶圆厂的成本,仅有增加40%,但在良好裸晶的数量则大幅提升两倍,不论是良率、品质与成本等各方面,12吋晶圆厂绝对占有绝对优势,所以德州仪器在这方面,几乎所有8吋晶圆厂都无法匹敌。

但他也提到,不论是台积电或是中芯国际,都开始启动12吋晶圆厂开始代工类比芯片的服务,台湾与大陆有不少8吋晶圆厂的客户,各自往台积电与中芯国际的12吋代工厂移动,可以看得出来,8吋晶圆厂的竞争力已经逐渐下滑,长期来看,晶圆代工还是会致力成本降低与制程创新的方向发展。

评论