存储器缺货涨不停 厂商赚钱赚到手软

今年,芯片元器件全面缺货,特别是存储器,这使得与存储器业务相关的厂商乐开了花。从最新一批的财报来看,这些厂商都是赚钱赚到手软啊!

本文引用地址:https://www.eepw.com.cn/article/201707/362304.htm2018年NOR Flash市场续缺,旺宏锁定一线大厂

旺宏总经理卢志远表示,2018年品牌NOR Flash市场需求还会增加,要不缺货还有点困难,旺宏第1季全球NOR Flash市占率达26%,全年目标30%,中长期看50%市占,同时董事会也追加17.85亿元(新台币,下同)的资本支出,全年支出扩大至40亿元,全面增产高端55nm的NOR Flash产能。

全球NOR Flash涨翻天,对于产业前景是否续涨有几个面向可以观察,包括供给端的增产、需求端的应用,综合来看,卢志远表示,整个NOR Flash产业有美系大厂的退出,同时终端需求面也不断成长,包括物联网的应用增加、TDDI芯片搭载NOR Flash需求等,这样看下来,2018年NOR Flash应用面需求还会持续增加。

卢志远进一步分析,供给和需求的两边要被破坏,短期一年内可能性不高,至少今年都是好年,拉长三年内当然是不敢说,以2018年来看,要达到平衡,没有缺货的状况,其实有点困难。

根据市调机构统计,旺宏2018年第1季市占率达27%,另外两家美光和赛普拉斯(Cypress)市占率为22%和17%。旺宏有信心今年市占率可以上看30%,中长期来看,市占率目标是50%。

旺宏日前董事会也通过追加资本支出新台币17.85亿元,估计全年资本支出扩大至新台币40亿元,资本支出扩大的目的主要是增加4800片的高端NOR Flash产能,但同时也减少低端产能。因此,总产能没有增加,旺宏表示,公司会以十分谨慎的态度来做财务规划。

旺宏进一步分析,增加4800片的高端NOR Flash产能主要是12吋晶圆厂,以55nm的NOR Flash产能为主,目前旺宏的12吋厂产能约两万片,产品为55nm的NOR Flash、36/19nm的NAND Flash,以及3D NAND产品。

针对台湾、大陆存储器相关公司积极增加NOR Flash晶圆代工,是否会破坏产业生态。卢志远分析,旺宏的NOR Flash产品客户族群都是锁定一线大厂,尤其是美系大厂手上的车用电子客户,不做地摊货的生意,因此,即使中小型IC设计公司要增加产能,通过认证要很长时间,因此对于旺宏锁定的NOR Flash市场威胁不大。

旺宏2017年第2季合并营收为新台币65.63亿元,与前一季相较减少1%,与去年同期相较增加27%,营业毛利为22.16亿元,毛利率为34%,较上季增加7个百分点,较去年同期增加20个百分点。

值得注意的是,旺宏第2季的获利几乎是上季的3倍,第2季的税前净利6.22亿元,税后净利6.16亿元,换算每股税后0.35元,较上季0.12元大幅跃进,而去年同期每股税后还亏0.39元,上半年每股净值为10.75元。

旺宏第2季各产品线成长上,旗下三大产品线呈现高度成长,其中ROM的年增率超过一倍,但较上季减少29%;NOR Flash年增率为21%,较上季增加9%;NAND Flash年增率超过25%,较上季增加4%。

在营收比重方面,旺宏2017年第2季NAND Flash占11%、NOR Flash占63%、ROM占17%。

旺宏上半年底约当现金新台币54.06亿元,库存水准从上季73.84亿元增加至90.75亿元,主要是ROM产品线库存,为游戏机大客户任天堂做准备,而NOR Flash和SLC型NAND Flash产品线的比重不高,主要因为客户需求旺,几乎都配销完,库存并不多。

再者,旺宏董事会也通过增加资本支出增加新台币17.85亿元,估计旺宏全年的资本支出将扩大至新台币40亿元,主要是用于增加高端产能增加4800片,包括55nm制程的NOR Flash产能,争夺美光(Micron)、赛普拉斯(Cypress)的高端车用大客户,但相对地,低端的产能会减少,所以一增一减下,整体总产能并没有增加,象征旺宏的投资策略是十分谨慎。

硅品Q2营收季增4.47%

封测大厂硅品公布2017年第二季自结合并财报,在业外收益进补拉抬下,税后净利达21.58亿元(新台币,下同),季增达1.16倍,每股盈余回升至0.69元,获利表现回温。合计上半年税后净利31.54亿元,年减28.51%,每股盈余1.01元,略低于去年同期的1.42元。

硅品2017年第二季自结合并营收204.24亿元,季增4.47%、年减5.79%。毛利率降至18.4%,续创2013年首季以来逾4年低点。不过,营益率9.18%,虽低于去年同期的13.24%,但已较首季的8.9%略微回升。

虽然本业获利回温有限,但硅品在业外收益挹注拉抬下,第二季归属业主税后净利达21.58亿元,虽年减23.16%、但季增达1.16倍。基本每股盈余0.69元,虽低于去年同期的0.9元,但已较首季的0.32元显着回温。

合计硅品2017年上半年合并营收399.76亿元,年减2.45%。毛利率18.8%、营益率9.04%,低于去年同期的22.13%、11.61%。归属业主税后净利31.54亿元,年减28.51%,基本每股盈余1.01元,略低于去年同期的1.42元。

硅品第二季获利回温,主要受惠于业外收益达10.8亿元,较首季亏损4.8亿元大幅增加15.6亿元。公司指出,主要由于海外可转债评价利益增加8亿元,以及汇兑转为收益1亿元,首季则出现汇兑损失3亿元。

观察业务状况,硅品第二季封装营收176.45亿元,季增3.6%,测试营收27.8亿元,季增10.1%。观察应用产品营收,通讯(Communication)占68%、消费性(Consumer)19%,运算(Computing)11%、存储器为2%。第二季资本支出为37.03亿元,季增3.66亿元。

以封装种类观察,硅品第二季覆晶封装(Flip Chip)和凸块晶圆(Bumping)营收占38%、载板封装30%、导线架封装18%、测试14%。各地区营收方面,以北美达45%最高、亚洲43%居次,欧洲及日本各为11%及1%。

力成上半年营收增25%,下半年仍乐观

封测厂力成昨(25)日召开法说会,公布第二季合并营收139.28亿元(新台币,下同),季增10.0%,年增23.1%;毛利率受新台币升值等影响季减0.9个百分点至20.9%;税后净利14.10亿元,季增21%,年增24.9%,每股净利1.81元。

力成累计上半年合并营收265.88亿元,年增21.2%;毛利率21.2%,年增0.8个百分点;税后净利25.76亿元,年增24.5%,每股净利3.31元,优于市场预期。

展望未来,力成董事长蔡笃恭表示,看好下半年包括DRAM、NAND Flash、逻辑芯片等三大产品线接单均成长,预估第三季营运将可缔造高峰,并正面看待第四季展望。此外,在并购日本测试厂TeraProbe及美光秋田厂后,公司将在日本建立完整的半导体生产线,整体来看,对下半年营运展望乐观,全年营收及获利可望改写历史新高。

据了解,力成于6月初完成并购TeraProbe,预估8月将完成并购美光秋田厂,开始认列每月营收1.5亿元。蔡笃恭表示,秋田厂与美光已签订三年合约,未来秋田厂将成为公司在日本的高阶封测基地,加上有TeraProbe的晶圆测试产能挹注,可望于日本建立完整的生产线,聚焦日本汽车电子及物联网芯片市场。

力成表示,目前来看,第三季营运展望乐观,在DRAM方面,西安厂标准型DRAM产能持续开出,因绘图用GDDR需求强劲,有助于覆晶封装及晶圆凸块产能利用率;而下半年为Mobile DRAM旺季,接单可望创新高;NAND Flash方面,下半年智能型手机进入旺季,加上有重量级产品将推出,正面看待eMCP/eMMC的手机用存储组件需求,且随着下半年存储器厂新产能将开出,营运将再添新动能。

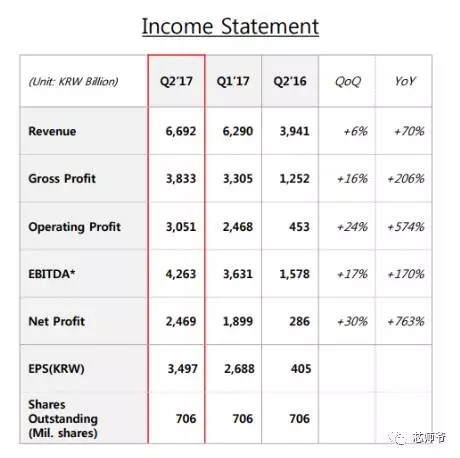

SK海力士Q2净利润同比暴增763%

SK海力士今天发布其截至2017年6月30日的2017第二季度财务业绩。该公司在第二季度营收、营业利润和净利润上创下历史新高。

SK海力士第二季度营收6.69兆韩元(约合60亿美元),营业利润3.05兆韩元(约合27亿美元),净利润2.47兆韩元(约合22亿美元)。受益于第二季度良好的市场条件下DRAM价格继续上涨,使其营收和营业利润比上季度分别增长了6%和24%,同时净利润环比增长30%,同比暴增763%。

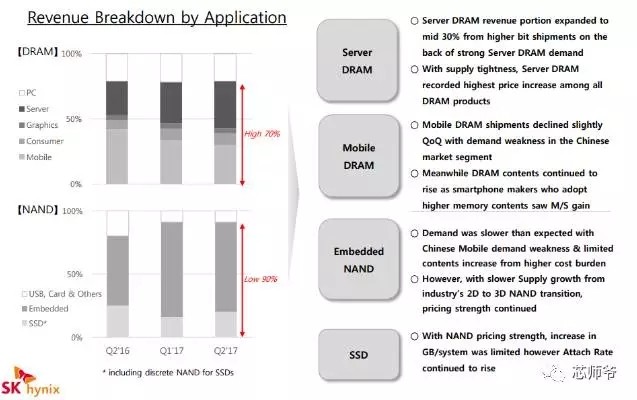

尽管移动DRAM产品需求减弱,但是得益于服务器领域的强劲需求以及服务器DRAM价格大幅增加,DRAM Bit出货量仍环比增长3%,平均销售价格上涨11%。服务器领域的强劲需求将SK海力士服务器DRAM收益扩大至30%左右。中国市场对移动DRAM的需求有所疲软,但值得乐观的是,智能手机制造商对可存储更多内容的大容量DRAM的采用度正日益提升。

由于智能手机需求增长缓慢,NAND Flash位出货量下降6%,由于每个NAND Flash产品类别的芯片价格不断上涨导致平均销售价格上涨8%。

今年下半年,SK海力士通过以服务器和移动应用为中心的产品组合的运作方式巩固其在存储市场的地位,预计在这两个领域将持续引领市场需求。公司将扩大高端移动LPDDR4X产量,同时也将按照原先制定的下半年计划大批量生产1xnm DRAM。

另外,SK海力士将在位于利川的M14工厂全面生产3D NAND。此外,SK海力士计划在今年年底将其最新的72层3D NAND导入移动解决方案和cSSD产品,在明年导入eSSD产品。

评论