芯片“成长新星”纳芯微冲锋科创板背后:近3年资本运作频繁,华为产业链能否撑起一片天

目前公司产品已进入华为供应链、比亚迪等新能源汽车供应体系,若最终上市,有望像圣邦股份、思瑞浦等同行公司一样成为资本市场“明星股”。

5月28日,苏州纳芯微电子股份有限公司(下称“纳芯微”)科创板IPO获受理,再度向资本市场冲锋。

这是一家成长性较好的公司,近6年营收/归母净利润复合增速高达75.87%/88.51%。公司主营信号感知芯片、隔离与接口芯片及驱动与采样芯片,下游应用场景及市场需求广阔。

《科创板日报》记者获悉,目前公司产品已进入华为供应链、比亚迪等新能源汽车供应体系,若最终上市,有望像圣邦股份、思瑞浦等同行公司一样成为资本市场“明星股”。

不过,虽然公司2016年即登陆新三板,但是挂牌期间融资方面没有作为,反而终止挂牌后资本运作频频,近3年公司合计实行股份转让11次、增资5次。

已切入华为供应链

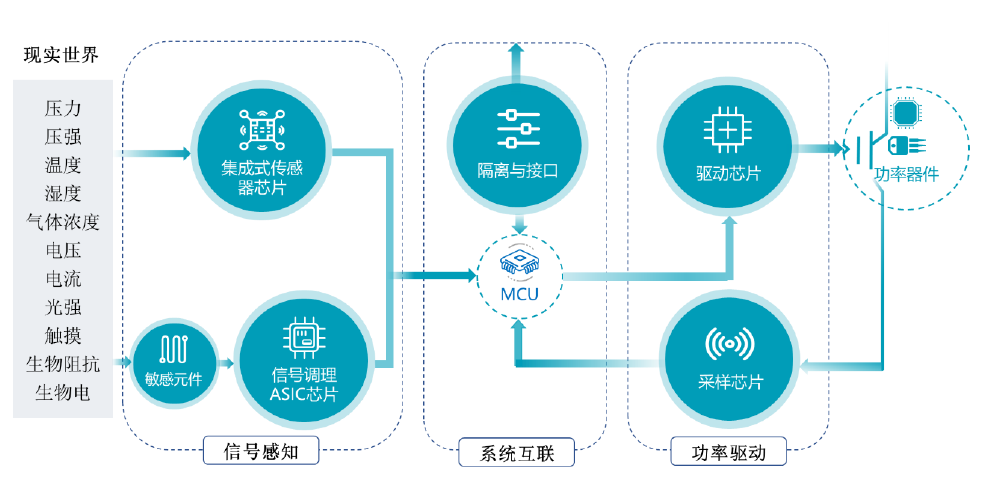

纳芯微是一家聚焦模拟及混合信号芯片的集成电路设计企业,主营业务分为芯片和定制服务两大板块。其中,芯片业务为主要收入来源,2020年营收占比达到98%。

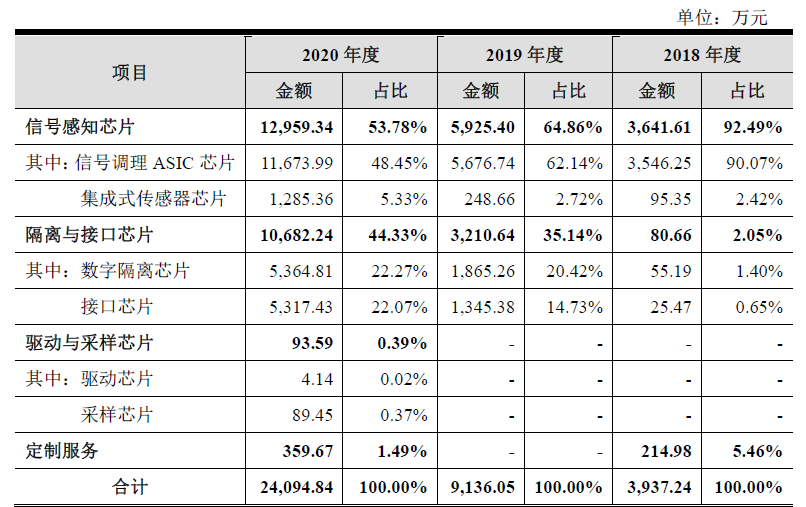

根据产品类型的不同,芯片业务可以分为信号感知芯片、隔离与接口芯片、驱动与采样芯片,2020年在主营业务收入中分别占比为53.78%、44.33%、0.39%。

值得注意的是,信号感知芯片营收占比逐步收缩,从2018年的92.5%下降至2020年的53.78%;隔离与接口芯片发展迅速,从2018年的2.05%跃升至2020年的44.33%。

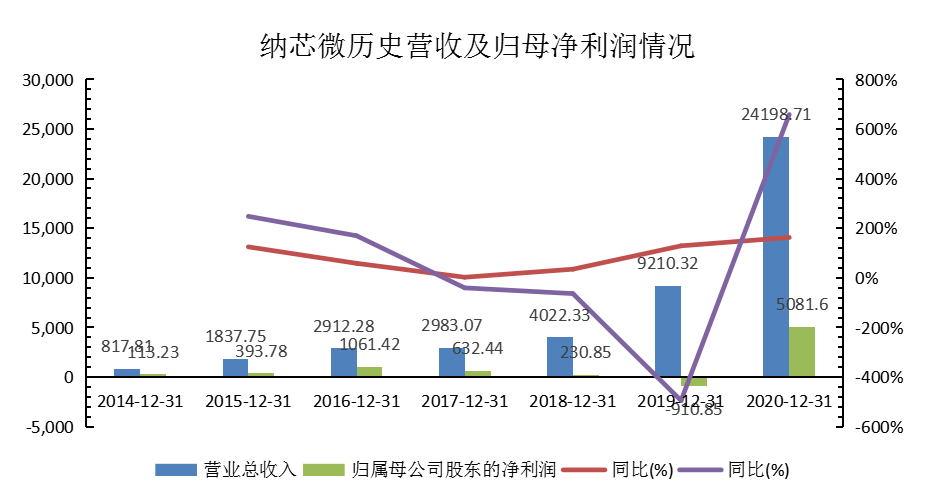

从公司整体经营业绩来看,纳芯微近年来显现较好的成长性。公司2015~2020年营收/归母净利润复合增速高达75.87%/88.51%,公司毛利率近3年维持在55%左右。公司员工数从2015年末的15人扩展到2020年末的240人。

尤其是营收方面,除了2017年公司增速仅2.43%外,其余年份均大幅增长。但净利润方面,纳芯微波动比较明显。经历2015和2016年的倍增后,公司2017~2019年净利润同比增速大幅下降,2019年甚至亏损910万元。而2020年,公司不仅扭亏为盈,而且实现归母净利润5082万元,创历史最佳业绩。

披露的2021年1季度经营数据显示,纳芯微Q1实现营收1.35亿元~1.4亿元,同比增长222.77%至234.72%。实现归母净利润3300万~3450万,同比增长290.79%至308.56%。

公司创始人王升杨曾对外表示,纳芯微的定位不同之处在于公司是按应用场景来规划产品,诸多产品布局是围绕着业务市场前景而做的。

正如王升杨所言,纳芯微成立初期专注于消费电子领域传感器信号调理ASIC芯片的开发,但是业务收入比较小、客户依赖性比较大,2014/2015年苏州明皜传感科技的销售收入在总营收占比分别为83.31%/61.83%。

2015年后公司向工业及汽车领域发展,产品业务从固有的传感器芯片向隔离与接口芯片、驱动与采样芯片方面拓展。值得一提的是,纳芯微大力推进的隔离与接口芯片业务2019年开始放量增长,成为公司重要的增长驱动力。

据悉,公司相关数字隔离芯片2018年通过了华为认证,进入其供应链体系。纳芯微财报显示,2019年第一大客户“A公司”销售额4206万元,占当期营收17.4%。虽然公司对客户名称做了保密处理,但据知情人士告诉《科创板日报》记者,该大客户正是华为。

驱动与采样芯片虽然目前占比尚不足1%,但王升杨信心满满,表示该业务是公司下一步的重点。公司隔离驱动与隔离采样芯片在2020年Q3开始批量出货后,已进入比亚迪、五菱汽车、一汽集团等国内主流终端厂商的新能源汽车供应体系。

招股说明书披露显示,公司拟发行2526.6万股A股,拟募资7.5亿元,其中,4.39亿元用于信号链芯片开发及系统应用项目、0.89亿元用于研发中心建设项目,剩余2.22亿元用于补充流动资金项目,其中,补充流动资金占比约30%。

资本运作频繁 与亚德诺半导体业务重合

回顾公司的发展历程,这已是纳芯微第二次冲击资本市场。

成立3年后,纳芯微将组织形式从有限责任公司变更为股份有限公司,并于2016年8月在新三板挂牌上市(证券代码为838551),交易方式采用协议转让。但截止公司2018年9月主动摘牌退市,公司在新三板市场没有发生过交易,白白浪费了挂牌机会。

有知情人士对《科创板日报》记者表示,新三板上市后需要履行信息披露的义务,部分公司基于商业经营、客户信息保密以及融资操作便利性等方面因素考虑而主动退市。

但是从新三板退市后,纳芯微却在资本运作方面动作频频,俨然是“融资老手”。公司招股说明书显示,2018年9月至2021年1月,公司合计实行股份转让11次、增资5次。

如2018年9月中旬,公司通过新三板摘牌决议后的半个月,纳芯微立即召开股东大会通过了增资扩股方案;2020年9月与投行签订辅导协议后,仍然匆匆实行了2次股权转让和1次增资。

积极参与公司融资的队伍中,涌现如国家大基金子公司聚源聚芯、深创投以及小米长江等知名产业资本的身影。

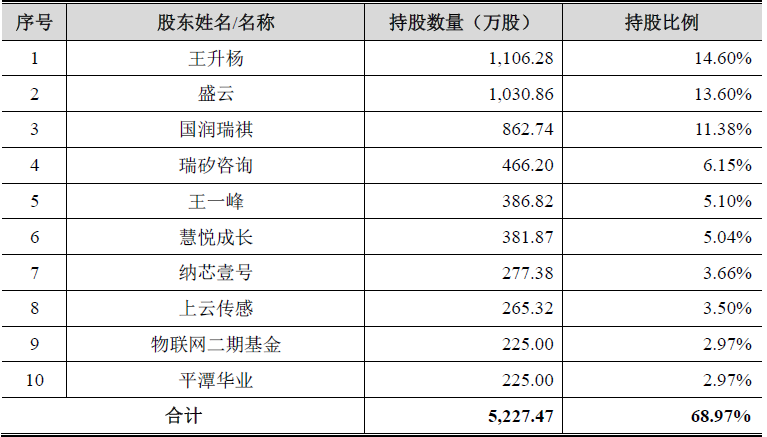

截止公司招股说明书披露日,王升杨、盛云、国润瑞祺分别持股14.6%、13.6%、11.38%为前三大股东。公司合计股东42名(含机构股东),整体股权结构比较分散。值得注意的是,纳芯微29名非自然人股东中存在20 名性质为私募投资基金的股东。

实际控制人方面,创始人王升杨通过直接及间接持股合计占比27.65%,且王升杨与盛云、王一峰签署了《一致行动人协议》,三者合计持股46.35%。

从管理团队的工作经历来看,纳芯微与亚德诺半导体、无锡纳讯微电子有着明显业务重合。

王升杨及盛云都曾在亚德诺半导体、无锡纳讯微电子共事,2013年两人联合创立了纳芯微,分别出任公司主要负责人、研发总监。此外,公司IC设计中心总监马绍宇、信号调理产品线总监赵佳以及隔离与接口产品线总监叶健也都有着亚德诺半导体公司工作经历。

相关公司官网资料显示,亚德诺半导体技术(纳斯达克代码: ADI)是一家财富500强美国的跨国半导体装置生产商,专为消费与工业产品制造ADC、DAC、MEMS与DSP芯片。而无锡纳讯微电子是一家压力传感器生产商,致力于各种量程的MEMS压力传感器及裸芯片的研发生产,主要经营压力传感器、压力传感器芯片、MEMS和ASIC等。

受到中美贸易摩擦影响,亚德诺半导体停止了对华为的相关产品销售,而已经进入了华为供应链体系的纳芯微能否充分受益,有待进一步观察。

*博客内容为网友个人发布,仅代表博主个人观点,如有侵权请联系工作人员删除。