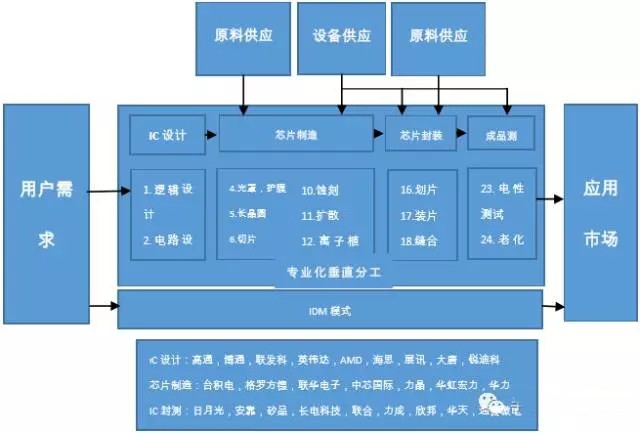

半导体封测格局渐明朗 浅析本土四大龙头公司

随着2016年全球龙头日月光与2015年排名第3的矽品合并尘埃落定,封测行业超级巨头出现,以2015年营收计算占全球28.9%。同期全球营收榜眼安靠也完成了对全球排名第6的日本封测厂商J-Device的100%股权收购,而本土企业长电科技完成收购新加坡厂商星科金朋,排名跃居全球第三。

本文引用地址:https://www.eepw.com.cn/article/201612/341604.htm

与此同时,受益国内半导体产业发展及全球封装产业国内转移趋势,国内封装市场快速增长,2015-2020年GAGR为12.7%。根据Gartner数据,2015年中国封装市场营收3017.3百万美元,同比增长28%,预计至2020年可达5484.1百万美元,2015年至2020年GAGR12.7%,中国封装产业全球份额将随之由2015年的12%增至2020年的17%。日月光、安靠、飞思卡尔、恩智浦、英特尔等半导体厂商纷纷在大陆设立封装厂,其中飞思卡尔、英特尔及安靠2015年营收进入封装行业前10,国内封装产业发展迅速,产业转移趋势明显。

国内行业规模快速增长,长电科技为国内龙头,华天科技盈利能力最强。到2014年底,国内具有一定规模的IC封装测试企业有85家,其中本土企业或内资控股企业27家,其余均为外资、台资及合资企业。国内封装企业的产能和销售收入近年保持快速增长,在BGA、CSP、WLP、FC、BUMP、SiP等先进封装产品市场已占有一定比例,约占总销售额的25%。长电科技、通富微电和华天科技跻身国内第一梯队,2015年毛利率分布为17.27%、21.41%及20.68%。

四大本土封测龙头公司分析

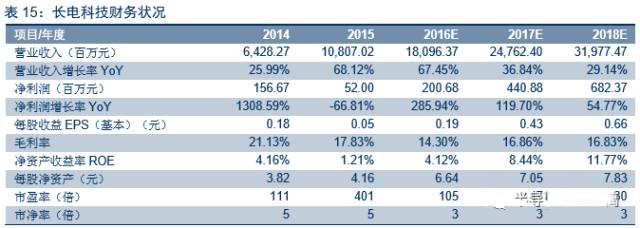

长电科技

顺应行业趋势,打造封测龙头。国内芯片封测龙头,受益产业转移及行业整合趋势,2015年联合国家大基金、国内芯片制造龙头中芯国际以7.8亿美元收购全球第四大封装厂星科金朋,获取SiP、FoWLP等一系列先进封装技术,卡位未来五年先进封装,2017/2018年营收有望实现247.6亿/319.8亿元,比肩全球封测龙头“日月光+矽品”。中芯国际近期入主长电成为第一大股东,强强联合后公司将成为“制造+封装”国家第一梯队成员,平台价值及整合空间巨大。

公司注重MEMS产品封装技术开发,是目前国内最大的MEMS地磁传感器封装基地;依托其在中道及SiP技术多年积累,指纹识别MEMS芯片封装已经开始量产。凭借SiP业务切入大客户,引领系统级封装。星科金朋在SiP领域深耕十年,已获得国际大客户认可,进入收获期。预计未来WLP和SiP将被大客户广泛应用于手机芯片封装,公司作为其主要供应商之一,今年八月已实现量产供货,预计该业务今年实现营收3.5亿美金;2017/2018年有望提升至10/15亿美金,复合增速107%,带动公司该项业务营收及利润大幅增长。Ewlb技术全球领先,FoWLP产品供不应求。除台积电外,公司星科金朋新加坡工厂是目前全球唯一能提供FoWLP先进封装的公司,技术领先于龙头日月光。其eWLB良率高于台积电集成Fan-out工艺,当前产能4000片/周,预计明年扩张至7000片/周,产能目前供不应求,已经被高通预定一空,预计该业务明年增长至2亿美金,实现营收翻倍,未来有望持续爆发。

顺利整合FlipChip产能,有望导入新客户。2016-2018年FlipChip仍是全球主流的先进封装工艺,2018年全球市场空间百亿美金。收购星科金朋后,公司的FlipChip业务分布在上海、韩国以及长电先进工厂产能合计超6亿美金,整合完成后长期增长可期。以上海工厂搬迁为契机,公司全面整合FlipChip业务拉开序幕,预计2017年三季度向江阴搬迁完毕,同时公司积极导入国内客户,仅海思一家2017-2018年导入营收有望超过2亿美金。预计公司该业务在2017年下半年将恢复全面增长态势。

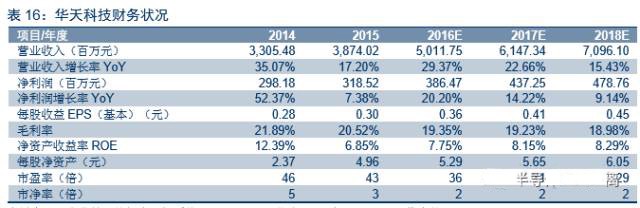

华天科技

三地全面布局,业务结构合理成长稳健。公司是中国集成电路封测龙头企业之一,昆山、西安、天水三厂全面布局,已具备为客户提供领先一站式封装的能力。公司借助并购的FCI、迈克光电、纪元微科三家公司,立足欧美市场,2016年也在硅谷新设办事处。此外,公司深化与武汉新芯的合作,有望显著受益国家存储芯片战略发展。预计2016年营收将达61亿元,毛利率也稳定在20%左右。随着产能逐渐放量,未来成长可期。

昆山厂,主攻高端技术,深化国际战略布局。昆山厂目前主营晶圆级高端封装,订单量最大的是CIS封装,Bumping也开始逐步小批量的生产。我们预计,随着现有产能利用率的提升与未来产能的逐步释放,公司毛利率将稳定在14%左右,营收也将在2017年达到14.1亿元。一方面,晶圆级封装的重点是扩大Bumping的产能。在昆山的厂房于2016年6月底完成封顶,并在7月底或者8月初完成设备引进,预计后续将加快产能释放。另一方面,昆山厂已经具备8寸和12寸的产能,后续主要是扩大12寸的产能,受12英寸的带动,2016Q1利润同期增长1倍,达到7000多万元。

西安厂,立足中端封装,突破手机客户。西安厂以基本封装产品为主,定位于指纹识别、RF、PA和MEMS。其中,MEMS产量已经突破1000万只/月,而指纹识别的产能也开始释放。随着2015年新建的54000平方米的厂房投入使用以及与华为的合作项目的逐步开展,2016H1西安厂的营收与盈利能力都得到了显著的提升,预计2016年营收达到13.48亿元,而毛利率也将稳定在30%左右。指纹识别与先进制程芯片等对中高端封装领域的需求快速增长,西安公司的封装产品已开始进行产能扩张并逐步步入量产阶段,技术水平大幅提升。

天水厂,定位低端封装,营收主要来源。目前天水厂定位以中低端引线框架封装与LED封装为主,客户渠道与产能规模相对较为平稳。2015年天水厂营收达到20.8亿元,占上市公司总营收的53.7%,为公司收入的主要来源。一方面,天水厂在开拓国内市场的同时,也借助公司在收购FCI后于2015年导入的3家收入体量上亿美元的国际客户,深化了战略布局。另一方面,由于天水的产品技术相对成熟,大部分投入将用于扩大生产规模。因此,预计伴随着天水厂的扩产计划逐步完成并经历产能爬坡后,生产经营将逐步步入稳定状态,营收能力也可实现较大提升。

评论