2019年半导体并购狂潮是否会再起波澜

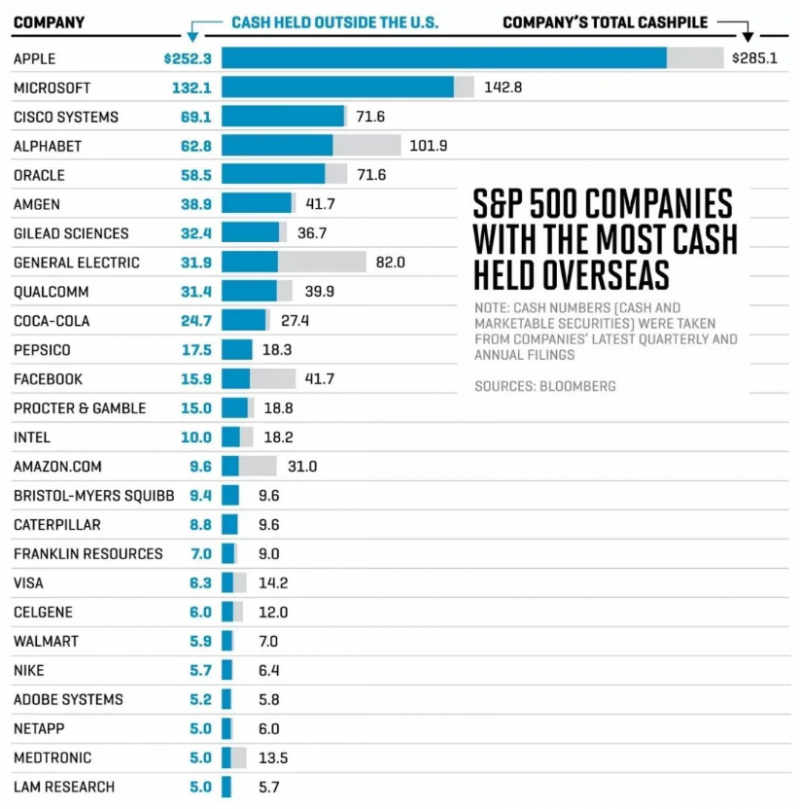

据美国美林银行的调查显示,42%的企业计划将回流现金用于收并购;美联储数据也支持了这一点,非金融企业的资本支出在2018年一季度增长了140亿美元(环比增幅3%)。美国企业在海外的现金分布集中于龙头科技股公司手中,其中尤以电子信息半导体企业为主,如苹果、微软、高通、英特尔等等。半导体产业已然高度集中,巨头多已完成对自身意义重大的收并购,并购标的所剩无几,更进一步的强强整合将极度考验收购方的现金状况。半导体企业手握现金的大量增加,无疑对于未来收并购的开展是一大利好因素。

本文引用地址:https://www.eepw.com.cn/article/201901/396832.htm

Figure 5 标普500中拥有海外现金最多的企业

二、 经济因素(经济增长、利率、汇率)

从整体的发展趋势来看,收并购案的数目与金额变化,与宏观经济年景是高度正相关的;同时,因为协议至交易最终完成存在时间差,收并购的颓势要较经济下行晚一些呈现。2018年,从美股三大指数到MSCI新兴市场指数,从各国债券到原油Bitcoin,都价值损失惊人;如果只看市场表现,全球经济正在迈向一场衰退。贸易摩擦风险加剧,美元持续强势,新兴市场货币大幅贬值、不少国家已出现严重金融危机,2019年全球经济放缓基本为定局,各行业要进行大手笔的资本运作,自然会更为审慎。

Figure 6 美国收并购案数目与金额变化曲线(单位:十亿美元,1985-2017Apr)

美元已再次进入加息周期,迫于资本外流的压力,各国央行也可能收紧之前的货币宽松政策。半导体是资本高度密集型的产业,业绩不景气的企业对资本、尤其是现金的需求会更胜从前,就将促生收并购的契机。以2018年Microchip收购Microsemi一案为例,合并后,公司资产负债表中的现金依靠新信贷额度与担保债券得到巨大改善,Microsemi先前未偿还的债务也于交易完成时一并结清。未来几年,美国公司债的到期量逐渐攀升,若半导体传统企业不能及时开拓新增长业务,而受困于宏观经济形势,则很可能成为收购待沽标的,喜忧难测。(大胆设想一下,效仿韩国半导体逆周期投资的操作,趁经济低潮期企业估值偏低、银行信贷利率尚低,正是可以大举收购关键企业之际,近日宣布破产的Mapper或是不错的标的)

Figure 7 2018-2028年美国债到期量(十亿美元,评级C~BBB+)

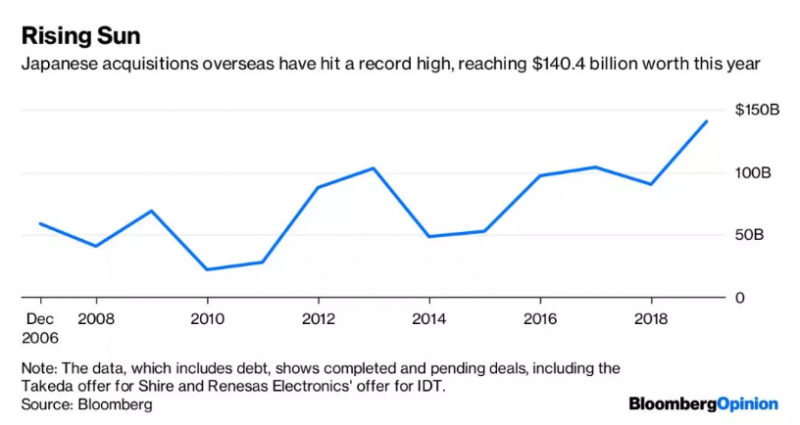

美元走强从另一方面也将推动半导体收并购:美元对欧元等其它货币的汇率一再上升,无形中令美国半导体企业跨境收购的资本实力增强。与之类似,日元作为避险货币,在经济不确定期会兑美元升值,这一态势在2018年日本半导体企业频频海外收购以复兴本土电子产业的计划中,也起到了推波助澜的作用。当然,如果预期本国货币会持续走跌,尽早采取海外投资的方式增值,对于提振产业收购也不失为无心插柳之举。

Figure 8 2018年日本海外收购高达1404亿美元

评论