美国德州仪器发布2016第一季度财务业绩和股东回报

德州仪器公司 (TI) (NASDAQ: TXN) 近日公布其第一季度营业收入达到30.1亿美元,净收入6.68亿美元,每股收益65美分。

本文引用地址:https://www.eepw.com.cn/article/201605/290860.htm关于公司业绩及股东回报,TI董事长、总裁兼首席执行官,Rich Templeton作以下说明:

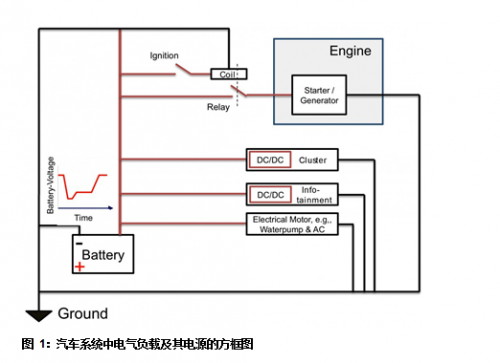

“本季度营业收入达到了我们预期范围的较好情况。与过去一年相比,包括汽车、工业,以及通信设备等产品的市场表现依然强劲。由于个人电子产品市场需求疲软,营业利润下降5%,这与我们的预期一致。

“我们的模拟与嵌入式处理核心业务产品的营业收入占第一季度营业收入的87%。过去一年,模拟营业收入下降8%,而嵌入式处理营业收入增长8%。两项业务的营业利润率均有所增加。

“毛利率达到60.6%的新高,体现了我们产品组合的高质量,以及我们生产战略的高效,其中包括300mm模拟生产所具有的优势。

“运营过程中产生的现金流再一次体现了我们商业模式的优势所在。过去12个月的自由现金流达到37亿美元,同比增长1%,所占营业收入比重由去年同期的27.3%提高至28.4%,与我们20%-30%的目标范围一致。

“过去的12个月中,通过股票回购和分派股息,我们给股东们的回报达到42亿美元。

“我们的策略是将全部无需用于偿还净债务的现金流作为股东回报,并回报给他们权益计酬的收益,这反映了我们对业务模式实现长期可持续性发展的信心。

“我们的资产负债表依然强劲,本季度末账面上有28亿美元的现金和短期投资,其中 80%归我公司在美国的实体所拥有。到本季度末库存周转天数为137天。

“德州仪器在2016年第二季度的预期是:营业收入范围在30.7亿美元至33.3亿美元之间,每股收益范围在67美分至77美分之间。2016年度的实际税率预期约为30%,与我们之前的指导值保持一致。”

自由现金流为非GAAP财务衡量指标。自由现金流指的是业务经营现金流减去资本支出后的所剩现金。

盈利摘要

单位为百万美元,每股收益除外。

现金流量

单位为百万美元。

过去12个月,资本支出占到营业收入的4%,与我们的长期目标一致。

现金回报

单位为百万美元。

公司的目标现金回报模式为所有自由现金流加上权益计酬计划的收益,再减去净负债偿还。

与去年同期相比:

模拟:(包括大批量模拟与逻辑、电源管理、高性能模拟和硅谷模拟业务)

营业收入的下降主要是由于大批量模拟与逻辑产品营业收入的下降。电源管理和高性能模拟营业收入同样也有所下降,而硅谷模拟业务有所增长。

营业利润下降,主要是由于较低的营业收入;一部分营业收入的下降被较低的生产成本和更高的盈利产品比例所抵消。

嵌入式处理:(包括处理器、微控制器和连接业务)

所有三个产品线的营业收入都实现增长,其中处理器涨幅最大。

由于较高的营业收入和相关的毛利润,以及较低的营业费用,营业利润实现增长。

其它:(包括DLP®产品、定制ASIC产品、计算器和版费)

营业收入下降,主要是由于定制ASIC产品的营业收入下降。

营业利润减少7百万美元。

非GAAP财务信息

自由现金流及相关比值

本新闻稿包括根据这一衡量标准计算的自由现金流及各种比值。这些财务衡量标准并不遵循美国一般公认会计原则(GAAP)。自由现金流的计算方法是从最直接可比GAAP衡量标准,经营活动所产生的现金流(也被称为经营现金流)中减去资本支出。

本公司认为,自由现金流和相关的比值能够深刻反映公司的流动资金、现金生成能力和潜在可回报投资者的现金金额,并帮助更好了解公司财务业绩。这些非GAAP衡量指标是可比GAAP衡量指标的补充。

下表中的数据是基于最直接对比GAAP的衡量标准经调整后所得出的数据。

安全港声明

1995 年《私人证券诉讼改革法案》(Private Securities Litigation Reform Act of 1995) 之免责声明:

此新闻稿包含根据美国1995年《私人证券诉讼改革法案》之免责条款所拟定的前瞻性声明。这些声明一般以 TI及其管理层“相信”、“期望”、“预期”、“预见”、“估计”或其它具有相似含义的字词呈现。同样,文中对TI的业务战略、前景、目的、计划、意图或目标之陈述亦属前瞻性声明。所有此等前瞻性声明均具有一定风险及不确定性,可能导致实际结果与前瞻性声明内容存在重大差异。

我们希望读者能仔细考虑以下重要因素,它们可能导致实际结果与TI或其管理层的预期产生重大差异:

市场对半导体的需求,特别是在TI的终端市场;

TI在竞争激烈的行业里进行产品和价格竞争的能力;

因主要客户导致的损失或采购缩减,分销商及其他客户调整库存所涉的时间和数量;

客户的需求有别于我们的预测;因实际需求与预测不一致所导致的TI库存不足或过剩而对财务结果产生的影响;

TI保持或提高利润率的能力,其中包括充分利用其生产设施,在竞争日益激烈和周期性行业中,将固定的运营成本涵盖在内;

TI在瞬息万变的技术环境里开发、生产和营销创新产品的能力;

TI及其客户或供应商所在地区的经济、社会和政治条件,包括安全隐患、卫生条件、交通运输、通信和信息技术网络可能发生中断以及汇率波动等;

TI及其客户或供应商所在地区发生自然事件,如恶劣天气和地震等;

TI信息技术系统,或其客户或供应商信息技术系统的缺口;

原材料、公用事业、制造设备、第三方制造服务和制造技术的可用性和成本;

及时实施新的生产技术和制造设备安装的能力、获得第三方代工和封装/测试分包服务的能力;

TI维护和落实强大的知识产权组合,并从第三方获得必要的技术许可的能力;TI及其专利授权者之间许可协议到期,以及因市场因素所导致的TI特许权使用费减少的情况;

遵守有可能对TI产生影响的复杂法律、规定和法规,以及这些法律法规中的变化,或者是限制TI产品制造、业务运营,以及对我们进行罚款或使我们承担法律责任的执法行为;

因疫情或发货失误所产生的产品责任或保修索赔,或其它与TI产品、制造、服务、设计或沟通,或者因含TI部件的产品从客户处召回相关的索赔;

因TI应纳税利润所在司法管辖区税法变化而导致的适用于TI的税率变化、税务审计结果和实现资产递延税项的能力;

因分销商导致的财政困难或他们对同类竞争产品线的推广而导致TI损失;

在寄售库存方面,TI客户或分销商遭受的损失;

影响TI为日常运营提供资金,在业务领域的投入、实施战略性收购,或者偿还其债务本金和利息的全球信用和金融市场不稳定性;

医疗和养老金固定收益成本的增加;

TI招募和留住技术人才的能力;

TI通过收购整合并实现业务增长机会的能力,以及实现重组的预期开支和时间以及相关成本节约的能力;

非金融资产的减值。

有关这些因素的更详细讨论,请参阅截止于2015年12月31日的年度TI10-K表格1A项“风险因素”的讨论。本新闻稿中包含的前瞻性陈述仅截至本新闻稿发布之日有效,TI不承担任何对这些前瞻性陈述进行更新以反映后续事件或情况的义务。

评论