一起模拟业务并购案,凸显出功率芯片大厂的孤注一掷

近期,业内完成了一起并购案,美国功率器件大厂 Wolfspeed 以 1.25 亿美元的价格,将其射频业务(Wolfspeed RF)出售给了美国另一家模拟和混合信号芯片厂商 MACOM Technology。

本文引用地址:https://www.eepw.com.cn/article/202308/449973.htm在出售的射频业务中,还包括 GaN-on-SiC(以 SiC 为衬底的 GaN 芯片技术)产品组合及其专利,主要用于制造射频芯片),这部分业务的主要应用领域是航空航天、国防、工业和电信。

对于这起并购案,Wolfspeed 总裁兼首席执行官 Gregg Lowe 表示:「鉴于在汽车,工业和可再生能源市场看到的显著增长,我们相信现在是进一步专注于扩展功率器件和材料业务以满足这一市场需求的正确时机,」可见,长期以来一直押注功率半导体的 Wolfspeed,这次又进一步,干脆将射频业务卖掉了,把全部精力都集中在了功率器件方面。

相对于 Wolfspeed,MACOM 更加关注射频业务,近些年,该公司一直在发展新兴射频技术,特别是基于 GaN 的射频芯片,它在手机基站应用中如鱼得水,替代传统 LDMOS 芯片的势头很猛,具有很好的发展前景。因此,此次收购到 Wolfspeed RF 业务,对 MACOM 的 GaN 技术和产品水平提升有很大帮助。

可以看到,Wolfspeed 和 MACOM 在两条不同的发展路径上行走,且集中度在不断提高。

SiC 和 GaN 的应用路径

作为第三代半导体材料工艺的代表,SiC 和 GaN 一直备受关注,且有很多行业知名半导体企业投入大量资金和人力在它们上面,以期在未来竞争中占据有利位置。

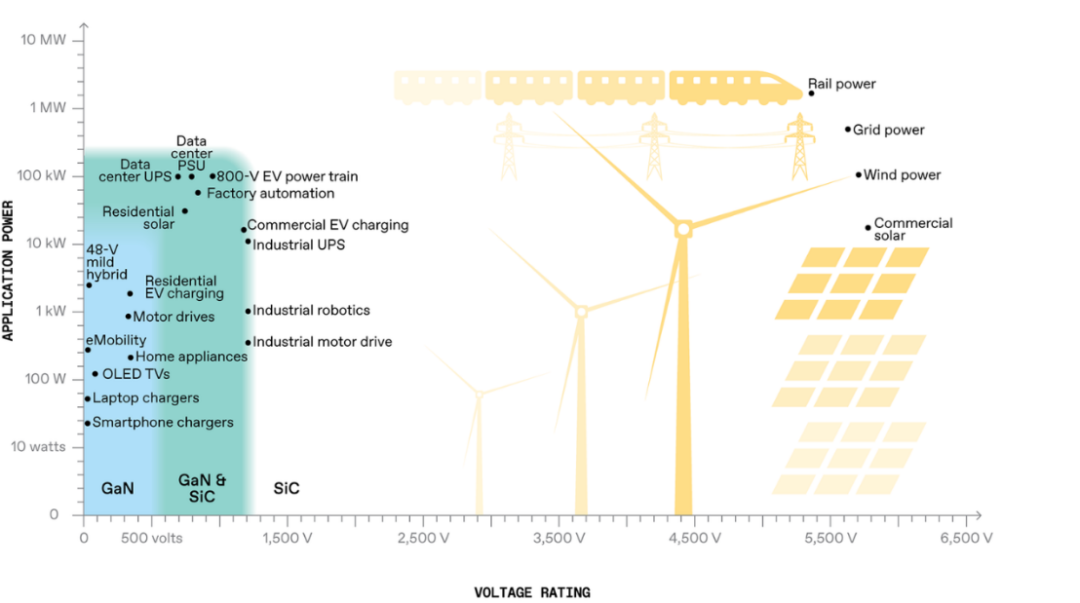

无论是 SiC,还是 GaN,都可以在功率半导体领域发挥独特作用,这是由它们自身的材料特性(禁带宽度、击穿电压、耐高温等性能)决定的。不过,从目前的发展情况来看,这两种材料在实际应用中还是存在明显差异,SiC 在功率半导体,特别是高压(800V 以上)应用领域发展迅猛,电动汽车是典型代表,由于市场空间广阔,SiC 几乎成为先进功率器件的代名词。而 GaN 则更倾向于在射频应用领域拓展,它在功率器件方面的拓展步伐不如 SiC,目前来看,更多的是在中小功率应用方面,典型代表是手机充电器。

SiC 的应用介绍起来相对简单,因为它只用在高压功率半导体领域。

2017 年,特斯拉在 Model 3 的逆变器中采用了 SiC MOSFET,目前,多家电动汽车制造商在推出的多种车型中都使用了 SiC。SiC 器件主要由英飞凌、安森美、罗姆和 Wolfspeed 提供。

在电力电网应用方面,由于电压极高,SiC 器件非常适合用于额定电压为 3 kV 及以上设备的超高压功率转换,可实现稳定电网、将交流电转换为直流电并在传输级电压下再次转换回交流电等。

GaN 的应用相对复杂一些,因为它既可以用于功率器件,也可用于射频器件。

在射频应用方面,5G 基站是 GaN 的主战场,它的速度和高功率密度明显优于以硅材料为基础的 LDMOS 器件,目前,虽然 LDMOS 的性能较低,但凭借成本优势,依然占有相当大的市场份额,不过它更多应用在 4G 和 3G 网络当中,而 GaN 在 4 GHz 以上频率应用中是没有真正竞争对手的,未来,随着 5G 网络的普及和器件成本的下降,GaN 在射频应用领域还有很大拓展空间。

另外,在雷达应用领域,GaN 也有很好的应用前景。目前,美国军方正在部署许多使用 GaN 器件的地面雷达系统,包括诺斯鲁普-格鲁曼公司为美国海军陆战队建造的地面/空中任务导向雷达和有源电子扫描阵列雷达,雷神公司的 SPY6 雷达已交付给美国海军,并于 2022 年 12 月首次在海上进行测试,该系统极大地扩展了舰载雷达的范围和灵敏度。

GaN 在功率半导体领域也有应用,不过不如 SiC 市场规模那么大,且 GaN 主要集中在中低功率应用领域。

从 2019 年开始,GaN Systems、Innoscience、Navitas、Power Integrations 和 Transphorm 等公司开始推出基于 GaN 的消费类电子产品充电器,高开关速度(300 kHz,效率高于 92%),相对低的成本,以及低功率(25W- 500 W)工作特性使 GaN 非常适合这方面的应用。

微型逆变器或传统逆变器系统对数据中心至关重要,与电池相结合,它们可以组成不间断电源,此外,所有数据中心都使用功率因数校正电路,该电路调整电源的交流波形以提高效率。在这方面,GaN 可以提供低损耗和经济的解决方案,未来有替代硅器件的发展趋势,不过,就目前情况来看,GaN 在数据中心和云计算领域的应用规模还较小,大部分市场份额依然被硅器件占据着。

市场竞争加剧

以上介绍了 SiC 和 GaN 的应用特点,以及主要应用领域。随着应用的拓展和技术的不断成熟,相应的市场空间越来越大,各大厂商的市场争夺战也越来越激烈,特别是在 SiC 领域,由于可见的蛋糕更大,厂商之间的竞争不断升级,此次,Wolfspeed 将其射频业务出售给 MACOM,集中精力发展功率半导体业务(当然,除了 SiC,Wolfspeed 也在发展 GaN 功率半导体应用)。

纵观 Wolfspeed 近些年的发展历程,可以清晰地看出该公司不断集中精力和资源发展功率半导体业务的决心。Wolfspeed 公司原名为 Cree,2016 年 7 月,英飞凌同意以 8.5 亿美元收购 Cree 旗下的 Wolfspeed 业务部门(主营 RF 和电力电子业务),然而,由于两家公司无法解决监管机构提出的国家安全问题,该交易于 2017 年 2 月被取消;2018 年 3 月,Cree 反过来以 3.45 亿欧元收购了英飞凌的射频业务;2019 年 5 月,Cree 将其照明产品部门出售给了 Ideal Industries Inc;2019 年 9 月,Cree 宣布投资 10 亿美元在纽约 Marcy 的半导体制造工厂建设世界上最大的 SiC 晶圆厂;2020 年 10 月,Cree 将其 LED 业务以 3 亿美元的价格出售给了 SMART Global Holdings;2021 年 10 月,Cree 更名为 Wolfspeed,充分表达出押注功率半导体,特别是 SiC 市场的决心。

近两年,以 Wolfspeed 为代表,全球各大知名半导体厂商在争夺全球 SiC 霸主方面的动作越来越大,也越来越频繁。

近期,瑞萨电子证实,该公司已向 Wolfspeed 支付了 SiC 功率器件订单的第一笔钱 10 亿美元,明年将再支付其余款项。英飞凌和 Wolfspeed 一直在争夺全球 SiC 老大的位置,今年 5 月,Wolfspeed 在纽约州莫霍克(Mohawk)谷的全自动 8 英寸 SiC 晶圆厂出货了第一批产品。2022 年 9 月,Wolfspeed 宣布在北卡罗来纳州查塔姆县靠近其达勒姆(Durham)总部的地方投资约 13 亿美元,建造一座大型 SiC 晶圆厂,工厂临近该公司已建成的达勒姆 SiC 衬底工厂,而新工厂的建成也将使它们的 SiC 产能增加 10 倍,主要生产 8 英寸 SiC 衬底,供货给纽约莫霍克谷工厂。

对此,英飞凌也不甘示弱。

未来 5 年,英飞凌将在其马来西亚三号厂区的第二阶段建设期间,向 Kulim 晶圆厂投资 50 亿欧元,该公司表示,这超出了 2022 年 2 月宣布的原始投资,并将创建世界上最大的 8 英寸 SiC 晶圆厂。据悉,计划中的扩张得到了客户的支持,包括来自汽车和工业应用约 50 亿欧元的新设计订单,以及包括法国施耐德电气在内的客户约 10 亿欧元的预付款。

在半导体市场低迷的当下,客户为 SiC 晶圆厂支付的预付款显著增加了芯片制造商的现金流,这有助于功率半导体业务抵御市场其它版块周期性变化带来的负面影响,并及时提高产能,以适应电动汽车和可再生能源的应用需求,以及太阳能发电系统、风力涡轮机和电池储能系统所需的逆变器市场的快速增长。

英飞凌的投资将使该公司 2030 年的 SiC 年营收潜力达到 70 亿欧元,同时计划将 Villach 和 Kulim 的 8 英寸传统硅晶圆厂转换为 SiC 产线。采取这些措施的目标是在未来 10 年内实现占全球 30% 市场份额的目标。英飞凌表示,该公司 2025 财年的 SiC 营收将超过 10 亿欧元。

英飞凌拥有 6 个汽车 OEM 客户,其中 3 家来自中国大陆,包括福特、上汽和奇瑞,另外,还有 SolarEdge,以及 3 家领先的中国光伏和储能系统公司。

安森美半导体也是 SiC 器件大厂,该公司已经为汽车和可再生能源应用的设备签订了超过 20 亿美元的长期供货协议。

除了以上这几家公司,2023 上半年,意法半导体、三菱电机、罗姆、Soitec 等都在扩产,意法半导体在 1 月宣布斥资 40 亿美元用于扩产 12 英寸晶圆和增加 SiC 制造能力,又在 6 月与三安光电合资成立了 8 英寸 SiC 器件制造合资企业,建设总额预计达到 32 亿美元。

中国本土厂商也在扩建 SiC 晶圆产能,例如,中车时代电气将投资 111.19 亿元建设中低压功率器件产业化项目;长飞先进计划建设第三代半导体功率器件生产项目,包括外延片、晶圆制造、封测等产线,建设完成后将形成 6 英寸 SiC 晶圆及外延片 36 万片/年的产能;比亚迪计划斥资 2 亿元,在深圳建设 SiC 外延片中试线项目,扩建后将新增 SiC 外延片产能 6000 片/年,总产能达 18000 片/年。

以上主要介绍了各大厂商在 SiC 方面的竞争,下面看一下 GaN。

与 SiC 类似,GaN 产业链也由衬底、外延片、器件设计、制造组成。随着 GaN 市场规模的扩大,衬底需求也随之增长,在整个产业链上,衬底所占比重较大,价值最重,制造工艺难度和门槛最高。就成本而言,衬底占整个产品制造的 50% 左右,因此,晶圆尺寸越大,成本效益越好,目前,SiC 衬底以 6 英寸为主,8 英寸晶圆有一些出货量,但由于制造难题较大,出货量还比较小。与 SiC 相比,GaN 的衬底尺寸就更小了,目前以 4 英寸和 6 英寸为主,8 英寸的还难以商业化。

按衬底类型划分,GaN 主要有 4 种,分别是 GaN-on-SiC,GaN-on-Si,GaN-on-Sapphire,GaN-on-GaN,其中,GaN-on-SiC 和 GaN-on-Si 器件已商用,但前者较贵,后者相对便宜,MACOM 原本就是以 GaN-on-Si 为主攻方向,此次,收购 Wolfspeed 射频业务后,得到了 GaN-on-SiC 相关技术和专利,有望在这方面有所拓展。GaN-on-GaN 各项性能指标都很高,但衬底价格过于昂贵,目前很难商用。

基于 GaN-on-SiC 衬底的外延片主要用于制造射频器件,GaN-on-Si 外延片主要用于制造功率器件,GaN-on-Sapphire 和 GaN-on-GaN 外延片主要用于制造光电器件,这种光电器件在 Mini LED、Micro LED、传统 LED 照明领域应用优势突出。

在商业拓展方面,今年 3 月,英飞凌以 8.3 亿美元收购了 GaN Systems,这是近年来 GaN 市场最为引人关注的并购案。

综上,对于全球两大专注于功率器件的半导体厂商(Wolfspeed 和英飞凌)而言,它们的发展策略殊途同归,无论是 SiC,还是 GaN,都要抓住,全方位拓展未来的功率半导体市场。

评论