储能市场的光,国产半导体公司能借到吗?

储能市场被视作下一个万亿投资机遇的风口。

本文引用地址:https://www.eepw.com.cn/article/202308/449171.htm截至 2022 年底,全国已投运新型储能项目装机规模达 870 万千瓦,平均储能时长约 2.1 小时,比 2021 年底增长 110% 以上。分省域来看,截至 2022 年底,累计装机规模排名前 5 的省份分别为:山东 155 万千瓦、宁夏 90 万千瓦、广东 71 万千瓦、湖南 63 万千瓦、内蒙古 59 万千瓦。

今年上半年,工商业储能产业链企业融资金额已超过 30 亿元,有 200 多家企业布局。在整个储能产业链中,半导体企业是不可或缺的一环。

起飞的储能赛道,对于国产半导体公司来说意味着什么?

功率半导体厂商们的「储能饭」

储能系统由两个主要部分构成。功率转换系统 (PCS) 和电池管理系统 (BMS)。

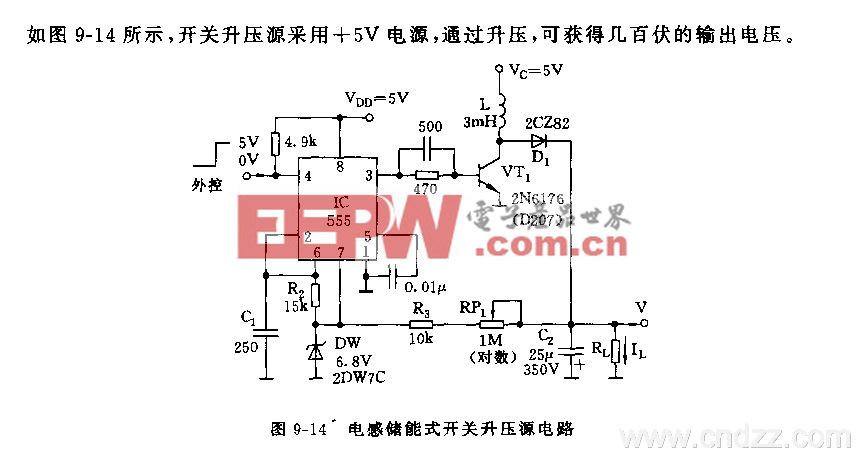

功率转换系统 (PCS) 可进行交流/直流和直流/交流转换,电能进入电池,对电池进行充电,或电池储存的能量转换为交流电,输回电网。合适的电力装置解决方案取决于所支持的电压和功率流情况。

功率转换系统需要使用大量的功率半导体。风光储中实现交直流转换的核心器件是逆变器或变流器(增加整流电路)。通过统计分析阳光电源、固德威、锦浪科技等逆变器知名企业等,结构件占成本 23% 的比例,IGBT、MOS 占成本比 20%,磁性元器件占成本比 17%,芯片集成电路占成本比 10% 等,其中逆变器里 IGBT、芯片集成电路、电容、传感器、PCB 板等产品都属于半导体领域。半导体器件占据逆变器 46% 的成本,是主要组成部分。

目前逆变器主要使用的功率器件包括 IGBT 模块、IGBT 单管、SiC MOSFET、硅基 MOSFET 等。大功率的逆变器一般使用 IGBT 模块、SiC 模块;中大功率逆变器中可以使用 IGBT 模块或单管,以及 SiC MOSFET 等分立方案;小功率逆变器中,分立功率器件方案占主流。

特别要说的是,IGBT 兼有 MOSFET 的高输入阻抗和 GTR 的低导通压降两方面的优点,其具有通态电流大、耐压高、电压驱动等特点,在光伏逆变器中相较 MOSFET 具有较大优势,已逐渐取代 MOSFET 作为光伏逆变器的核心器件。当前光伏储能发展迅速,需求非常旺盛,IGBT 市场整体缺货。国信证券测算,2022-2025 年全球 IGBT 市场将由 625 亿元增至 1070 亿元,对应复合增速 14.2%;其中新能源发电 IGBT 市场对应 250.3 亿元,占整体的 23.4%,仅次于新能源汽车市场和工业 IGBT 市场。

国内功率半导体厂商在相关产品也已经取得进展。斯达半导已经成为多家全球 Top10 光伏储能企业的战略合作伙伴;时代电气,中标三峡集团国内首个 IGBT 制氢电源批量订单,完成储能产品开发和认证。

电池管理系统中的芯片机遇

电池管理系统 (BMS) 具有电池充电、平衡和健康度监测功能,并配有微处理器,负责系统控制和通信。该系统提供的基本元件能够将储能系统 (ESS) 集成至较大型的系统。这一系统中包括采样芯片、电量计、保护芯片、充电管理芯片、均衡芯片与认证芯片,而且这些芯片需要互相之间可以通信。

BMS 行业也曾遭遇过「缺芯」难题,TI、ST 的 MCU 缺货涨价也曾导致储能厂商的交期延长。

AFE 芯片就是 BMS 中的一个关键芯片。AFE 芯片(模拟前端采集保护芯片),主要负责实时采集、处理、存储电池组运行过程中的重要信息,与外部设备如控制器交换信息,解决锂电池系统中安全性、可用性、易用性、使用寿命等关键问题。在常见的 BMS 中通常需要 AFE、ADC、MCU 及数字隔离器等芯片。AFE 主要用于采集电池电压等信息,随后通过 ADC 转换为对应的数值,再交由 MCU 进行计算处理,而数字隔离器则主要用于避免控制系统低压电路在电场中遭受潜在的高压损害。

如同其他模拟芯片一样,这条赛道也主要被国外大厂占据。采集器里面的关键芯片 AFE,基本被国外大厂所垄断,如美信、ADI、TI、ST、NXP 等。近几年以中颖、集澈、奇力、华润等为代表的国产 BMS AFE 芯片逐渐进入视线。国内市场已经发展出了一部分有电池组厂商,例如宁德时代、比亚迪、中创新航、亿纬锂能、国轩高科、欣旺达等。这意味着国内的市场有相当的潜力,只要产品性能可以满足,未来就有机会。

BMS 相关芯片的问题与其他类别芯片国产替代的难点相似,目前各类芯片其实都能实现国产替代,但海外厂商的产品都是经过了长期的市场验证,但国产芯片在应用工况上,有很多数据都没有经过验证,谁也不敢拿自己的产品当小白鼠。

国内虽有自研 BMS 芯片实现量产,但整体的市场渗透率依然较低,且应用场景覆盖面也相对较窄,更多地被应用于智能手机端,而像是新能车、储能 BMS 领域的覆盖还需一段时间下游应用。

国内的 BMS 所使用的芯片也基本依赖进口,国产化率应该还不到 10%。主要原因还是,国产 BMS 芯片缺乏市场验证有关。但国内储能厂商也表示对供应安全十分重视,虽然短期内不会大面积上国产芯片,但也在规划 BMS 产品的完全国产化。

BMS 系统中其他芯片也有着广阔的成长空间,例如根据财通证券测算,2021 年全球主要下游领域 BMIC 市场规模达到 42.54 亿美元,预计到 2026 年增长至 80.31 亿美元,2021-2026 年 CAGR 达到 13.55%。

竞相布局的国产半导体

国家发展改革委、国家能源局印发了《「十四五」新型储能发展实施方案》,进一步明确发展目标和细化重点任务,到 2025 年,新型储能由商业化初期步入规模化发展阶段,具备大规模商业化应用条件。

同时《2030 年前碳达峰行动方案》,提出到 2025 年,新型储能装机容量达到 30GW 以上;到 2030 年,抽水蓄能电站装机容量达到 120GW 左右,比当前总装机分别增长 10 倍和 4 倍以上。国家电网近期提出了未来十年公司经营区域内储能建设计划,2030 年,抽水蓄能和新型储能装机都将分别达到 100GW,投资逾万亿。「十四五」和「十五五」期间,南方电网将在公司经营区域内分别投产 5GW 和 15GW 抽水蓄能,以及分别投产 20GW 新型储能。据统计,2021 年,仅锂电池产业链 (特别是锂电池的中上游) 投资计划已经超过了 1.2 万亿。

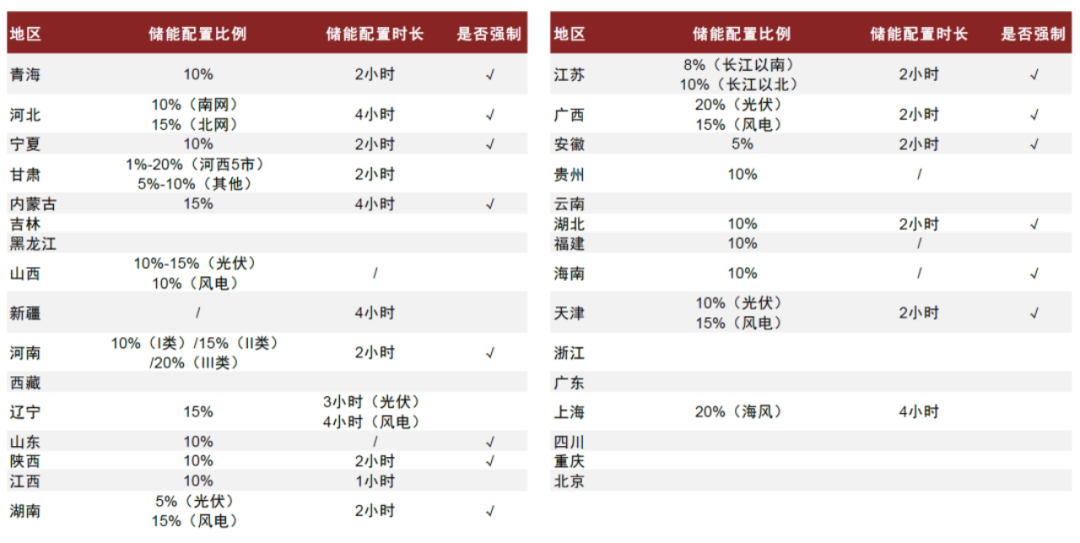

中国在各省新能源强制配储政策下,风光装机规模高增直接驱动表前大储迎来放量。目前中国已有超 20 个省份提出新能源配储要求,风光装机量增长,且配储比例、配储时长提升,预期 2023 年国内表前大储需求量同比增长 126% 至 27.9GWh。表后工商业储能则随各省峰谷价差拉大而有望获得更高经济性。

在政策推动下,国内半导体公司已经开始布局。

新洁能披露,2022 年公司子公司金兰半导体的第一条 IGBT 模块封装测试生产线已经基本购建完成。持续加码产能,在 IGBT 领域,士兰微产品线由 IPM 模块拓展至车规级 IGBT 模块与单管。宏微科技拟发行可转换公司债券募资 4.3 亿元用于车规级功率半导体分立器件生产研发项目(一期)。

扬杰科技则通过并购加码产能。扬杰科技 2 月披露,拟底价 2.94 亿元受让楚微半导体 30% 股权以实现对其控股,从而布局 8 英寸功率半导体芯片生产线,满足市场 MOSFET、IGBT 等高端产品日益增长的需求。纳芯微也在 2022 年中报中指出:「公司受益于下游光伏逆变器、储能等新能源市场的迅速发展,迎来新的增长点。」

高速增长的市场,要 ALL IN 吗?

全球储能融资交易持续增加。根据 Pitchbook 数据库,2021 年全球储能融资金额同比增长 30%,2022 年延续之前的高增长,全年全球储能融资 63 亿美元,同比增加 94%。中国、美国和欧洲是全球储能融资交易的主体,2020 年以来,三个国家 (地区) 储能融资交易占全球 90% 左右。

与欧美国家更多依靠市场驱动不同,我国储能行业的高景气度主要靠政策带动。为鼓励可再生能源发电企业市场化参与调峰资源建设,国家能源局 2021 年 8 月发文提出,超过电网企业保障性并网以外的规模初期按照功率 15% 的挂钩比例配建调峰能力,按照 20% 以上挂钩比例进行配建的优先并网。

政策加持,一片欣欣向荣的表象之下,储能市场却并非全然乐观。储能领域的参与者们正在谈论着内卷与压力。一方面储能市场参与者众多,另一方面储能领域最前端的技术无法突破,各个厂商只能通过用更多工具解决锂电的燃爆特性,导致价格加码。与此同时,密集扩产潮下产能过剩似乎就在眼前。从这样的角度来看,储能赛道对于半导体公司的高成长性有待商榷。

风口之上,仍要冷静。在国内储能厂商自己的日子还没过好的情况下,国产芯片厂商要投入多大的精力与资源,要好好想想。

评论