国产手机SoC,需要PlanB

在近期的芯片领域中,被频频提及的多是 AI 芯片、GPU 等,相比之下手机 SoC 这一细分领域要清冷得多,究其原因主要有两方面。

本文引用地址:https://www.eepw.com.cn/article/202312/453569.htm一方面,手机 SoC 市场已经形成了极其稳定的市场格局。主流的手机 SoC 供应商包括高通、联发科、华为、苹果、紫光展锐以及三星等。另一方面手机 SoC 的技术难度高,难以取得突破性进展,这也是形成当下稳定格局的因素之一。

如今的手机 SoC 市场,正在按部就班地发展,但是从其市场走向来看,其路线似乎愈发极端,至于笔者为何如此形容,将在下文展开分析。

全球手机 SoC 市场格局稳定

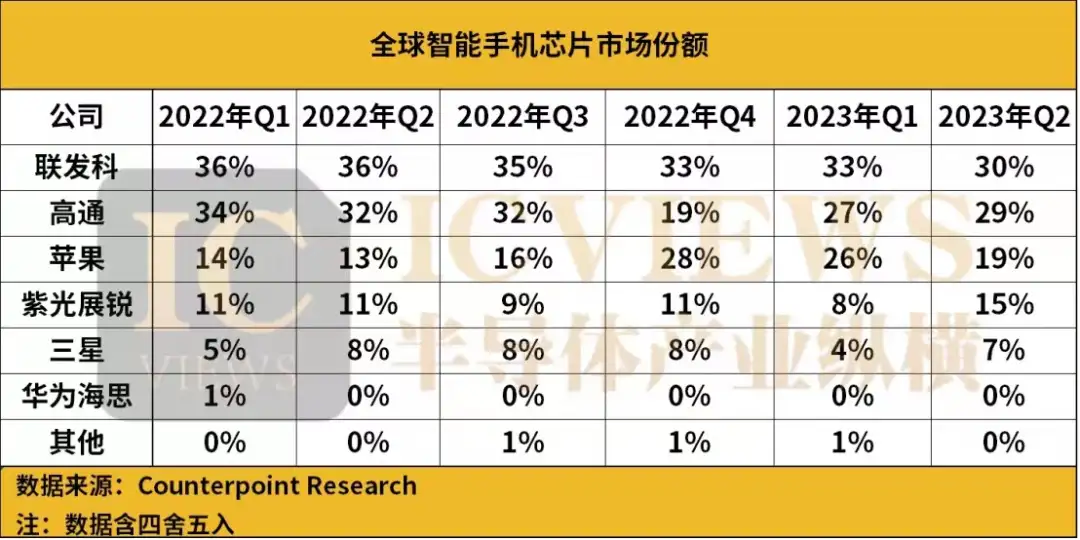

从全球智能手机 AP/SoC 市场来看,联发科和高通占据一半以上的市场份额,再加上苹果、紫光展锐、三星,这五家厂商包揽全球 AP/SoC 的市场格局极其稳定。

这里体现的是市场的「按部就班」,那么为什么又说其走向愈发极端呢?

众所周知,中国拥有全球最大的智能手机 SOC 市场。然而这样一个浩瀚的市场,超半数被联发科和高通收入囊中。根据 Counterpoint Research 的统计数据显示:

2021 年 Q1,联发科在中国智能手机 SoC 市场占比 37%,高通 29%。二者共计 66%。

2021 年 Q2,联发科在中国智能手机 SoC 市场占比 40%,高通 31%。二者共计 71%。

2021 年 Q3,联发科在中国智能手机 SoC 市场占比 43%,高通 32%。二者共计 75%。

2021 年 Q4,联发科在中国智能手机 SoC 市场占比 38%,高通 30%。二者共计 68%。

2022 年 Q1,联发科在中国智能手机 SoC 市场占比 41%,高通 34%。二者共计 75%。

2022 年 Q2,联发科在中国智能手机 SoC 市场占比 42%,高通 36%。二者共计 78%。

从具体出货情况来看,2021 年中国智能手机 SoC 市场终端销量为 3.14 亿颗,联发科和高通销售了 1.1 亿颗和 1.06 亿颗。2022 上半年中国智能手机 SoC 终端出货量约为 1.34 亿颗,联发科出货 5660 万颗 SoC,高通出货 4740 万颗。

中国领先的手机 SoC 企业只有紫光展锐和华为海思两家,但这两家企业的占比总和不超过 15%。紫光展锐主要聚焦 4G 市场,2022 年全年其在全球智能手机 AP/SoC 市场占比约为 10%,而华为由于种种限制,在 2022 年慢慢淡出这一市场。对应地,小米、OPPO、vivo、荣耀、传音等手机厂商的 SoC 芯片主要由高通和联发科提供。

中国手机 SoC 芯片的需求量

手机 SoC 的自研难度极高,中国一众手机厂商中只有华为具备这一能力。但是从上文表格可以看到,在经历了各种不确定性因素的限制后,华为的手机销量一直受到了很大的影响。

不过近日,华为终端业务终于迎来了一个重要的突破和复苏。

今年八月底,华为 Mate 60 Pro 系列强势上市,引发了国内智能手机市场的一波抢购热潮。市场研究公司 Omdia 数据显示,2023 年第三季度,该公司的出货量为 1070 万部,比去年第三季度增加 190 万部,增幅为 24.4%。 据悉,预计到今年年底,华为 Mate60 系列手机的出货量在 2000 万台左右,2024 年华为手机出货量计划迎来新一轮的增长。

华为 Mate60 系列手机的推出,的确为国产手机市场带来新的增长动力。但是就当下来说,华为的出货量占比仍然较少,中国还有另一类的手机厂商处在与华为完全不同的境遇。

根据 Omdia 数据显示,2023 年 Q3,小米的出货量为 4150 万部,OPPO 集团(包括 OPPO 品牌和一加品牌)的出货量为 2660 万部,传音的出货量为 2630 万部,vivo 的出货量为 2260 万部,荣耀的出货量为 1580 万部,Realme 的出货量为 1060 万部,摩托罗拉的出货量为 1120 万部。

以上这些厂商大多依赖联发科和高通的 SOC 芯片,这也意味着绝大多数的手机厂商都面临着供应不稳定、价格和产品不自主等问题的掣肘。

高通和联发科包揽国产中高端手机市场

11 月 6 日,在联发科天玑旗舰芯片新品发布会上,全球首款全大核移动芯片——联发科天玑 9300 正式亮相 ,据悉,联发科天玑 9300 采用前所未有的 4 超大核+4 大核设计方案,率先迈入全大核时代。其中超大核是 Arm 最新的 Cortex-X4,CPU 主频最高达到了 3.25GHz,大核是 Arm 最新的 Cortex-A720 核心,CPU 主频是 2.0GHz。对比竞品高通骁龙 8Gen3,联发科天玑 9300 多了 3 颗超大核心,去掉了小核心,性能更为强悍。

功耗方面,天玑 9300 多核性能相比于天玑 9200 提升了 40%,多核功耗降低了 33%,基于台积电 4nm 工艺制程打造。另外,联发科天玑 9300 集成了 227 亿个晶体管,是联发科迄今最强悍的 5G 芯片。这颗芯片将由 vivo X100 系列首发搭载。

10 月,高通在骁龙峰会正式发布了第三代骁龙 8 移动平台(骁龙 8Gen3),随后各大手机厂商也纷纷发布了预热海报。国内各大手机厂商也争相推出搭载该处理器的旗舰手机。其中,小米和 iQOO 已经发布了各自的新品,它们分别是 iQOO 12 Pro 和小米 14 Pro。其他安卓手机品牌如一加、OPPO、vivo、真我、红魔等也纷纷加入,成为首批搭载骁龙 8 Gen3 处理器的手机品牌。

其实在高通和联发科的历代新品发布后,都能看到国内友商争相抢「首发」的场景,各个品牌的手机厂商都在遵循搭载最新款处理器的原则。

对于中国的手机 SoC 市场,联发科与高通的市场定位有所不同。

在此前很长一段时间里,联发科的产品都只是出现在中端、低端以及超低端的市场,和高通并无直接对抗关系。随着 2022 年联发科发布第一代天玑 9000/8000 系列产品,联发科和高通就成为全方位的竞争对手。

不过,高通在中国的高端手机 SoC 市场中依旧占据着领先的优势。与此同时,高通公司也正在对联发科形成围困之势。目前来看,骁龙 8 Gen 3 基本锁定了安卓新旗舰机型标配,同时大量智能手机厂商也会将此前的芯片应用于次旗舰机型上。

总的来看,中国的智能手机 SOC 市场格局稳定,联发科与高通互相较劲、争相发布新品,中国多数手机厂商虽不具备自研能力,但依旧可以搭载性能一代比一代强的产品。可是这种情况并不能称之为「坐收渔翁之利」,因为在此背后,中国手机厂商面临着多方掣肘。

手机厂商面临的掣肘

2020 年 9 月,美国对华为的芯片禁令正式生效,包括台积电、联发科、高通等在内的芯片制造商将无法向华为供应芯片,亦无法生产华为自主设计的芯片。彼时华为面临的境遇是如今的手机厂商需警醒的问题。

其次,随着国产手机向高端化的不断进发,处理器价格也在不断上涨,国产手机厂商的境况愈发被动。从具体统计数据来看,高通、苹果、联发科三家手机处理器的价格都已进行多轮上涨。

从上图可以看到,2019 年高通发布的骁龙 865 处理器一颗约 85 美元左右,而其在 2022 年发布的骁龙 8 Gen 2 的价格已经将近骁龙 865 的二倍。高通骁龙 8 Gen 3 采用台积电更先进一点的 N4P 工艺制造,售价再度上调。

接下来再看苹果。在与高通的手机处理器售价对比中,苹果的处理器成本价格上调情况看似要「温和」得多,其 2020 年发布的 A14 仿生芯片成本价格只有 40 美元左右,其最新发布的 A16 仿生芯片也只有 110 美元,比高通足足低出 50 美元。不过与高通不同的是,苹果开发 A16 仿生芯片是为了自家的产品使用,而不是为了卖给其他设备制造商。倘若苹果与安卓公司达成某种协议,向他们提供 A16 仿生芯片,那么价格或许会比骁龙 8 Gen 2 卖得更高。

最后看联发科,正在冲刺中高端市场的联发科处理器的价格较之前也有明显上涨。据悉,联发科在 2019 年发布的天玑 1000 处理器大概 70 美元,2021 年底发布的天玑 9000 的市场价格在 100-110 美元左右。

如此来看,处理器价格上涨已成不争的事实,而对于中国的手机厂商来说,可与上游供应商协商价格的筹码或许不算太多。

当全球半导体市场出现波动时,进口芯片的供应可能会受到影响,从而影响到国产手机的生产和销售。此外,依赖进口芯片也意味着国产手机厂商无法掌控自己的产品升级和迭代节奏,因为它们需要等待进口芯片的更新换代。这种被动局面不仅影响了国产手机的市场竞争力,还可能对它们的长期发展造成不利影响。

中国手机厂商需要有自己的 PlanB,那么中国的 PlanB 可能会是什么?

这一结论目前来看还不算太清晰,但是已经有些路径可循,自步入 Q3 愈发可以看到手机 SoC 这一池净水,正在泛起层层涟漪,市场的格局似乎也正在悄然发生变化。

格局悄然生变

紫光展锐在中端市场站稳脚

根据 Counterpoint 数据显示,紫光展锐今年 Q2 的市场份额由一季度的 8% 增长到 15%。这是自 2021 年 Q2 以来,紫光展锐连续第八个季度超越三星,成为联发科之外,中国内地拥有全球领先 5G 芯片设计水平与市场地位的代表。

随着 5G 技术逐渐普及,5G 手机的价格逐渐下降,中低端市场的需求也日益增长。而紫光展锐恰好专注于中低端芯片的研发和生产,因此成功拿下部分市场。Counterpoint Research 表示,紫光展锐在价值 100-150 美元的 LTE 领域获得了一些份额。2023 年下半年,随着入门级 5G 智能手机在 LATAM、SEA、MEA 和欧洲等地区的普及,紫光展锐将继续获得一些份额。

其次,紫光展锐与众多国内外手机厂商建立了紧密的合作关系,包括荣耀、中兴、海信、小米等。通过与厂商的紧密合作,紫光展锐能够将自身芯片技术与手机整机的优势相结合,满足市场需求,推动销售增长。

最后,联发科近年来其实已经逐步向高端机市场转型进军,而紫光展锐更多稳固在中端市场,两者面临的挑战其实已然不同。这也是紫光展锐拿下更多市场的一个机会。

华为在高端市场市占率迅速提升

今年 Q2,华为手机在国内市场的份额达到了近三年来的新高,市占率达到了 13%,同比暴涨 76.1%。苹果的市场份额为 15.3%,同比增长 6.1%。可以说,华为在国内市场的竞争力正在逐步恢复,并且与苹果之间的差距也在逐渐缩小。

今年 Q3,华为推出 Mate60 系列新机,而苹果也发布 iPhone15 系列。这两个手机品牌将继续在高端市场展开激烈的竞争。

华为的迎头赶上也给高通带来了不小压力。

由于华为的市占率提升,其他安卓手机厂商的份额可能会受到影响。现下华为是头部厂商中增长最快的,而其他厂商如小米、苹果、OPPO 和 vivo 则出现了下滑的趋势。

天风国际证券分析师郭明錤表示,预计高通在 2024 年对中国手机品牌的 SoC 出货量将因华为采用新的麒麟处理器而较 2023 年至少减少 5000 万-6000 万颗。这一消息引起了业界的广泛关注。

自研风止?

最近几个月,手机厂商自研芯片的热潮似乎逐渐褪去。5 月 12 日,根据报道消息,OPPO 将终止 ZEKU(哲库)业务。对于这个决定,OPPO 称面对全球经济、手机市场的不确定性,经过慎重考虑,公司决定终止哲库业务。

OPPO、vivo、小米等多家手机芯片都希望通过自己的技术研发,摆脱依赖进口的现状,只是 SoC 芯片研发难度极高,时至今日,只有小米推出了一款名为澎湃 S1 的 SoC 芯片,其余各家多是图像处理芯片。那么,难,就不做了?

还是要做。苹果和华为之所以能成就高端,很大程度上得益于自研 SoC,实现深度的软硬件融合,大幅提升用户体验。比如苹果迭代多年后的 A15 芯片无论是性能还是功耗都远远优于骁龙 8 Gen1,苹果推出的 M1 系列芯片,也帮助打破了手机和 PC 间的生态隔阂,直到现在,在苹果的业务线中,自研芯片依旧是战略性位置。华为也是得益于其强大的麒麟芯片,在手机市场中获得更大的增长空间和更强的产业链话语权。

只是就实际情况来看,当下可能不是最好的时机,在这条道路上中国的手机厂商还需要耐心蛰伏。

可以确定的是,国产手机需要 PlanB 来应对进口芯片可能带来的风险和不确定性。具体要如何做,究竟是自研还是国产厂商顶上这一问题,还要看接下来的市场如何发展。

评论