手机产业链国产化:中国零部件产业的崛起

偏光片

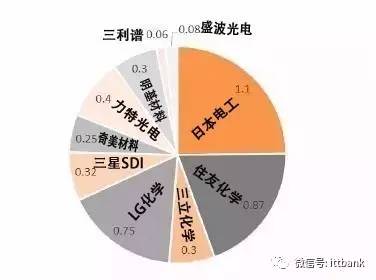

本文引用地址:http://www.eepw.com.cn/article/201707/361305.htm偏光片占液晶面板成本的11%左右,也是主要材料,也是我国液晶面板技术国产化最困难的领域之一,偏光片位于液晶面板两侧,通过透射或阻断背光模组中发出的光线,调整像素亮度并再现颜色,使人眼看到颜色鲜艳的显示影像,没有它,液晶面板就不能显示。

从图可以看出,中国有两家,三利谱和盛波光电,日韩占领导地位。

彩色滤光片

彩色滤光片是液晶面板中最贵的部分之一,成本占了10%以上。

业界的液晶面板厂家,大多都自制彩色滤光片,例如三星自制比率为75%,而奇美和LGD的自制率则高达90%以上。我国京东方和天马这些厂家,也有自己的彩色滤光片厂, 不过自制比例比不过韩国和中国台湾,大约70%左右需要进口,主要是进口来源是日本的凸版印刷、大日本油墨(DNP)、东丽公司(TORAY)三巨头。

彩色滤光片(Color filter)国产化进展也比较喜人,首先国内各大面板厂都在不断提高自产彩色滤光片的比例,在国内液晶面板销量不断增加的同时,国内对外购彩色滤光片的需求却在不断减少,这是自制比例不断提高的结果。

另外在专业外购领域,国内主要是以龙头企业东旭光电为首,已经在2015年大举投资30亿人民币开投彩色滤光片产线,引进的是日本DNP的技术和产线工艺,DNP甚至将其唯一一条第五代TFT-LCD用彩色滤光片生产线整体转给东旭光电,其中国市场份额也同时会转移到东旭光电手中。而东旭光电彩色滤光片客户已经固定为国内的龙腾光电和京东方,今年第一季度将开始量产。

根据东旭光电与龙腾光电签署的《战略合作协议》,仅龙腾光电1条5代TFT-LCD面板生产线就能消化东旭光电5代彩色滤光片生产线70%以上的产能。

从东旭光电大举投资的气定神闲就知道,我国在液晶面板领域份额扩大的好处,东旭的彩色滤光片产品,打进日本韩国及台湾地区液晶面板的供应链肯定很难,打进国产面板的供应链就容易的多。

不过我们要看到,尽管份额在提高,而且龙头企业也在大举投资,也要看到,国内京东方,天马这些大厂,进口比例仍在70%以上,而且东旭光电今年一季度投产的这条线,也仅仅是5代线,高世代配套的彩色滤光片还是空白。

混合液晶材料

混合液晶材料是液晶面板基础材料,只占液晶面板总成本的3%左右,不过对液晶面板的性能至关重要。

我国有一家销量排在世界第三的液晶材料企业诚志永华,国内市场占有率高达65%,但是请注意,液晶包括多种,低端的黑白屏可以是液晶,诚志永华主要是黑白液晶屏占有优势。

而高端的用于智能手机和电视的TFT液晶材料,德国默克、日本智索(Chisso)和日本DIC三家垄断TFT液晶市场,合计全球市场份额超过90%,可以说这三家垄断了全球市场。

我国主要是诚志永华和江苏和成可以为液晶面板厂供应TFT混合液晶,另外还有一家八亿液晶也异军突起,成为了京东方2017年国内第一液晶供应商。

2016年,全球TFT液晶材料需求量在700吨左右,大陆液晶材料厂商整体销售量预计在40吨左右,已经占到了全球的5.7%, 而2015年大陆液晶材料厂商出货仅为27吨,也就是说,2016年中国本土液晶材料出货增长高达50%,远远高于全球发展速度。

对比下全球TFT液晶材料出货量,2013年为600吨,2016年为700吨,三年增长仅为16%左右。国内TFT液晶材料厂家,基本是向国产液晶面板厂家供货,因此预计未来10年,国产液晶材料会在国产品牌带动下有较大规模增长。

以和成显示为例,2016年营业收入为3.85亿元,较上年同期增长73.76%;归属于挂牌公司股东的净利润为7938.33万元,较上年同期增长91.41%

驱动IC

成本占了大约5%左右,这是我国比较弱势的领域,目前驱动IC, 日系主要供应苹果,韩系自产自销,大陆的面板驱动IC,主要来自台湾厂家和格科微和新相微,根据CINNO Research的数据,2014年两家在我国市场的占有率为22.2%,其中新相微大约14%,格科微大约8%。也就是75% 驱动IC需要进口。大多来自台湾,例如联咏,晨星等。

其中国产最大的驱动IC厂家新相微,最近两年增速尚可,2016年10月,京东方产业基金入股新相微,扶持国产IC增量。2017年,新相微将会首次量产LTPS-LCD的驱动IC,摆脱之前一直不能量产高端LCD产品驱动IC的情况。

据CINNO Research预估,在国家集成电路产业政策及资金的扶持下,除了新相微和格科微两家外,已经有更多的企业开始发力面板驱动IC市场,国内面板驱动IC国产化率有望在2018年提升至35%以上,相比2014年增长60%。新相微的目标,是到2020年进入世界前五。

背光模组

背光模组是显示面板最贵的部分,占了成本大约20%以上,但是技术难度不高,属于劳动密集型产业,全球绝大部分背光模组都是在我国生产。

但是背光模组60%左右的成本来自光学膜,主要包括扩散膜,反射膜,增亮膜等,这方面国产进度还不错,发展速度很快,

以光学反射膜为例子,宁波长阳科技展现了极高的增长速度,2014年营收1.49亿,2015年营收2.5亿,2016年营收已经达到4亿人民币。在液晶电视等使用的大尺寸反射膜领域世界份额达到了35%,已经位列世界第一,超过了日本东丽和帝人。

国内比较专注扩散膜,反射膜,增亮膜生产的宁波激智科技,增长也很快,从2014年到2016年保持年增30%的速度,份额在持续扩大,根据激智科技2017年2月发布的财报,2016年营业收入6.13亿元,增长29.79%,净利润6349万元,增长10.75%。

光学膜国产康得新是龙头主力,已经是世界最大的光学膜生产企业之一,根据2017年康得新发布的财报,全年收入92.25亿人民币,增长22%,净利润19.78亿人民币,增长37.47%。康得新是多业务集团,来自光学膜的收入占比大约70%左右。

然而更上游的材料,国产还需要继续努力 这些光学膜的生产主要原料是光学基膜,要生产光学膜,就要采购光学基膜,目前在光学基膜方面,全球80%以上的产能由三菱树脂、东丽、帝人、杜邦、可隆、SKC、东洋纺等几大巨头所垄断。国产的厂家有乐凯集团,康得新,裕兴股份,南洋科技(东旭成化学)等等。

康得新在光学膜领域迅速增长以后,也在开始自研光学基膜,康得新在2016年4月开工建设光学膜第二期1亿平米高分子材料工厂,就包括了光学基膜项目,预计未来会保持高速增长。

光学基膜是需要PET薄膜(聚酯薄膜)切片作为基材,而Display Research估计2016年全球需求为36万吨,目前正在高速增长的康得新有大约5万吨产能,配套自己的光学膜生产。

另外南洋科技公司发布的2016年财报,公司实现营业收入12.35亿元,同比增长33.73%;归属于上市公司股东的净利润1.20亿元,同比增长20.3%。 南洋科技公司表示,营业收入增长33.73%的主要原因是公司“年产2万吨光学级聚酯薄膜项目”的投产。

靶材

靶材此前也一直是日本韩国垄断,但目前国产化率也已经较高,而且在进一步提升。

隆华集团旗下是四丰电子是中国钼靶材的主要供应商,可以为全世代的面板产线提供产品。四丰电子在2017年3月突破了LCD和AMOLED用高纯度宽幅钼靶材,宽度高达1800mm,是目前全球AMOLED产线要求规格最大的钼靶产品,也代表钼靶生产的最高水平。

另外在ITO靶材方面,国内广西的晶联光电公司在2015年突破了日本韩国掌握的ITO靶材生产核心生产工艺——常压烧结ITO靶材技术工艺,从根本上解决了大尺寸ITO靶材生产技术的可靠性和稳定性问题。该公司2016年8月被国内龙头钼靶材企业隆华集团收购。

2017年2月,隆华集团旗下晶联光电已经在洛阳开始扩产,未来三年形成200-300吨ITO靶材生产能力,打破日韩垄断。2016年,受主营的化工,石油,煤化工行业去产能影响,隆华集团业绩大幅下滑,但是其靶材业务却持续发力,成为其一大亮点,上半年靶材营收同比增长78.02%、毛利率同比增长12.40%

生产设备

最后在生产设备方面,国产液晶面板厂家投资产线,动辄数百亿,在以往几乎都要从日韩进口,国内各大面板厂家也在努力实现生产设备的国产化。

例如合肥欣奕华智能制造公司,为京东方做液晶面板生产设备配套,主要做搬运机器人和自动检测设备,该公司2013年成立,2014年营收就达到人民币9,991万元,2015年更猛增5倍达到5亿元人民币,2016年预计也会超高速增长。

再比如国内做液晶面板和OLED面板产线检测设备的龙头企业,深圳精测电子公司2016年实现营业收入5.24亿元,同比增长25.5%;净利润9868.42万元,同比增长28.58%。

评论