电子半导体市场复苏之路为何如此坎坷?

2023 上半年,全球手机和 PC 市场凉到冰点,人们把希望都寄托在了以 AI 服务器为代表的高性能计算市场。但是,到了下半年,越来越多的人意识到,AI 服务器虽美,但其在全球电子半导体总市场中的占有率有限,而传统数据中心业务也已经疲软,要想全面恢复市场活力,还要将希望寄托在具有庞大市场规模的消费类应用领域,特别是手机、个人电脑(PC),以及汽车。

本文引用地址:http://www.eepw.com.cn/article/202310/452217.htm从最近的情况来看,在 2023 年的最后一个季度,市场给人们的期待做出了积极的回应。

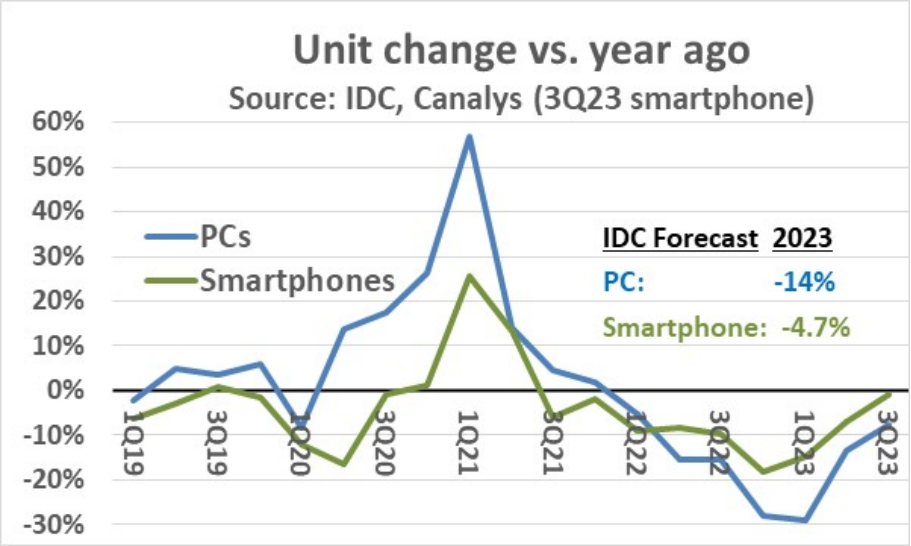

据 IDC 统计,全球智能手机出货量在 2021 年第三季度同比下滑了 6%,这一跌幅在 2022 年第四季度达到了 18% 的低点。据 Canalys 估算,2023 年第三季度,全球智能手机出货量仅比 2022 年同期下降 1%。IDC 在 8 月的预测数据显示,2023 全年智能手机出货量将下降 4.7%,与 2022 年相比,降幅明显收窄。

PC 市场也处于上升趋势。据 IDC 估算,2023 年第三季度全球 PC 出货量同比下降 7.6%,与 2023 年第一季度同比下降 29% 相比大幅改善。根据典型的第四季度与第三季度趋势,与 2022 年第四季度相比,2023 年第四季度的 PC 出货量应增长中高个位数(5%-10%)。

进入 9 月以后,伴随苹果、安卓新机陆续发布,智能手机迎来旺季。9 月下旬,中国市场手机周度销量同比、环比均实现高增长。苹果新品整体需求仍保持在较高水平,华为 Mate 60 系列销量持续火爆,带动中国安卓手机销量恢复同比正增长。目前,Mate 60 Pro/Pro+/X5 全部处于缺货状态,仅 Mate 60 仍可预定,但预计要等 3 周才能发货,预计华为 Mate 60 系列在 2023 年内出货量有望达到 600 万,华为手机整体销量有望达到 4000 万(含 Nova 等多个系列),2024 年,华为手机总销量有望达到 5000-6000 万。

PC 方面,据 IDC 统计,2023 年第二季度,全球 PC 出货量为 6160 万台,同比减少 13.4%,但环比增长 8.3%,且同比跌幅收窄,市场表现好于预期。9 月,笔电代工厂英业达、纬创产品出货量分别实现同比增长 15.9% 和 17.6%,环比增长 12.5% 和持平,主要是第四季度订单提前出货所致,纬创将第四季度预期由此前的环比下降个位数上调为持平。

目前,产业链普遍认为 PC 库存已大幅消化,将恢复增长。惠普认为,下半年终端用户需求比上半年强劲,2023 年 PC 市场销售预期为 2.5~2.6 亿台;戴尔预估 2023 年 PC 市场销售 2.5 亿台;联想表示,PC 市场将在 2023 下半年恢复同比增长,并在 2024 全年实现同比增长。

服务器方面,TrendForce 预估今年全球服务器整机出货量将同比减少 2.85%,不过,随着 AI 服务器需求看涨,预计 2023 年 AI 服务器出货量将接近 120 万台,年增 38.4%,占整体服务器出货量的 9%,到 2026 年,占比将提升至 15%。水涨船高,2023 年,AI 芯片出货量将增长 46%。

汽车方面,9 月,新能源汽车批发销量同比、环比持续增长,新能源乘用车厂商批发销量 83 万辆,同比增长 23%,环比增长 4%。初步测算,今年 1-9 月,累计批发 592 万辆,同比增长 36%。

作为全球最大的电子设备生产国,中国是全球市场回暖的关键。2023 年 8 月的数据显示,中国 3 个月平均电子产品产量同比增长 2.6%,是近 8 个月来的最高水平,同期,智能手机产量的 3 个月平均销量同比下降 0.6%,与 2023 年 3 月下降 11.6% 相比,大幅改善。

终端需求直接影响着芯片销量,据 SIA 统计,2023 年 8 月,全球芯片销售额总计 440 亿美元,同比减少 6.8%,环比增长 1.9%(7 月环比增长 4.12%),环比连续第六个月实现正增长。

芯片细分市场行情

以上,主要介绍了 2023 下半年全球消费类电子产品,以及汽车市场的回暖情况。这些市场的供需关系变化,会直接影响上游的芯片元器件市场行情,特别是那些大宗、各个系统都会用到的芯片品类。

下面,看一下处理器、存储芯片、模拟芯片和功率器件这 4 大类的市场供求情况。

英特尔和 AMD 都认为,2023 下半年,PC 市场将触底反弹;联发科预计手机市场将温和复苏。

英特尔 2023 年第二季度财报显示,当季营收 129 亿美元,同比减少 15%,环比增长 11%,高于此前指引上限(115-125 亿美元),毛利率 39.8%,高于此前指引(37.5%)。

AMD 公司 2023 年第二季度营收 54 亿美元,高于此前指引的中值(53±3 亿美元),同比减少 18%,环比持平。该公司预计第三季度营收 54-60 亿美元,同比增长 2.5%,环比增长 6.5%。同比来看,AMD 预计客户部门(以 PC 为主)的营收将增长,数据中心的营收将持平,游戏和嵌入式细分市场的营收将下降;环比来看,该公司预计客户和数据中心部门营收将分别以两位数的百分比增长,而游戏和嵌入式部门将下降。

近期,手机终端去库存进度顺利,旺季补货需求虽不及疫情前,但已优于此前的悲观预期,此前,高通曾预测 2023 年第三季度安卓手机业务营收将环比持平,2023 全年手机销量预计将同比下降高个位数百分比。而从目前的情况来看,高通、联发科在 2023 年末有望达到出货目标,减轻库存压力。

在中国市场,政策性需求减少在一定程度上影响了国产 CPU/GPU 公司的业绩,不过,本土大芯片公司在 AI 领域仍有较大的增长空间。下面,看一下海光信息、寒武纪和龙芯中科这三家明星处理器企业的表现。

海光信息在 2023 上半年的毛利率为 62.87%,同比增长 4.97%,净利率 34.14%,同比增长 7.1%。该公司在 2022 年的主力营收产品为海光二代处理器,2023 上半年,在售的主要是海光三号,海光 DCU 产品具备大模型训练能力,已和文心一言等本土大模型适配。

寒武纪方面,该公司 2023 上半年扣非归母净利润为-6.4 亿元,亏损金额同比收窄 1.2 亿元。在大模型和 AIGC 推理业务方面,寒武纪研发了大语言模型分布式推理加速库 BangTransformer,进行了 LLaMA、GLM、BLOOM、GPT-2 等主流生成式大语言模型的适配工作。

龙芯中科方面,2023 上半年,因为产品结构发生较大变化,导致该公司整体毛利率同比减少了 19%,部分高等级产品所处的特定行业因行业内部管理原因,暂时中止了采购,导致工控类芯片及解决方案的营收下滑。

PC方面,由于 Chrome book、低规格 Notebook 等更换需求带来更高销售额;智能手机方面,受益于新产品发布和内存价格下降,下半年存储芯片需求有所改善,向高密度/高性能 LPDDR5 产品切换;服务器方面,通用服务器厂商仍在调整库存,但 AI 服务器对 DDR5/HBM 等高端存储器需求不断增长,AI 服务器的 DRAM 容量是普通服务器的 6-8 倍,NAND 闪存容量是普通服务器的 3 倍,预计 2023 年全球 HBM 需求量将同比增长六成,至 2.9 亿 GB,2024 年有望再同比增长三成;在汽车和工业应用领域,下半年汽车存储芯片需求继续增长,工业市场则相对低迷。

存储芯片在经过持续减产之后,当前供给侧产能明显收缩,库存水位持续下降,2023 年第二季度,国际大厂库存水位及业绩表现环比均有所好转,中国大陆厂商的营收同比增长仍然是负数,但由于部分产品出货量增长,该季度营收环比明显增长。尽管整体需求仍然疲软,但考虑到供给侧持续收缩,美光等巨头指引的存储价格已经逐步触底,中国大陆厂商也普遍看好价格跌幅继续收窄。

产品方面,SK 海力士预估 2024 年其 HBM 和 DDR5 业务增长翻倍,并公布将于 2026 年量产 HBM4。三星和 SK 海力士预计于 2024 年第一季度送样 HBM3E,主要用于英伟达的 H100/H800,以及 AMD 的 MI300 系列 GPU。SK 海力士第 6 代 HBM 产品 HBM4 计划于 2026 年量产,据悉,SK 海力士的 HBM4 将导入混合键合技术(Hybriding Bonding)和批量回流底部填充(MR-MUF,Mass Reflow Molded Underfill,SK 海力士特有技术),DRAM 最高堆叠层数有望从 12 层提升至 16 层。美光预计跳过 HBM3 直接开发 HBM3E,预计于 2024 下半年量产,在 8 层 die 堆叠情况下,单颗容量将提升至 24GB。

目前来看,中国大陆存储行业整体供应已经明显收紧,厂商仍然处于去库存阶段。

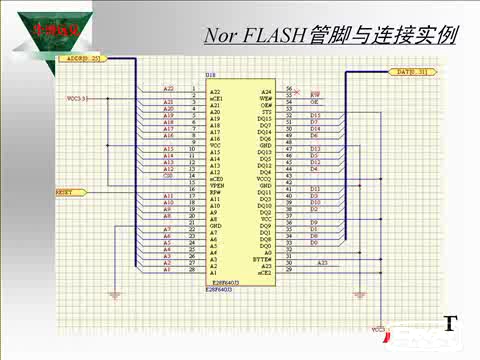

在利基型 NOR Flash 方面,普冉主要面向中低容量消费类产品,其库存调整接近尾声,下半年价格仍处于缓慢下行但跌幅收窄状态;兆易创新存储产品线以工业类 NOR Flash 为主,该公司表示,当前 NOR Flash 价格趋于平稳。

在利基型 SLC NAND Flash 方面,东芯股份表示,AI 服务器、汽车和工业需求明显回暖,需求端会有季节性回升,但总体需求仍较弱,2023 年价格持续维持在底部,2024 年有望好转。

利基型 DRAM 方面,2023 上半年,北京君正的汽车、工业、医疗存储芯片营收同比均有所下滑,工业下滑较多,汽车下滑较少,汽车需求趋势整体向好。

近期,从模拟芯片大厂 TI、ADI、MPS 发布的季度财报来看,不同应用领域的产品出货存在较大差异,总体来看,消费类营收环比出现低个位百分数增长,通信业务较为疲弱。TI 最新财报显示,下半年总体业绩不乐观,特别是工业应用市场低迷,对该模拟龙头造成了不小的负面影响。

中国本土模拟芯片厂商在汽车应用市场的份额比较低,在工业等领域的渗透率处于逐步提升的状态,大部分厂商和芯片产品都集中在消费类电子和家电等应用领域。目前来看,以通信或工业应用为主的厂商比较艰难,而以手机为主战场的厂商则要笑了,特别是华为手机供应链上的企业,今年最后一个季度要忙得不可开交了。不过,消费类电子应用市场需求的持续性还有待观察,特别是到了 2024 年第一季度,传统淡季,眼下的手机市场恢复势头不知能否持续。

从财报来看,国际功率器件大厂 2023 年第三季度营收预期环比增长并不明显,部分中高端产品或标准组件开始面临降价压力。不过,汽车应用市场较为亮眼,一枝独秀,英飞凌和安森美都因此受益。英飞凌第三季度营收和毛利率同比、环比微降,库存环比持续增加,部分标准品定价略有下降,预计第四季度各个部门都将环比增长。安森美第二季度的汽车业务创历史新高,在电动化和高像素 CIS 的持续推动下,预计第三季度营收环比微增,不过,汽车和工业应用以外市场将环比下降。

在中国大陆,由于 IGBT 产能供给速度大于整体需求增速,导致价格竞争逐步显现,特别是以消费类 MOS 和二、三极管等传统器件为主营业务的厂商,业绩压力明显,部分小电流 IGBT 和超结 MOSFET 产品在市场竞争加剧的情况下面临价格下行压力。不过,新能源汽车市场火热,带动 IGBT 模块需求持续增长,同时,光伏逆变器市场也是向上态势,对 IGBT 需求较为强烈。

结语

2023 年,全球电子半导体市场总量同比下降是肯定的,但向上的势头已经显现,未来一年值得期待。

不同的应用市场,以及不同的国家和地区,在整体回暖的态势下,也体现出了差异,手机、PC 大起大落,工业不温不火,汽车和 AI 服务器成为了全球最大的增长动力,而传统数据中心发展前景不明朗。

在这样的态势下,期望 2024 上半年的全球电子半导体产业会迎来全面复苏,并在下半年实现大幅正增长,迎来新一轮产业增长周期。

评论