解读国内自动驾驶传感器市场,哪些企业有望拼出个未来?

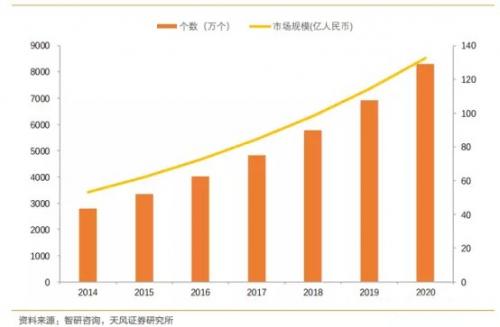

车载摄像头应用广泛且价格相对低廉,是最基本最常见的传感器,未来市场空间将超百亿人民币。 摄像头对于多个 ADAS 功能必不可少,未来单价也有望继续走低,将带动车载摄像头市场空间快速增长。根据 HIS 的估算,全球车载摄像头出货量将从 2014 年的 2800万枚增长到 2020 年的 8300 万枚,复合增长率达 20%。据此估算,全球车载摄像头市场规模将从2015年的 62亿人民币增长到2020年的133亿人民币,年复合增长率将达16%。消费区域主要在美洲、欧洲、亚太等地,其中亚太地区将成为增长最快的市场。

本文引用地址:https://www.eepw.com.cn/article/201705/359272.htm

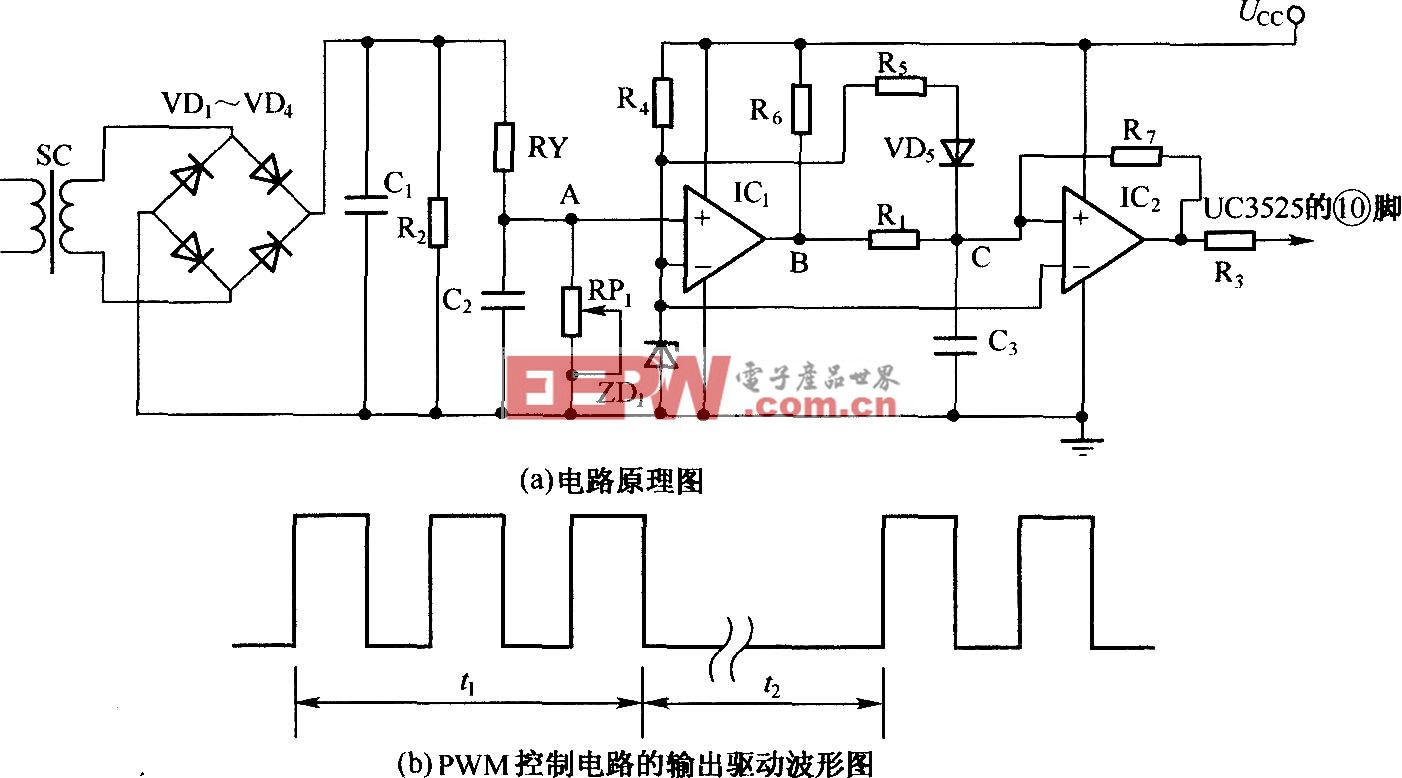

车载摄像头市场规模预测

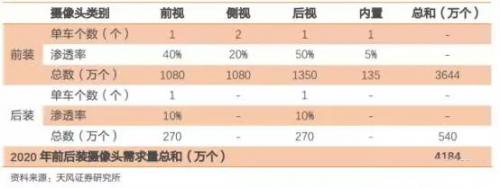

预计 2020 年国内车载摄像头需求量将达 4,200 万颗,市场规模达 60 多亿元。 2015 年国内车载摄像头需求量大约 1,300 万颗。对国内车载摄像头市场规模简单测算如下:

1)假设台湾乘用车销量保持 5%的年复合增长率,那么到 2020 年乘用车销量将达 2699 万辆;

2)假设到 2020 年,前视摄像头(1 颗)渗透率接近 40%;侧视摄像头(2 颗)渗透率 20%;后视摄像头(1 颗)渗透率为 50%;内置摄像头(1 颗)为 5%;

3)考虑到国内庞大的汽车保有量,后装市场也不可忽视。假设后装仅考虑前视摄像头(1 颗)和后视摄像头(1 颗),渗透率都为 10%,那么后装市场每年将新增需求 400 多万颗。根据以上假设,可以估算出到2020 年国内车载摄像头市场新增需求约 4200 万颗,按照单价 160 元人民币计算,市场规模将达 67 亿元人民币。

2020 年国内车载摄像头市场需求量测算

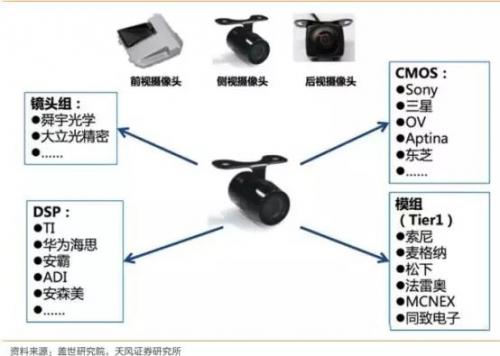

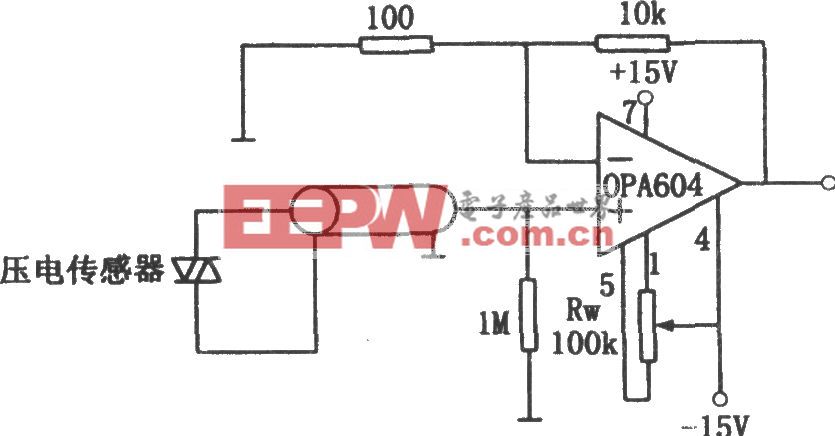

摄像头产业链主要有镜头组、CMOS(Complementary Metal-Oxide Semiconductor,即互补性金属氧化物半导体)、 DSP(Digital Signal Process 即数字信号处理器)、模组封装等环节组成。近几年,智能手机的高速增长带动了摄像头市场的蓬勃发展,但是从 2014年开始智能手机的增速已转缓,手机摄像头未来的增长率也必将放缓。随着车载摄像头市场的兴起,手机摄像头产业链各个环节的产能将向车载摄像头产业转移,预计未来CMOS、镜头、 模组封装等产业链环节将继续保持高增长。

车载摄像头产业链

CMOS 是摄像头的核心部件,广泛应用于车载摄像头上。 CMOS,是摄像头的感光元件,相比 CCD(Charge-coupled Device,即电荷耦合元件)感光元件成像质量稍差一些,但是成本更低,也更加省电,在像素要求不高的车载摄像头领域应用十分广泛。另外 CMOS相对于 CCD 也有两个重要优势:

1)速度快。 CMOS 光电传感器采集光信号的同时就可以取出电信号,还能同时处理各单元的图像信息,速度比 CCD 电荷耦合器快很多,高性能的 CMOS 摄像头影像采集速度能高达 5,000 帧/秒;

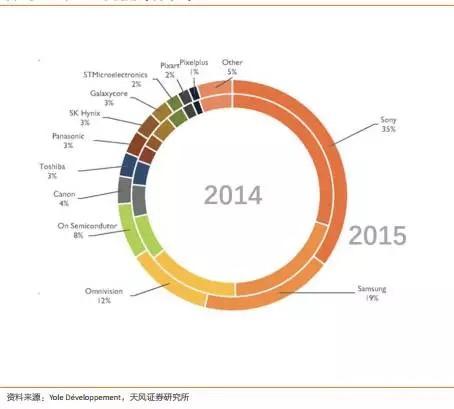

2)高动态范围。在车辆高速行驶时,光线条件变化剧烈且频繁, COMS 即使在亮度差别较大的环境中仍能快速识别周边物体。CMOS 价值约占到摄像头成本的三分之一,基本被外资品牌把控。 Sony、 Samsung 和OmniVision 三家企业的市场份额超过 60%。

Sony 在全球 CMOS 传感器领域常年占据市场份额第一的位置,凭借其在 CMOS 积累的深厚技术,加上收购了 Toshiba 影像传感器业务,其市场份额有望进一步扩大。 CMOS 市场基本被外资品牌把控,国产品牌的话语权较弱。OmniVision 是国内 CMOS 封装企业晶方科技的大股东之一,也是晶方科技的大客户。因此晶方科技有望在 CMOS 需求量大幅增长的情况下受益。

评论