订单调整难阻价格上扬趋势,暗流涌动之下,存储价格转折点近期将至?

倏忽之间,三季度已然拉开序幕,回顾上半年存储行情发展一直笼罩在“缺货”、“涨价”氛围之中。

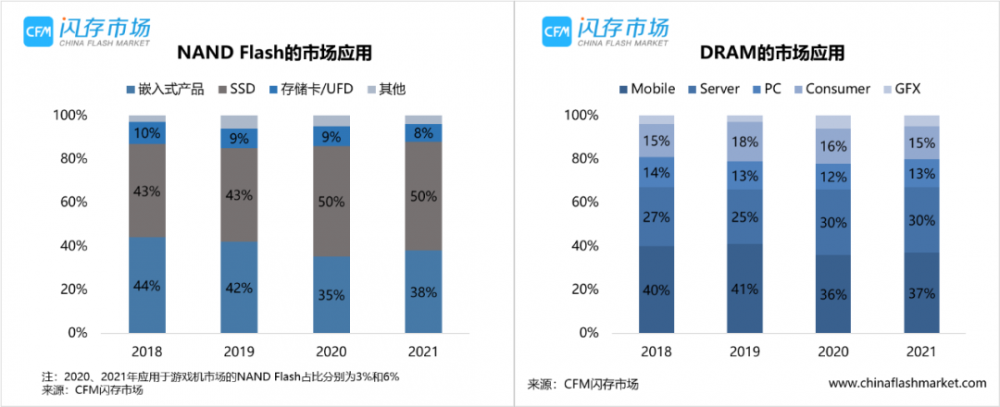

一季度时,在原厂产业技术升级以及DRAM投资转向保守的前提下,叠加智能手机厂商为抢占华为空下的市场份额加大备货,并将256GB容量机型逐渐向中低端市场渗透,另外,PC需求持续强劲,数据中心也呈复苏之势,存储市场供需平衡终被打破。

时间来到二季度,供不应求态势依旧持续,然而,需求端却“变数”频传。先是智能手机厂商纷纷下调出货预期,随后PC产业链也传出部分厂商开始削减部分芯片订单。

在两大终端应用相继流传调整订单之际,三季度存储行情上涨支撑力究竟为何?四季度行情又将如何发展?

Q3存储市场供需关系已悄然改变,行情上涨的背后推手究竟为何?

今年三季度,存储行情整体上延续了Q2涨势。根据闪存市场ChinaFlashMarket信息,三季度存储原厂将对PC OEM、服务器、智能手机三大应用客户全面涨价。其中,mobile和消费类SSD涨价幅度约控制在10%以内;服务器厂商幅度相对较大,约在10%-15%之间。

尽管目前看存储市场各领域需求有撑,然而冷静分析下,在PC、笔记本及智能手机客户砍单动作背后,如今的存储市场供需关系已经由全面供不应求转变为结构性供需失衡。

按照惯例,面对当前PC、笔记本和智能手机客户砍单,而服务器市场热度延续的情况,原厂通常会把部分产能切换至服务器市场,然而原厂产能切换需要时间。

而三季度作为消费电子传统旺季,智能手机及PC等厂商难免担心,原厂将产能转移之后,下半年销售反弹时出现供应不足的情况。在这种忧虑下,三季度存储行情涨势得以延续。

智能手机、PC笔记本和数据中心服务器作为半导体存储器三大应用市场,消耗全球逾80%存储资源,对行情发展起着关键的决定性作用。那么,砍单消息背后市场的实际需求到底表现如何,能否对行情上扬起到有力支撑?

PC产业链传削减部分芯片订单,然砍掉的是overbooking,其中Chromebook幅度最大

去年下半年,宅经济高景气度延续,全球PC产业链迎来巨大机遇,根据Gartner数据,2020年全球PC出货总量达到2.75亿台,同比增长4.8%,出货量创近十年新高。

在全球芯片产能不足的大背景下,强劲的市场需求给笔记本厂商“抢单”带来强大底气。今年3月,宏碁董事长陈俊圣曾公开表示,“难免会有overbooking的情况,但现在已经顾不得是否overbooking,晶圆产能、面板、电脑相关IC都短缺严重,能够抢到多少货就拿多少货。”

业内人士表示,此前PC厂商芯片订单又急又多,造成下单紊乱现象,近期的订单整顿主要是针对overbooking部分,并非认为需求下滑,目前芯片订单能见度依然长达半年以上。

此外,市场消息表明,此波笔记本厂商砍单潮中,Chromebook幅度相对较大,主要由于欧美各地疫情陆续解封及日本GIGA school项目告一段落导致。业内人士分析,Chromebook由于自身局限性,应用场景相对有限,其销量逐渐下滑可以说是预期之中,只是时间问题,当前尽管调低出货预期,但只是增长率趋缓,销量仍将高于去年。

另外,值得注意的是,此番PC产业链传砍单主要针对部分芯片设计厂商,对存储产业链影响仍比较有限。市场消息表明,虽然行业部分客户存在库存过高和长短料问题,然而,目前仅部分小型行业客户出现订单调整,主流客户需求依旧稳定。

智能手机砍单潮已过,供需基本维持平衡,仅部分产品供不应求

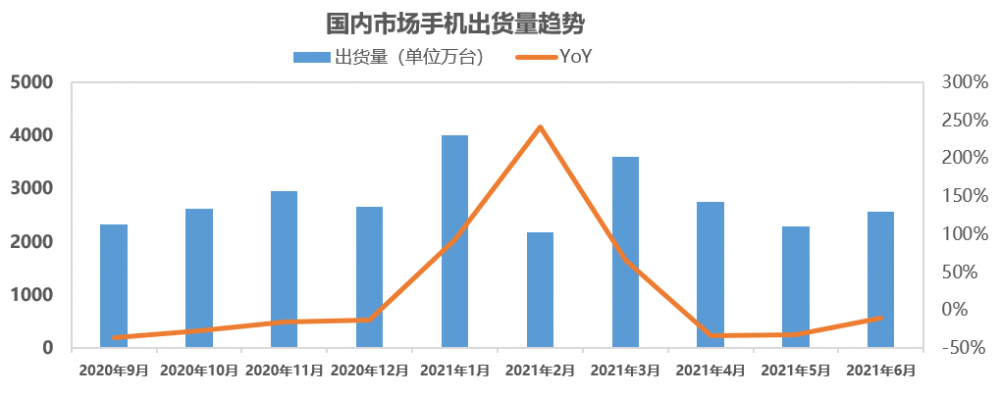

去年疫情缓和后,手机行业迎来了一波报复性消费,同时也透支了一部分购买力,但高峰过后,因为5G网络覆盖不全面、手机均价上涨以及零部件短缺等因素,随即出现销量下滑情况。中国信通院发布的报告显示,继1月和3月出货量猛增之后,二季度国内手机市场总体出货量显著下滑,其中4、5月份同比下降幅度超30%。

数据来源:中国信通院

另外,印度由于疫情影响,智能手机销量遇挫。在此背景下,小米、OPPO、vivo等均调低其2021年出货量目标。调研机构下修全年智能手机销量预期至13.5亿部,同比增长5%。

对此,业内人士表示,智能手机厂商此前确实削减了出货订单量,然而砍掉的更多是此前为抢占市场份额重复下单的overbooking,目前智能手机存储市场基本上达到供需平衡,仅部分产品存在供应不足。

Q3服务器市场需求延续

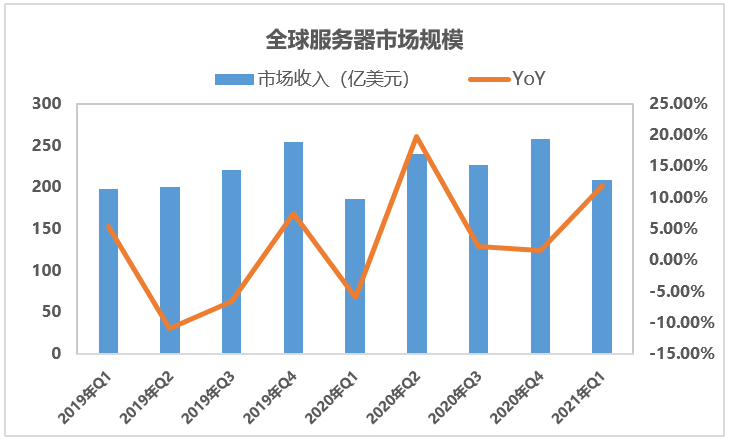

新冠疫情对全球经济带来了前所未有的考验,尽管疫情期间对企业的采购、生产、物流、服务等经营活动产生了较大影响,但也极大地促进了企业向在线业务转型。

去年上半年数据中心市场在远距离需求带动下全面爆发之后,下半年则进入了“休眠期”。根据IDC数据,2020年第四季度全球服务器出货量同比下降3.0%。今年上半年,服务器市场逐渐复苏,数据显示,一季度全球服务器市场的收入同比增长12.0%,达到 209 亿美元,出货量同比增长8.3%至近280万台。

这一数量尽管从环比来讲并不突出,然而,从同比来讲,不仅相较2020年Q1实现了12%增长率,相较疫情之前2019年Q1也增长了6%。

加上英特尔新CPU平台加持,供应链消息称,上半年服务器需求升温,Q3需求仍然延续,然而急迫性有所下降。

数据来源:IDC

高库存及长短料隐忧不可忽视,Q3恐成行情“分水岭”,Q4恐难延续涨势

尽管供需各方因素综合作用下三季度存储行情延续涨势。然而,终端客户库存风险高以及长短料严重的现状不容忽视,有可能导致Q3成为今年存储行情“分水岭”,加上上游资源释出增加,Q4则有可能增长乏力甚至存在降价风险。

1、终端库存水位高企,长短料问题严重,已影响产品交付

去年下半年起,半导体产业链陆续传出部分芯片短缺,电源管理芯片、CPU、驱动芯片首当其冲,至今年一季度更是全面爆发,甚至蔓延至存储产业,整个市场陷入极度恐慌,疯狂下单抢占资源,导致库存水位高涨。

另外,在零部件短缺背景下,对于系统厂商而言,有的零部件即便涨价也拿不到货源,有的相对交付顺利,就造成严重的长短料现象,甚至影响终端产品交付。

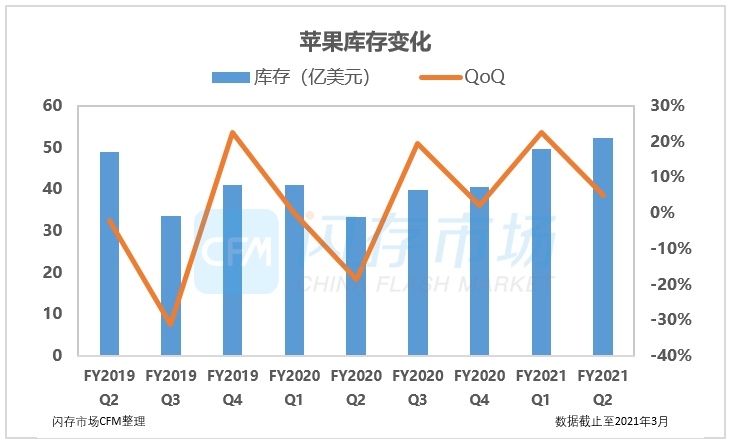

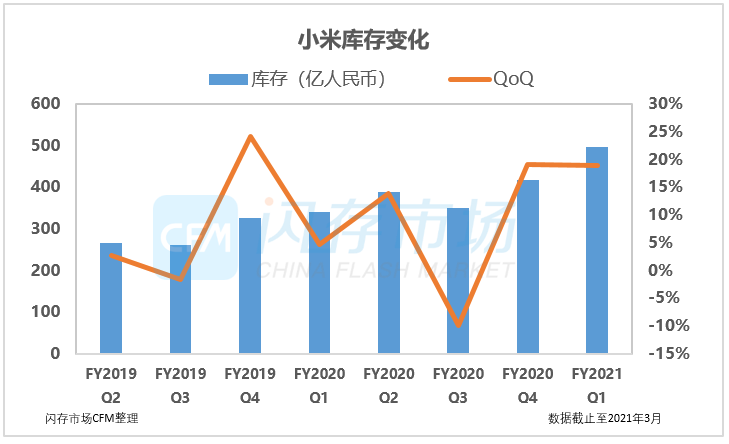

智能手机厂商:自去年华为手机业务遭遇打压之后,各大智能手机厂商为抢占其市场份额,纷纷加大库存储备。苹果、小米财报显示,截至今年一季度(自然时间)库存水平一路高涨。另据业内人士称,OPPO、VIVO方面无论整机库存还是零件库存也都处于较高水平。

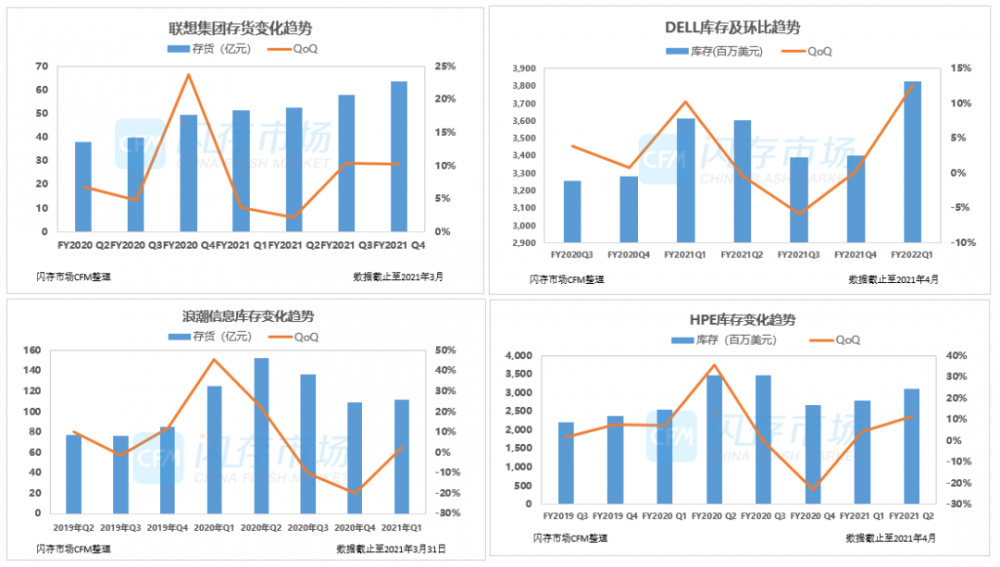

PC及服务器厂商:根据联想财报,自去年开始,其库存水平一路上扬,今年Q1库存水位较1年半之前上涨了68%;Dell财报显示,Q1库存水平创新高,环比上扬12%。相较之下,浪潮及HPE库存相对平稳,然而相较2019年整体仍大幅提升。

2、下半年原厂DRAM、NAND资源供应有望增加

除需求端之外,供应端随着原厂新建厂房陆续进入量产以及技术制程升级完成,上游资源供应有望在今年下半年明显增加。

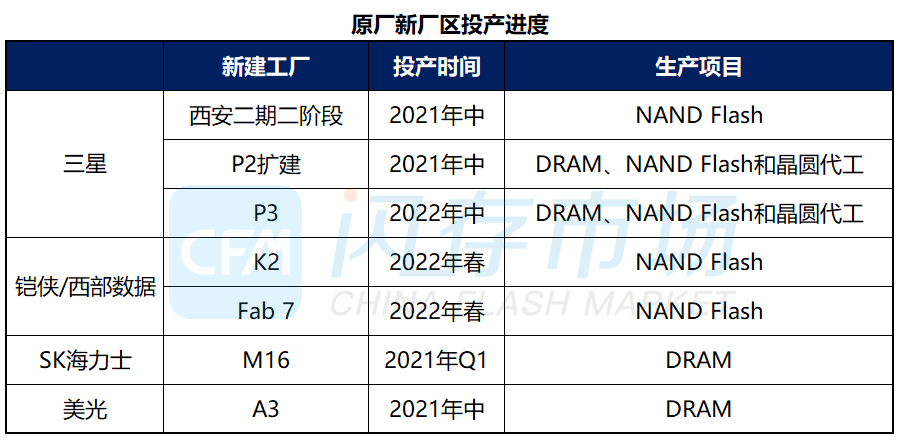

根据消息,下半年投入量产的厂区有三星西安二期工厂、P2扩展厂区、美光A3厂区及SK海力士的M16工厂。其中,三星P2厂区是集成先进DRAM、V-NAND、晶圆代工的综合性半导体工厂,韩媒称今年4月份已经完成NAND Flash设备导入,预计将在下半年投入生产,其DRAM产线产能也将扩大至每月4万片。三星西安二期工厂为NAND Flash产线,月产能约13万片。而美光A3和SK海力士M16均为DRAM厂区,预计下半年有产能释出。

在技术升级方面,铠侠/西部数据162层3D NAND已于2月推出;美光宣布批量交付全球首款采用176层3D NAND构建的PCIe Gen4 SSD;SK海力士也已开发出176层512Gb TLC 4D NAND,并已给主控厂商提供样品,三星176层产品预计也将在下半年问世。

DRAM领域,美光与SK海力士已经开始批量生产1α级工艺DRAM产品,性能与存储密度都将更上一层楼。随着各原厂技术升级过渡完成,预计今年下半年bit供应量大幅提升。

结语

迄今为止,全球产业链缺货潮已持续近一年时间,市场恐慌情绪正逐渐消退,理性姿态正在回归。而在存储市场,上半年行情涨势在终端积极备货带动下全面开启。尽管Q3也延续涨势,然而市场供需关系已悄然发生变化,Q4更是变量多多,恐难保持高增长甚至存在下滑风险,但市场瞬息万变,具体后市将如何发展,仍需密切关注市场走向。

*博客内容为网友个人发布,仅代表博主个人观点,如有侵权请联系工作人员删除。