海外光器件厂商聚焦高端光芯片业务

光器件的国产替代进程是海外厂商先后失去低速模块、低速芯片、高速模块和高速芯片市场的业务线收缩过程。过去,垂直一体化的海外光器件厂商通过外延并购不断夯实全球高端光芯片市场领导地位。而伴随光芯片市场规模扩大及国内光器件厂商在全球光模块市场份额的提升,垂直一体化模式优势逐渐减小,未来或有更多的海外光器件厂商剥离下游封装业务,聚焦于高端光芯片主业。而伴随国内高端光芯片突破,海外光器件厂商优势将继续减小,或继续收缩业务线,最终国内光器件厂商在全球产业链各环节占领市场主导地位。

本文引用地址:https://www.eepw.com.cn/article/201806/381524.htm海外光器件厂商通过外延并购夯实光芯片领导地位

1、 海外光器件厂商占据全球高端光芯片市场主导地位

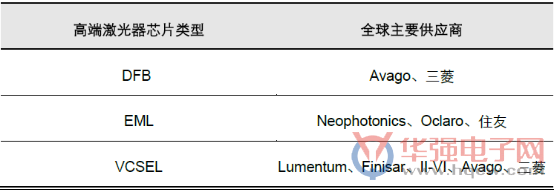

光芯片主要分为激光器芯片(发射端)和探测器芯片(接收端),其中,激光器芯片技术壁垒高,是光芯片中的“明珠”,相关市场主导力是光芯片研发综合实力的体现。从目前DFB/EML/VCSEL 三大高端激光器芯片市场来看,海外光器件厂商特别是美国和日本光器件厂商仍然占据市场主导。

表 1:高端激光器芯片主要供应商

2、 外延并购为海外光器件厂商光芯片能力夯实的关键

在光器件产业链中,光芯片位于上游,属于高度技术密集型产品。和其他光器件产品相比,光芯片研发周期长,投入大,风险高,且由于不同类型光芯片基于的工艺平台不同,具备单种光芯片研发能力的厂商切入其他类型芯片的技术壁垒高,整体持续内生发展难度大,上市光器件厂商具备资本优势,外延并购或更有效。通过分析国外光器件芯片厂商发展历史,我们也看到外延并购确实是海外光器件厂商获取高端光芯片技术的主要方式:

Finisar 通过收购Ignis,获得了集成SOA 和可调激光器技术,广泛应用于10G XFP中的可调激光器。可调激光器是未来智能光网络实现的关键,Finisar 成为全球极少数具备可调谐激光器研发制造能力的厂商,已经构筑强大的技术壁垒。

II-VI 通过收购Oclaro 砷化镓制造厂,获得了VCSEL 芯片研发制造能力,目前被认为已经进入苹果3D 感应供应商序列,成功实现了从光通信用VCSEL 市场到消费电子用VCSEL 市场的突破,成为全球前五大VCSEL 芯片供应商,打开未来成长空间。

Neophotonics 收购LAPIS:LAPIS 是应用于通信网络的高速半导体和高速激光器以及光电探测器方面的领导者。该公司的激光器、光电探测器和模拟半导体集成电路是相干和其他高速光传输器件中的关键要素。此次收购进一步拓宽了Neophotonics 光芯片产品线,巩固了其在光芯片领域的领先地位。

表 2:全球光器件厂商芯片并购案例

市场规模拓展叠加下游业务优势缩小,海外光器件厂商或更加聚焦高端光芯片业务

光器件产品种类和层次多,单种类型光器件产品市场规模有限,产品线拓展和垂直一体化在较长时期内都将会是光器件厂商打开成长天花板的主要业务布局战略。但近年来,正出现越来越多的反例,部分高端光器件厂商逐渐剥离下游器件和模块的封装业务,聚焦高端光芯片,收缩业务线条:2016 年1 月,Avago 出售光模块组装业务给鸿腾精密,专注于高端光器件芯片;2018 年5 月,MACOM 拟出售其先前收购的日本公司FiBest给上海剑桥科技,剥离光器件封装和光模块组装业务,聚焦光电芯片。未来聚焦于光芯片供应的厂商会逐渐增多,最终光器件产业分工将更加细化。主要原因在于:

1、光芯片市场规模快速扩大,规模效应逐渐显现

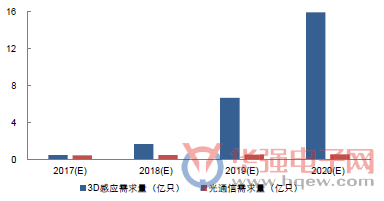

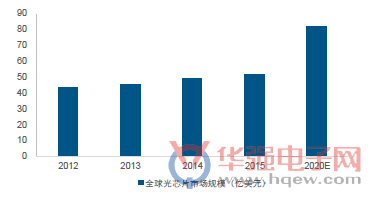

按照OVUM 的数据,2015 年光器件市场规模为77.70 亿美元,2020 年有望达123 亿美元。考虑到现阶段光芯片成本占光器件成本约为三分之二,可以预计,到2020 年光芯片市场规模有望达82 亿美元。电信市场和数据中心市场的高速增长快速扩大DFB 和EML 等光通信芯片市场规模;而随着2017 年iPhone X 手机开启面部识别功能,VCSEL芯片应用于3D 感应模组打开了消费电子应用的新纪元,市场空间极大拓展。光通信和消费电子市场需求双轮驱动,光芯片市场规模有望快速扩大,具备产能优势的厂商规模效应逐渐显现,或驱动更多海外光器件厂商逐渐剥离下游器件和模块封装业务,聚焦光芯片主业。

图 3:3D 感应大大拓展VCSEL 需求量 资料来源:LightCounting

图 4:全球光芯片市场规模 资料来源:OVUM,中国电信

2、国内厂商逐渐占据各层次光器件产品主导地位,海外厂商“被动”聚焦高端光芯片

从目前的全球产业区域分布看,美日厂商凭借核心技术占据全球高端光器件市场。大陆厂商则凭借成本优势致力于中低端市场,逐渐实现从中低端产品的封装到中低端产品的垂直一体化,而在高端光模块市场也逐渐获得领先地位。整体来看,在电信和数据中心领域,国内厂商在各个层次的光模块市场逐渐占据全球领先市场份额,挤压海外光器件厂商市场空间。伴随国内厂商在高端光器件领域特别是光模块领域的优势扩大,北美厂商或将“被动”收缩业务线条,逐渐聚焦高端光电芯片研发与投入。

硅光渗透率提升驱动光电芯片一体化厂商受益:硅光集成技术采用激光束代替电子信号传输数据,将光学器件与电子元件整合至一个独立的微芯片中,具备带宽大、集成度高(体积小、功耗小)及成本低的巨大优势,成为光芯片技术工艺未来发展的确定性方向。

硅光集成驱动光电芯片的集成,硅光时代,光电芯片一体化解决方案的厂商具备更大的优势。例如,MACOM 原先生产TIA、CDR 等电芯片,近年来逐渐进入光芯片领域,凭借光电芯片一体化解决方案快速扩大市场份额。

全球光器件产业已经完成了中低端器件和模块向国内转移过程,目前正处于高端器件和模块国产化率快速提升期。海外光器件厂商虽然通过外延并购继续占据高端光芯片市场主导地位,但伴随国内厂商在下游各个速率层次模块的市场份额突破,海外光器件厂商有望逐渐收缩业务线条,更加聚焦高端光芯片主业。而伴随国内高端芯片的突破,全球光器件市场有望进一步完成全产业链国产替代。

评论