意法半导体公布2016年第四季度及全年财报

意法半导体公布了截至2016年12月31日的第四季度及全年财报。

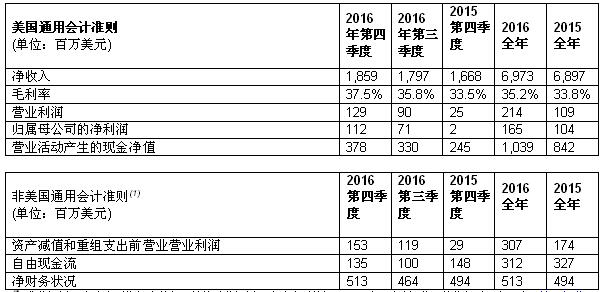

本文引用地址:https://www.eepw.com.cn/article/201702/343791.htm第四季度净收入总计18.6亿美元,毛利率为37.5%,净利润1.12亿美元,每股收益0.13美元。

公司总裁兼首席执行官Carlo Bozotti表示:“我们继续看到,第四季度市场需求持续增长,净收入和毛利率均高于预期中间点位,净收入环比和同比分别提高3.5%和11.5%,毛利率37.5%,环比和同比均增长。”

“2016年收入比2015年提高1.1%。2016年开局不是很好,市场需求疲软,某些产品处于过渡期;下半年,收入较去年同期增长6.5%。重要的是,以智能驾驶和物联网为中心的市场战略在下半年发挥作用,除了关停业务之外的所有产品部门在2016年下半年都实现销售收入同比增长。2016全年,我们进一步强化了技术产品组合,加快创新步伐,缩短研发周期,加强我们的市场领先地位。总之,通过提高收入和毛利率、控制运营成本,我们提高了营业利润率。”

按产品部门统计的季度财务摘要

(a) 其它项中的净收入包括影像产品部、子系统和封装服务的销售收入和其它收入。

第四季度回顾

第四季度净收入为18.6亿美元,环比增长3.5%,比公司此前预测的中间点高了30个基点。受MEMS产品和模拟器件增长驱动,MEMS产品部(AMG)收入环比提高8.2%。微控制器和数字IC产品部(MDG)收入环比增长3.8%,其中微控制器、存储器和数字IC增长最快。汽车和分立器件产品部(ADG)收入环比增长1.7%,其中汽车微控制器和功率分立器件引领增长。

从同比看,第四季度收入增长11.5%,大多数产品系列强劲增长。模拟器件和MEMS产品部(AMG)收入同比提高17.8%,MEMS产品增长强劲,模拟器件恢复增长。汽车和分立器件产品部(ADG)收入同比增长12.5%,汽车产品和功率分立器件均呈现两位数增长。微控制器和数字IC产品部(MDG)收入同比降低 0.8%,安全微控制器销售收入下降和关停业务是同比降低的主要原因。

按出货目的地统计,亚太区和EMEA区(欧洲、中东、非洲)收入环比分别增长5.5%和1.4%,而美洲区下降1.1%。从同比看,亚太区和EMEA区分别增长18.2%和5.7%,而美洲区下降2.8%。

第四季度毛利润为6.98亿美元。毛利率为37.5%,比公司预期中间点位高50个基点,包含大约20个基点的闲置产能支出。受益于制造效率和产品组合改进,以及闲置产能支出降低,毛利率环比增长170个基点,不过价格压力抵消了部分增长动能。

研发和销售管理合并支出为5.7亿美元,环比增加2800万美元,季节性因素和研发活动增加是此项开支增加的主要原因。

因为政府研发资金拨款增加,第四季度其它收支项录入净收入2500万美元,上个季度为1800万美元。

第四季度减值重组支出为2400万美元,上个季度为2900万美元,这两项支出均与2016年的机顶盒业务重组有关。公司机顶盒业务重组计划不断取得进展。2016年底,重组计划有望取得节省资金约1.1亿美元,在完成全部计划后,年化节省资金预计达到1.7亿美元。

2016年第四季度,营业利润为1.29亿美元,上个季度和去年同期分别为9000万美元和2500万美元。

第四季度减值重组支出前营业利润和营业利润率(1) 为1.53亿美元和 8.2%,高于上个季度的1.19亿美元和6.6%,收入增加和毛利率提高是营业利润增长的主要原因,不过,较高的营业费用抵消了部分增长。受益于收入增加、产品组合改进、制造效率和工厂开工率提高,减值重组支出前营业利润同比增加1.24亿美元。

第四季度净利润1.12亿美元,每股收益0.13美元,上个季度净利润7100万美元,去年同期净利润2000万美元。

2016全年回顾

2016年全年净收入69.7亿美元,比2015年的69亿美元增幅1.1%。不含退市业务(旧的移动产品、相机模块和机顶盒),净收入增长2.4%,专用影像传感器增长强劲,汽车和微控制器增长稳定,不过,年初市场需求疲软,计算机外设用模拟功率器件和智能手机MEMS的销售收入双双下降,抵消了部分增长动能。

2016年全年毛利率为35.2%,比2015年的33.8%增长了140个基点,制造效率提高、扣除套期保值的汇率因素正面影响、闲置产能支出降低和产品组合优化是毛利率增长的主要原因,不过,正常价格压力抵消了部分增长动能。

2016年营业利润大幅增长,从2015年的1.09亿美元增至2.14亿美元。2016年减值重组支出前营业利润(1) 同样大幅增长,从2015年的1.74亿美元增至3.07亿美元,扣除套期保值的汇率因素正面影响、制造效率、产品组合优化和更低的营业支出是营业利润增长的主要原因,不过,价格压力和较少研发经费拨款抵消了部分增长动能。按产品部门统计,2016年ADG部门和MDG部门的营业利润都高于2015年;受销售收入下降影响,AMG部门的营业利润低于2015年。

2016年研发和销售管理合并支出22.5亿美元,比2015年的23.2亿美元下降3.2%,其中研发成本低于去年同期水平,主要原因是扣除套期保值的汇率因素正面影响、机顶盒业务转型计划和2015年完成的资金节省计划。

其它收支项录入净收入9900万美元,2015年为1.64亿美元,主要原因是政府研发经费拨款减少。

2016年减值重组支出为9300万美元,而2015年为6500万美元,本期减值重组支出主要与机顶盒业务重组计划有关。

2016全年净利润增长58%,总计1.65亿美元,每股收益0.19美元,而2015年净利润1.04亿美元,每股收益0.12美元。

现金流和资产负债表摘要

2016年第四季度和全年营业活动分别产生净现金3.78亿美元和10.4亿美元。2015年全年营业活动产生净现金8.42亿美元。

扣除资产出售所得,2016年第四季度和全年资本支出分别为2.28亿美元和6.07亿美元。2015年全年资本支出4.67亿美元。2015-2016年合并资本支出占合并净收入的7.7%。

2016年第四季度和全年自由现金流(1)分别为1.35亿美元和3.12亿美元(在7800万美元的NFC和RFID阅读器资产并购交易前,全年自由现金流为3.90亿美元) 。2015年自由现金流为3.27亿美元。

季度末库存11.7亿美元,比上个季度降低5.3%。2016年第四季度库存周转率为4.0次或90天,第三季度为3.7次或97天。

2016年第四季度和全年股东现金分红分别为5300万美元和2.51亿美元。

截至2016年12月31日,意法半导体财力总计19.6亿美元,负债总计14.5亿美元。截至2016年12月31日,意法半导体净财务状况(1) 总计5.13亿美元;而截至2016年10月1日的净财务状况总计为4.64亿美元。

截至2016年12月31日,包括非控制权益,总权益为46亿美元。

2017年第一季度业务前瞻

Bozotti先生表示:“按照市场预测、订单趋势和经销商的销售势头,我们预计2017年将会延续2016年下半年的增长趋势。

“根据这些因素,预计2017年第一季表现好于以往的季节性季度,净收入环比下降2.4%左右,居于中间点;同比预计增长12.5%左右,居于中间点。预计毛利率在37.0%左右。

“为提高对意法半导体创新产品组合的支持力度,推动收入在2017年及以后大幅增长,特别是新的专用技术产品的销售收入,我们预计在2017年投资10亿到11亿美元。具体而言,公司正在投资建设300mm晶圆生产线和新产品配套封测厂。值得一提的是,我们预计新中标项目将进入预产阶段,在2017下半年带来实质性收入。”

公司预计 2017年第一季度收入环比降低约2.4%,上下浮动3.5个百分点。第一季度毛利率预计大约37.0%,上下浮动两个百分点。

本前瞻假设2017年第一季度美元对欧元汇率大约1.08美元 = 1.00欧元,包括当前套期保值合同的影响。第一季度结账日为2017年4月1日。

评论