2016中国多晶硅如何寻求出路?

随着光伏产业的波诡云谲、跌宕起伏的发展,多晶硅的市场也悄然发生着巨大的变化。

本文引用地址:https://www.eepw.com.cn/article/201601/285766.htm市场规模:产能停滞不前

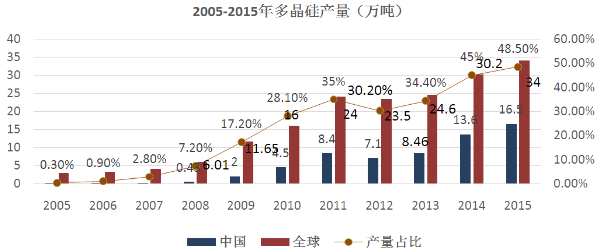

2007年到2014年,中国多晶硅产量也飞速增长,从每年数百吨达到了16万吨的年产能。多晶硅产能快速扩张的原因,主要就是2008年的由于光伏产业需求的猛增造成国际多晶硅价格暴涨刺激所致。截至2013年,中国有60家企业先后从事多晶硅生产,投产规模达到7万吨/年,建设规模则达到了16万吨。同年,国内产量达到70000吨,但需求量却超过18万吨,进口达11万吨,进口量将近60%。

值得注意的是,自从2013年以后,中国的多晶硅产能就没有再增加过。这是由于,此前所增加的产能都建立在市场高价的基础上,但当多晶硅价格跌破20万元/吨之后,大部分的工厂就因亏损而陷于停产,而新增的产能由于成本难以降低到市场价格以下,也无人敢再投入,所以产能三年未有增加。

多晶硅产能:过剩还是不足?

无论是在国家发改委等政府部门,还是在投资界,抑或光伏产业内部,提到中国的多晶硅市场,普遍的观感是产能过剩。但是,从2008年起直到今天,中国多晶硅市场的唯一一个不变的趋势就是,每年中国的多晶硅市场需求中,始终有50%以上是依赖进口的。多晶硅环节也是我国光伏产业链中,唯一一个半数以上需要进口的环节。

一个产能过剩的市场,每年却又有超过一半的数量需要进口,而且这个看来矛盾的现象在中国竟然持续了五年之久。这是怎么回事呢?

问题在于,中国的绝大多数多晶硅的产能并不是有效产能。

目前,虽然国内的多晶硅产能声称有18万吨,但其中大部分厂家的成本在人民币20万元/吨以上,仅有江苏中能、永祥、特变等少数成本可控制在12~15万元/吨之间,在现货价格下可以勉强生产,而且其中部分厂家还要靠下游的铸锭和切片来弥补上游的多晶硅环节的亏损。如果将现在的价格下还能生产的产能称为有效产能的话,2014年,中国多晶硅的有效产能仅为8万吨,只占中国多晶硅需求量的40%出头,进口多晶硅数量大约占了57%。其余的约十万吨产能已经成为无效产能,不少多晶硅工厂的装置已经永久报废并拆除。这就是为什么中国的多晶硅市场会在“产能过剩”的同时,却有超过一半的需求需要进口才能解决的矛盾现象。

2015年中国多晶硅市场最新数据表明,2015年全年国内多晶硅厂家仅生产了约7.4万吨多晶硅,与2015年的数据保持持平。但与此同时,国内的2015年的光伏组件产量比上年有约16%的增长,组件的增加必然代表多晶硅用量的增加,因此,2015年多晶硅的需求中的增量部分全部是由进口多晶硅满足的。

由于国内目前所有的多晶硅生产工艺都是西门子法或改良西门子法,其工艺成本在陆续使用了冷氢化、氯化、加压还原后,工艺成本已经基本趋于稳定,虽然不少工厂开始使用FBR即流化床工艺,但产能预计下降也还是有限,难以与国际厂家的成本进行竞争。因此,后续几年,中国多晶硅的有效产能的数量将继续取决于多晶硅的市场价格。

市场价格:犹如过山车,但渐趋稳定

多晶硅价格方面,2008年下半年的金融风暴导致了多晶硅价格从每吨300万的高位暴跌到了40万元,随后随着光伏市场的迅速回暖,2009年后,价格迅速回升,而到了2011年,价格回升到70万元/吨。

2012年,由于光伏市场需求快速增加导致了尽管中国产能产量大幅增加,但由于欧美对中国光伏的双反,又导致光伏市场增速下降,导致多晶硅市场价格最低降到了12万元人民币/吨,这一价格比国内全部厂家的成本还低,因此,不得不停产而眼睁睁地看着国外的多晶硅大肆进口,蚕食着中国国内迅速增加的多晶硅市场。2012年,中国90%的多晶硅因市场价低于成本而停产,这种状况一直持续到了2013年。

到2014年初,随着市场回暖,多晶硅价格上升到15~17万/吨,但国内也仅有保利协鑫、新疆特变电工、四川永祥等三四家工厂能够在这样的价格下保持不亏损,因此,由于多晶硅的进口屡禁不止,对国内市场冲击仍然较大,因此,价格于2014年下半年再度下跌,这种跌势持续到2015年底,多晶硅的价格在10~12万/吨的低价徘徊。这样的价格如果再持续一段时间,可以预见的是,中国的多晶硅产能中将有更多的有效产能永久变为无效产能。

评论