CEC欲收购中芯国际部分股权 使其与华虹整合

——

股权交换比较可行

从长城电脑收购京东方所持冠捷股份开始,由国资委全资所属直接管理的IT旗舰集团CEC就在进行打通产业链的大动作,目前该集团掌控的上市公司达到14家,业务横跨多个领域,包括集成电路、计算机软硬件、通信与消费电子等。

华虹集团办公室一位工作人员告诉记者,目前还没有接到这样的消息,所以不能给予答复。而中芯国际内部人士表示,两家公司要合并,要么缺钱、要么缺技术、要么缺人才。中芯似乎都不存在上述问题,规模发展也比较成熟,目前还不需要这种合作。

但中芯国际公关部负责人自己也说:“对于中芯来说,凡是投资人和股东有益的一切方法方案,我们都会去研究和考虑。至于可行性还会进一步考察。”

向本报透露此消息的业内人士也认为,关于CEC与中芯国际的事情,虽然有所耳闻但没有过多细节。“仅从个人来看,双方最有可能的操作是股权置换的方式互相参股,以实现壮大。”

“从经营方针上看,中芯单纯做代工,CEC则涉及整个电子行业。两者存在很大不同。因此虽然是同行,但竞争并不多。从市场分布来看,华虹作为国企,其订单大都是国内政府的,比如身份证、军工等,一些特殊行业也在CEC做,订单很饱满,客户70%是国内企业。中芯主要是外单,客户90%以上来自国外。一个内销,一个出口,这决定了互相的合作比吞掉对方更有可能。” 赛迪顾问半导体产业研究中心咨询师李珂如是说。

在资金运作上,华虹作为国有企业,在政府关系层面,获取订单的能力很强,如果中芯与其合作,可以打通这个渠道。华虹则可以获得国际渠道和国际化运作经验。

李珂表示,从上市来看,华虹2005年开始就想在海外上市,但一直未能实现。中芯国际在纳斯达克的股价也并不理想。“这也是一种更为隐蔽的互补关系。为了让华虹间接地实现在海外上市的目的,两者进行股权置换也是很有可能的。甚至,会不会通过股权的合作使中芯国际从海外增发,这不是全无可能。”

强强联手不仅对合作的双方有利,在全球半导体行业,内地的企业比台湾地区、欧美、新加坡等地的企业在实力上要弱很多。两大企业在互补的基础上,抱团和国际巨头竞争,可以改变之前国内半导体企业一盘散沙的局面。李珂说:“这里可能会有政府意愿。国内已经有这么多生产线了,资源整合可以有助于整个产业的发展。”

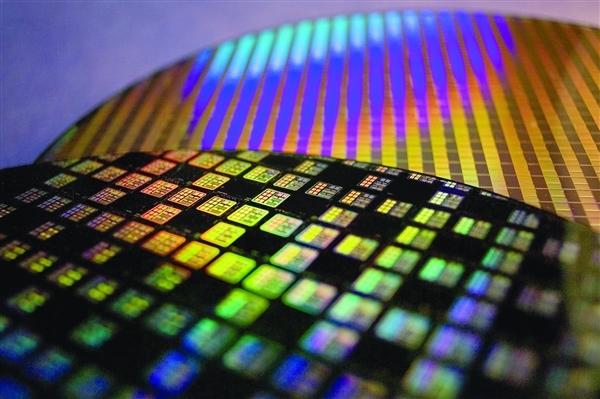

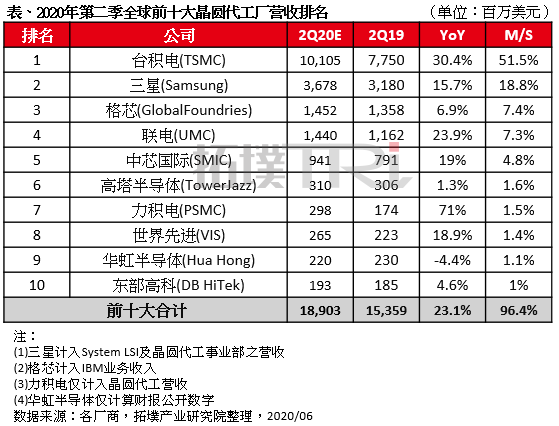

CEC的版图再度扩张

近年来,全球半导体生产线盲目扩张,竞争已经非常激烈,去年内存价格急速下滑,就是产能过剩所致。自从台湾对12英寸生产线厂解禁以后,台湾的半导体大厂台积电、联电开始在内地建设12英寸生产线,对内地的半导体企业造成的竞争压力越来越大。

事实上,对于谋求整体战略规模的CEC来说,无论是收购还是股权置换,其都不会拒绝。赛迪资深分析师张涛表示,从CEC整体战略来看,这一点也不奇怪,CEC现在给人的感觉更像一家资产控股公司,此前,对长城集团(中国长城计算机集团)的成功整合,为CEC成为超级巨人奠定了一个很好的基础。2005年8月,在国资委的主导下,长城集团并入CEC。根据CEC财务数据,CEC2006年销售收入610亿元,利润总额超过18亿元。

“十一五”期间,我国电子信息行业的发展重点主要在集成电路及关键电子元器件、软件、通信设备及终端等方面,这些重点方向与CEC的发展规划是一致的。

作为全国103家创新试点企业之一,随着版图不断拓展,国资委对CEC提出的要求是:各所属企业加大重组和资源整合力度,加快业务结构、产品结构、企业结构调整,减少企业数量;加大资本运作,注重内联外引、优势互补,打造更高层次、更大规模的发展平台,提升企业市场竞争力和影响力。

一年来,CEC完成了瑞达等8家企业的合并重组、启动了通达公司转让、飞利浦全球手机业务的收购等工作。而中芯国际是否能够成为CEC电子版图上的新标杆,也许还要耐心等待双方合作意图的进一步明朗化。

评论