电子器件:景气有望延至09年初 龙头股评级

从1998年第4季以来,目前大尺寸TFTLCD面板的供不应求现象,属于第5个较正式循环的「供给<需求」阶段,这一阶段可望持续至2008年。能否延长景气时期,关键在于勿让面板价格涨幅过大及控制产能增加,此将攸关面板厂在这波景气上升阶段可创造多大利益。

液晶面板企业的盈利决定于产品价格与成本的比较,全球范围内产能扩张与全球对液晶面板的需求决定价格,而零组件材料及其运输成本、折旧等决定面板成本。

全球新增液晶面板产线主要是7.5代以上大尺寸液晶面板产线,特别是夏普和三星的8代线相继投产,LPL8代线也将于2008年开建,2009年投产,2009年底夏普10代线也将投产,这些产线主要面向40吋以上液晶面板,夏普、三星、LPL8代线投产会带来40-52吋级液晶面板价格快速下滑,而夏普10代线的投产则会带来57-65吋级液晶面板价格下降,下降幅度取决于相应吋级电视的需求。

由于友达与奇美电等一线大厂扩充的产能以及资本支出有限,而二线厂华映已偏重于中小尺寸面板与IT面板的出货,彩晶则着重在IT面板以及冲刺品牌上,韩国虽然有S-LCD新的8代线产能开出,但因为倾向自用,所以大致上2008年面板供应紧张局面几可定调。

中小尺寸新增产能来自两方面,一是新建生产线,如大陆深天马即将投产的4.5代线,大陆信利新建的2.5代线,及京东方拟建的4.5代线;二是将原本用于生产NB及显示器液晶面板的4.5、5代生产线转产中小尺寸液晶面板。

中小尺寸面板需求增长的主要原因有2个,一是应用面的扩增及需求成长,包括数字相框、可携式DVD播放器、智能型手机、以及GPS导航系统等,同时需求尺寸愈来愈大,也快速消耗原有的中小尺寸产能,使得整体供应面吃紧。其二是PC、TV应用等大尺寸面板需求,自第2季起也开始急速回升,在大尺寸价量都回稳的情况下,面板厂无法挪拨更多4.5代,甚至5代产能生产中小尺寸,也使得中小尺寸正在火头上的需求无法及时被满足,而出现供不应求的状况。

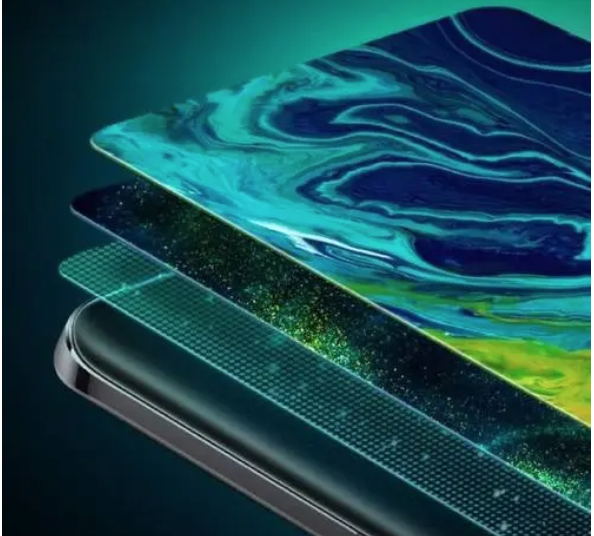

在液晶面板成本结构中,原材料成本占70%以上,因此降低原材料的成本才是关键。这也是为什么TFT-LCD面板厂必须要有完善的上游供应链才有成本控制力。液晶面板的关键原材料包括背光模组、彩色滤光片、驱动和控制IC、偏光片、玻璃基板。

目前国内液晶产业发展的困境在于,国内液晶显示器的相关基础产业薄弱,主要TFT-LCD制造企业在生产液晶屏的同时还不得不背负发展整个产业链的重任,也就是说这些先入企业必须在自己发展的同时还要搭建一个提供液晶显示器产业发展的公共利益平台。

随着国内TFT-LCD产业的不断扩大,国内产业配套能力日渐得到加强,未来通过技术升级实现成本的大幅削减的策略的影响会越来越小,人力成本、土地成本、到达终端消费市场的运输成本对总成本的影响会越来越明显,这些方面将促进国内TFT-LCD及其下游产业的长远发展。

第一章前言

“忽如一夜春风来,千树万树梨花开。”这句诗用来形容2007年全球液晶面板行业景气复苏及其对行业影响一点不为过。2007年2季度全球主要液晶面板企业全线盈利,包括2006年巨亏8.06亿美元的韩国LPL,以及巨亏2.22亿美元(17.7亿人民币)的大陆京东方。京东方初尝其5代线季度盈利的胜果,而且实现全年主业盈利也没有太大悬念,为此京东方也停止了其3月份作出的剥离5代线计划。

然而这一波景气能持续多久?

液晶设备投资、产能增长与液晶景气循环

TFTLCD面板业有所谓的「液晶循环」(CrystalCycle)说法,也就是面板供给及需求之间,呈现着一段时间内供需紧俏甚至供不应求,但接下来却是供给过剩的循环现象。造成此种供需关系循环性的大幅波动,主要是供给面产能扩张,需求面(尤其是新应用需求)及成长幅度难以事先预期,加上投资建厂到量产,需要一段时间所致。

由于建新面板厂从用地及产线规划、生产设备下单、厂房基础建设、机器搬入以至良率调整,需要1.5~2年时间,但是通常厂商是看到面板需求大增后才有信心积极扩产,待各家厂商纷纷投入,又过1~2年各工厂进入量产阶段时,已因供给过多而进入供过于求阶段。

1999-2000及2003-2004年全球液晶产业设备投资高速增长,然1999-2000年液晶面板投资主要是中小尺寸面板投资,总体投资额并不是很大,对大尺寸面板市场的冲击还不十分明显。

2003-2004年液晶面板设备投资增长110%,且主要为大尺寸面板投资,产能快速扩张,2004、2006年大尺寸液晶面板价格快速下滑。国内上广电NEC、京东方分别于2004年底、2005年初投产,且投产初期产能不大,单位成本高,市场价格快速下跌,因此投产后一直未完全走出亏损泥潭;2007年第2季大尺寸液晶面板价格回升,加之京东方、上广电NEC自身成本下降,京东方从第2季开始主业盈利,上广电NEC也从7月开始实现盈利。

各循环的「供给<需求」阶段以及「供给>需求」阶段并无一定的时间周期,过去以为面板景气好时「供给<需求」阶段可以维持3~5季,景气坏时则持续3~4季,但2006年8月面板景气转好仅维持3个月,2006年12月景气转差至2007年2、3月间落底亦仅3个月,无疑地,在TFTLCD产业逐渐成熟后,淡旺季因素比过去扮演更重要角色。

从1998年第4季以来,目前大尺寸TFTLCD面板的供不应求现象,属于第5个较正式循环的「供给<需求」阶段。能否延长景气时期,关键在于勿让面板价格涨幅过大及控制产能增加,此将攸关面板厂在这波景气上升阶段可创造多大利益。

液晶面板产业趋于成熟、循环价格波动幅度将变小

由于台湾大举投入TFTLCD面板产业,已有10年以上时间,对于营运获利重视度已远高于市占率,韩国厂商亦是如此,故未来要再见到过去面板价格刀刀见骨的杀价竞争,恐将愈来愈难。至于价格上涨幅度方面,因面板占LCDTV及LCD监视器系统的生产成本比重过高,在终端产品价格难以大幅上涨、TV及监视器生产厂商毛利率亦低于10%双重限制下,面板价格上涨的幅度将受限。

大尺寸TFTLCD面板价格长期而言虽是向下滑落,但是各年度间价格起伏常有意料外的波动,如1999年第3~4季时,15吋监视器用LCD价格较前一年同期上涨30~40%;2001年第1~3季当时主流的14.1吋NB用LCD及15吋监视器用LCD则是较前一年同期下跌50~60%;起落之大,足以使稍不留神的企业淹没于价格波动的洪流之中。

在2002年第2~3季、2003年第4季至2004年第2季,也是各主流尺寸PC面板价格较前一年同期明显成长时期,价格成长幅度少则15%、多则35%。2003年第3季至2004年第2季,亦是2000年以来,面板厂营业利润率最高的时期,主流尺寸PC面板应有高达25~35%的营业利润率,面板厂含TV面板的整体营业利润率也有20~30%,远高于2007年第1季时2%以下营业利润率。

相对地,在2002年第4季至2003年第2季、2004年第4季至2005年第2季,2006年第2~3季以及最近的2007年第1季,主流尺寸PC面板价格较前一年同期分别约下降20~35%、30~45%、30~40%、25~30%,TV面板则因市场仍属高度成长期,各尺寸价格相对前一年度皆是大幅下降,易跌难涨大势明显。

从面板价格年度变化进行历史分析,可以得到几个通则,即:1、面板价格易跌难涨,上涨幅度有缩小趋势;2、全球液晶面板主要产能已经建立,面板价格变化波幅趋于缩小,下跌幅度30%渐成为最后防线,因为面板厂零组件成本及折旧摊提下降有其限度,当某一尺寸面板年度跌价幅度达到30%以上时,面板早已处于流血经营状态,而未来要在PC面板见到20%年度跌幅日益困难。

液晶面板企业盈利决定于产品价格变化与产品成本控制

液晶面板企业的盈利逃脱不了传统的经济学法则-产品价格与成本的比较,全球范围内产能扩张与全球对液晶面板的需求决定价格,而零组件材料及其运输成本、折旧等决定面板成本。因此,要研究无论是液晶面板行业还是某一液晶面板企业的盈利情况必须要考察全球范围内液晶面板产能及其增长变化情况,以及液晶面板成本构成。

第二章世界液晶显示器件产业状况——供给与需求

2.1.TFT-LCD产业特征

TFT-LCD产业呈现出以下特征:它是资金密集型、技术密集型、上中下游产业链联系紧密型的产业,同时也是产业链聚集型产业。其产业线建设、产能增长、性能提升、成本下降的速度都极快,产品竞争极为激烈;该产业的门槛高,进入困难,进入后想退出更难;产品应用范围广,市场前景广阔,市场容量极大,技术应用基本成熟,已发展成推动显示产业发展的主流产业。

TFT-LCD产业不仅初始投资大,竞争激烈,而运营成本也很高,例如:生产能力为9万片/月的京东方5代TFT-LCD生产线,能生产15英寸LCD面板144万块/月(或生产17英寸LCD面板108万块/月),一般TFT-LCD大企业的生产周期(从原材料进货到面板售出)约4周~6周;每月材料和成品积压的资金就高达1.2亿美元,如果成品库存增加一天就有400万美元的资金积压。所以原材料的采购、生产周期和市场销售已经合为一体,运营的好坏已严重影响着企业的效益,这就要求上、中、下游产业必须加强联合,加强地区集聚,否则将大大增加运营成本。

为了增强竞争力,必须建多条、多代生产线;因为每代生产线只有3个~4个最佳经济切割尺寸。为了提高生产线运转效率,每条生产线每年只生产2个~3个品种。此外,基板尺寸越大,加工同一产品越经济,以5代线为基准,投入产出比是:1:1.34,6代线为1∶1.46;7代线为1∶1.51;8代线为1∶1.65。我国已建的3条5代生产线,只能生产电脑液晶显示器和27英寸以下的电视屏,无法与别人竞争,要建6代、7代线又要有巨大投资。这就是建TFT-LCD生产线后,企业就变成吞钱的老虎、烧钱的机器的原因。2004年第5代TFT-LCD生产线全面量产以后,使15英寸、17英寸、19英寸台式电脑用面板的价格迅速下滑,使LCD显示器代替CRT显示器不可改变,并加速实现。

为了争夺大尺寸电视机市场,各大公司都在加快对6代~8代线的投入。2004年夏普6代TFTLCD建成,2005年三星7代线建成,2006年LGP和夏普的7.5代线、8代线建成,2007年三星和SONY合资8代线建成后,出现32英寸以下TFT-LCD电视与CRT电视激烈竞争,而40英寸~50英寸LCD电视与PDP激烈竞争的局面,使TFT-LCD产业又进入液晶电视应用的新时代。由于投资巨大,市场过热和市场竞争的激烈,大尺寸液晶面板市场价格剧烈下滑,这就形成了先上马的企业获利,后跟进的企业亏损或微利的局面。虽然TFT-LCD的价格不断下滑,2006年TFT-LCD的销售额仍超过其它所有显示产业的总和。在未来一段较长时间内,TFTLCD产业在显示产业的霸主地位很难被新的显示产业替代。

2.2.液晶面板世代划分及其可切割各型面板片数

除上述大尺寸液晶面板新增产能外,奇美新建6代线2008年产能将逐步释放,6代线主要面向37吋以下电视面板,也可用于显示器面板的生产;其它产线主要以扩产为主,扩产产能的释放有一定的弹性,加之中华映管将部分5代线产能切入中小尺寸液晶面板的生产,而08奥运商机会促进液晶电视需求,将高世代用于大尺寸电视面板的生产线调至生产显示器的产能有限,因此2007、2008年显示器液晶面板的供应大体维持比较紧张的状态,京东方2007、2008年实现整体盈利没有太大悬念。受需求淡季因素影响,显示器液晶面板价格2007年四季度会有一定程度下跌;另一方面,2007年显示器液晶面板供应紧张局面会使得部分下游厂商在四季度及明年初增加面板库存,延缓这一阶段价格下跌,但也会削弱2008年二、三季面板价格回升幅度。新产能的建立以及由于大尺寸电视需求不足而将高世代生产线调配至生产显示器液晶面板的可能将影响2009年显示器液晶面板的供给进而价格,因此2009年出现何种局面还需要观察。

中小尺寸新增产能来自两方面,一是新建生产线,如大陆深天马即将投产的4.5代线,大陆信利新建的2.5代线,及京东方拟建的4.5代线;二是将原本用于生产NB及显示器液晶面板的4.5、5代生产线转产中小尺寸液晶面板。过去生产中小尺寸面板的产线,由1代、2代开始,到2006年之后,3.5代以下产线已全部转进供应中小尺寸,2007年起奇美电子、华映增加4代及4.5代,乐金飞利浦(LG.PhilipsLCD;LPL)及友达也投入部分5代线生产中小尺寸,旗下各有1座4.5代及5代厂的群创,亦以自有产能供应中小尺寸面板。

2.4.全球液晶面板需求

根据DisplaySearch的数据显示,2008年液晶电视的需求量将达1.06亿台,但液晶电视面板的供应量仅为1.02亿片,液晶电视面板的供应量将出现不足的现象,至于2008年的笔记本电脑(NB)需求量为1.2亿台、液晶显示器的需求量为1.8亿台,对应NB面板的出货量为1.32亿片以及液晶显示器面板的1.94亿片,面板的供应大致能够符合需求,但是如果扣掉不良品、运输报废品以及库存的数量,实际上2008年3大主流应用的面板将出现紧俏的状况。由于友达与奇美电等一线大厂扩充的产能以及资本支出有限,而二线厂华映已偏重于中小尺寸面板与IT面板的出货,彩晶则着重在IT面板以及冲刺品牌上,韩国虽然有S-LCD新的8代线产能开出,但因为倾向自用,所以大致上2008年面板供应不求几乎可以定调。

虽然2008年的面板需求相当被看好,但由于目前时序已经走到第3季度末,随着第4季度的销售旺季到来,渠道面板的库存亦开始出现垫高的现象,其中NB面板以及液晶显示器面板的库存周数已到6~7周,较正常的4周高出一些,至于TV面板的库存亦从1.5个月增长到目前的1.7个月,预估9月底将增长到2个月,也出现库存稍高但可接受的现象。

总体看,液晶面板终端市场的需求增速在下降,特别2009年后的需求较为平稳,届时液晶面板市场可能少不了一场厮杀,然后转入平稳发展阶段。

至于在中小尺寸方面,数字相框、触控面板、MP3、DVD等终端产品的需求可望让2007年、2008年的中小尺寸面板立于不败之地。中小尺寸面板供不应求的主要原因有2个,一是应用面的扩增及需求成长,包括数字相框、可携式DVD播放器、智能型手机、以及GPS导航系统等,由于各项产品的出货量均大幅成长,以及需求尺寸愈来愈大,也快速消耗原有的中小尺寸产能,使得整体供应面吃紧。如手机面板主流尺寸由1.8英寸向2.4英寸以上增长;数字相机目前主流尺寸以2.5英寸为大宗,在各项应用面板尺寸均有增长情况下,占用面板厂既有产能也愈来愈多。

其二是PC、TV应用等大尺寸面板需求,自第2季起也开始急速回升,在大尺寸价量都回稳的情况下,面板厂无法挪拨更多4.5代,甚至5代产能生产中小尺寸,也使得中小尺寸正在火头上的需求无法及时被满足,而出现供不应求的状况。

如此,2008年投产的上海天马如果在产品良率、满足定制要求的技术开发上紧跟市场,将赶上这一波景气,将取得不俗业绩。如果京东方投建4.5代线,将于2009年投产,届时内生及外延产能叠加在一起很可能引发价格再次下跌,有没有足够需求支撑也许要等到2008年才能看出端倪。

在液晶显示器背光模组成本结构中,CCFL、增亮膜、扩散片、导光板是成本主要来源;而在液晶电视成本结构中,CCFL、增亮膜和逆变器构成成本主要部分。

在第一阶段竞争格局中,面板厂通过吸引上游零组件企业到自己周边实现就近配套,减少成本;在现阶段,大的液晶面板企业通过自制、由集团公司或投资入股方式制造部分上游零部件以将成本降至最低。大陆CCFL有一些自制能力,但在其它原材料部分如玻璃基板、彩色滤光片、偏光片、驱动IC、液晶等几乎全部需要进口,造成成本居高不下,影响盈利能力。目前国内企业一方面吸引部分外资上游企业进入国内投资设厂,一方面自制部分上游原材料,国内配套日渐完全。

第四章TFT-LCD液晶显示器件上游产业

4.1.液晶面板产业链

液晶面板的上游原材料成本大约占液晶面板的70-80%。液晶面板的关键原材料包括背光模组、彩色滤光片、驱动和控制IC、偏光片、玻璃基板。

4.2.玻璃基板

玻璃基板是作为一种工艺极为复杂的特殊的行业,全世界只有4家公司拥有核心技术:美国康宁、日本旭硝子、日本电气硝子、日本板硝子。全球TFT用玻璃基板市场多年来都掌握在四大厂商的手中,其中美国康宁的市场占有率超过60%,其它份额则几乎被三家日本厂商旭硝子、电气硝子、NHTechnoglass瓜分,后来者如德国肖特公司份额不足1%。

大额的投资和产出的“规模效应”是玻璃基板产业的突出特点。在TFT-LCD上游原材料产业中,投资规模和持续投资压力最大的非玻璃基板产业莫属。为了配合面板厂商更大尺寸生产线的投资要求,玻璃基板厂商必须不断跟进。而随着大型化趋势的演进,对玻璃基板厂商的技术和资金实力的要求也愈发提高。一条5代以上的玻璃基板生产线仅后段的裁切工序就需要1亿美元以上,并且一旦前段玻璃熔融、成型工序建成投产就必须始终开足产能,因为巨大的玻璃熔炉一旦停火减产,想再次点火所耗费的时间周期和资金成本都是极其惊人的。

旭硝子同时占据PDP电视用玻璃基板达90%的市场。2003年6月,旭硝子宣布向TFT一LCD玻璃基板领域投资180亿日元,其中130亿日元投资到台湾兴建对应5代线的玻璃熔炉。

50亿日元投资到日本关西,建设一个年产400万m2的LCD用玻璃生产线,2007年底将玻璃基板的产量提高2倍,并且在日本及中国台湾地区设立新的熔炉,以应付日趋紧张的需求。该公司是全球拥有最多浮法玻璃生产线的玻璃制造商。玻璃基板年产能将自2006年的2200万平方米提高70%,至2007年的3770万平方米。

4.3.彩色滤光片

LCD-TV面板用的彩色滤光片大约占LCD-TV成本约15%,在成本份额上仅次于背光模组,彩色滤光片也主要是日韩企业占据,主要有:LPL,凸版印刷,大日本印刷,东丽,三星SDI,三菱ACTI。

目前各类液晶显示器,尤其是液晶电视对色彩的要求越来越高,而同时降低成本的压力也越来越大。为此,在大型TFT-LCD企业中内置彩色滤光片生产线,以减少运输、降低成本。

2006年世界三大彩色滤光片生产企业分别是:LPL占16.4%,内置;凸版印刷占12.6%,专业;三星占11.4%,内置。

与此同时,各生产企业都在改进原材料、提高彩膜光学性能、改进生产工艺、降低成本等方面做了大量工作,其中转印与喷墨技术值得关注。

彩色滤色片技术遇到的一个挑战是不用彩膜,利用场序(FieldSequentialColor)技术实现彩色化。这是已研发多年的技术,只在很有限的领域得到应用。不过现在情况有了变化,三星在2005年的国际平面显示器展会(FPDInternational2005)上首次推出不使用滤光片的CFL(ColorFilterLess)32英寸LCD,备受关注。

该面板为场序方式(FS)实现彩色,采用RGB-LED背光,OCB面板,响应速度为5ms,分辨率为1366

评论