MCU销售「卷」出新高度,车用产品现危机

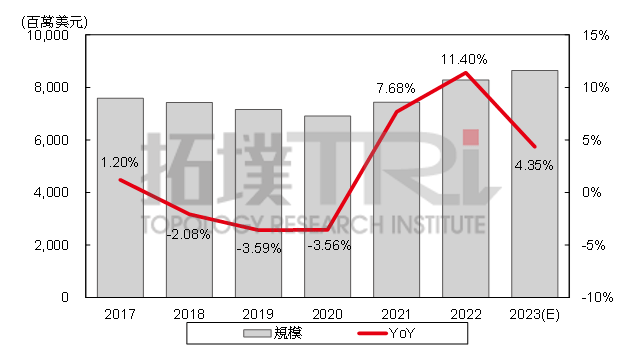

目前,全球都在经受芯片需求不振的影响,2023 年初至今,全球芯片交货周期持续下滑,据 Susquehanna Financial Group 统计,今年 3 月,全球芯片交期与 2022 年 5 月相比,缩短超过一个月。

本文引用地址:https://www.eepw.com.cn/article/202305/446165.htm在这样的大背景下,应用范围最广的芯片品类 MCU,特别是中高端 MCU 的交期也在持续缩短,32 位高端 MCU 的交期为 26-52 周,处于持续下降态势,汽车用 MCU 的市况相对较好,没有那么「卷」,交期仍高于 40 周。

MCU 行情及未来预期

从应用角度来看,用于消费类电子产品的通用 MCU 降价幅度是最大的,而工业和汽车用 MCU 则相对平稳,部分产品仍缺货。来自芯世相的数据显示,今年第一季度,NXP 车用 MCU 系列产品,如 FSx、MCFx 交期依旧紧张,52 周起步;英飞凌的高端汽车 MCU 因无可替代,一直都很紧俏;瑞萨电子的 40nm 制程车用 MCU 需求强劲,2023 年第一季度车用 MCU 销售继续增长,车用 MCU 库存仍需要补充。受益于稳健的车用 MCU 需求,国际大厂的 MCU 价格相对稳定,预计 2023 全年车用 MCU 仍是主要业绩增长动力。

中国本土厂商的 MCU 多用于小家电、电动工具、消费类电子产品等,市场需求持续疲软,国民技术、中微半导等厂商的相关 MCU 自 2021 年第四季度起,价格跌幅一直都比较大,中颖电子表示,其小家电 MCU 订单一直低迷。

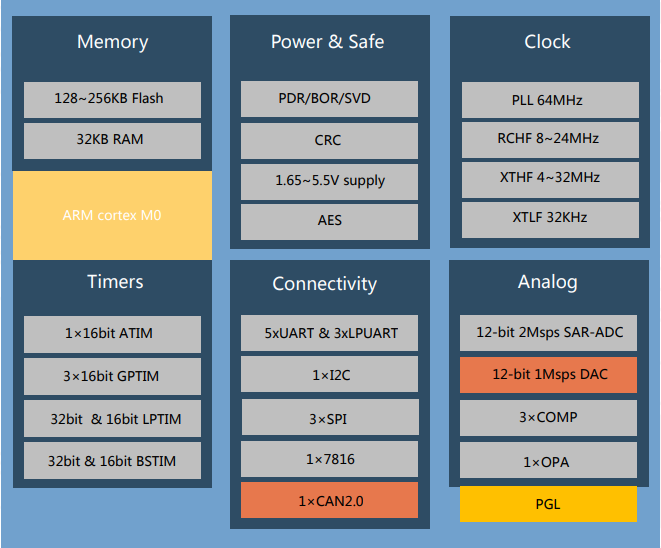

由于中国本土厂商的 MCU 多为中低端产品,需要不断迭代升级,才能提升市场竞争力,特别是在全球 MCU 市场「内卷」的当下,提升产品竞争力更加重要。2023 年,中国 MCU 厂商持续向工业/车规级产品方向升级,例如,原本主营面向信息安全应用领域芯片的国芯科技,正在车用 MCU 方面发力,2022 年汽车芯片实现出货 400 多万个,出货量同比增长 10 倍以上,汽车动力总成控制领域产品正在内部测试,汽车域控制器、车身安全 MCU 小批量产,新能源电池 BMS 控制 MCU 已完成部分型号研发;峰岹科技的车身 MCU 有望在 2023 年实现量产;今年 2 月,国民技术的 N32A455 系列车规级 MCU 实现量产,这是该公司首款符合 AEC-Q100 车规标准的 MCU。

近些年,8 位和 32 位 MCU 之争愈演愈烈,两大 MCU 厂商意法半导体和德州仪器相继推出全新的低成本 32 位产品,不断侵蚀 8 位市场。目前,一个 8 位 MCU 售价不到 1 元,厂商依然能够保持不错的毛利率,如果 32 位 MCU 价格也降到这个区间,毛利将微乎其微,因此,虽然 32 位产品攻势凶猛,但在可预见的未来,8 位 MCU 仍难以被 32 位取代。

对于中国本土 MCU 厂商而言,通用型 8 位产品占比较高,接近五成,这方面,国产 MCU 一直在打价格战,以抢占市场,某上市厂商的 M0+级别 MCU 定价甚至亏钱,而其它 MCU 厂商被迫跟进。为了摆脱这种恶性循环的竞争漩涡,兆易创新、复旦微电、中颖电子、乐鑫科技、国民技术、芯海科技、中微半导等也在 32 位 MCU 上下功夫,不断提升其性价比。

价格方面,由于 2022 年第四季度交货周期持续缩短,多家 MCU 厂商,特别是中国台湾地区的,纷纷降价。富昌电子在去年 12 月发布的市场行情报告显示,第四季度国际主流 MCU 厂商的 8 位和 32 位 MCU 交期大部分呈现下滑态势,价格相对稳定。

中国台湾 MCU 龙头新唐表示,今年第一季度营收和毛利率均下滑,但第二季度将逐步回升,最近对部分产品进行了价格调整。盛群半导体主营 8 位 MCU,主要用于消费及家电领域,该公司从今年 2 月开始全面降价,针对经销商的价格调降超 10%。从新唐和盛群 2023 年 1 月营收情况来看,依然呈现同环比加速下滑态势。中国大陆的中颖电子表示,当前产品市场价格压力较大,且成本维持在较高水平,可能导致毛利率降低,该公司当前订单量不高,仅 1 个月多一点。

进入 2023 年以后,中国大陆全面解封,业界原本看好内需市场将强劲复苏,因而扩大备货,但实际情况不如预期,导致库存水位节节攀升,特别是 MCU,中国本土相关厂商不惜砍价促销。

据台湾地区媒体报道,面对大陆厂商不计血本发动价格战,某台湾地区 MCU 厂商坦言,目前,大陆中小规模 MCU 厂商报价真的很低,为了更快速地去库存,并且维护客户关系,台厂只能忍痛牺牲毛利,在价格上做一些让步,以换取客户订单。同时,分销商也有消化库存的压力,会要求让利。所幸的是,客户可以接受台厂的 MCU 报价比陆厂高一些,最近一个月接到的订单,降低一点价格后,仍比陆厂高,而客户也愿意下单。

台湾地区 MCU 厂商预估,短期内牺牲报价,等自身库存降低到一定水位后,接下来再向晶圆代工厂下单时,就可以争取更低的生产成本,创造更好的毛利空间。即使晶圆代工厂不愿意在价格上让步,手上库存总有消化完的一天,到那时,MCU 价格将逐渐回到市场合理水平。

车用 MCU

下面重点关注一下车用 MCU 的市场行情。

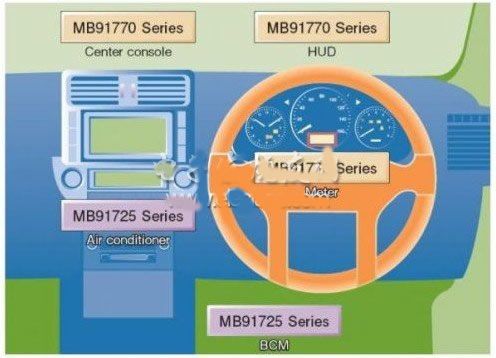

汽车 MCU 有 8 位、16 位和 32 位的。8 位 MCU 主要用于简单的车身控制,如空调、雨刷、门窗、座椅、低端仪表盘等,16 位 MCU 主要用于中端的底盘和低端发动机控制,如制动、转向、悬架、剎车等,32 位 MCU 主要用于高端的发动机和车身控制,如高端仪表盘、发动机、多媒体信息系统和安全系统等。

一辆车平均需要 50-100 个 MCU,新能源车由于电池管理和电控功能的增加,需要更多的 ECU 和 MCU。电动车 MCU 的平均单价要高于燃油车,高算力与安全等级较高的车规 MCU 单价更高,例如,NXP 和英飞凌几款用于车身控制或安全等级较低动力系统的 MCU 单价较低,而瑞萨和德州仪器用于安全等级较高的 BMS、EPS 及车身稳定等系统的 MCU 单价较高,最高达到 35.6 美元。

目前,虽然全球芯片已供过于求,但车用 MCU 供需尚未完全缓解,自动驾驶等级提升,以及车内外传感器数量增加都会提高 MCU 用量。新能源车和 L2 以上 ADAS 系统渗透率的提升,还会造成车用 MCU(每增加一个自驾感测器、雷达、激光雷达、毫米波雷达,就需要一个 MCU),电源管理芯片,电力功率等芯片短缺,有机构预计 2023 年车用 MCU 仍然会保持 16% 的年复合增长率。

然而,理想很丰满,现实很骨感,以上说的是车用 MCU 的长期发展趋势,而就短期市场行情而言,特别是 2023 年第一季度,包括部分 MCU 在内的车用芯片卖的并不好。一位车用半导体行业一级经销商资深人士表示,今年汽车主机厂对芯片的需求并没有增长,全部都在下滑,而且比较严重。该经销商主要代理华润微、ST、DIOdes、中电科十三所等芯片业务,常年在外跑市场的他,对行业的需求变化非常敏感,他对今年的芯片市场走势并不乐观。当然,这里说的不只是车用 MCU,还是有其它类型的车用芯片,车用 MCU 的销售情况则呈现出不同状态,有的紧俏,有的也在降价促销。

芯片降价,已经让部分厂商开始考虑调整产线,中国本土车用芯片厂商芯驰科技的市场部经理高齐表示:「今年芯片市场确实存在砍单情况,国产芯片的压力很大,包括 MCU 等处理器,此前公司还有消息说,可能会考虑多生产些工业级芯片。」

摩根士丹利近期的报告也指出,当前车企的降价潮已经影响到车用芯片产业,部分车厂在对电源管理 IC、MOSFET、MCU 等芯片进行砍单,并要求供应商降价,使得部分车规级芯片的供应商出货量下降。

中国本土芯片厂商做车用 MCU、模拟芯片、电动机驱动,以及一些专用接口芯片的比较多,芯片性能相对不高,受砍单潮的影响会更大。

对于车用芯片业的动荡,以及未来一年的发展情况,以生产车用 65nm 制程 MCU 为主的台积电在近期的法说会上表示,目前,车用芯片整体需求稳健,但下半年将转弱。

结语

虽然各种新兴应用一直在涌现,特别是高性能计算领域,对高算力处理器的需求也在提升,然而,作为传统处理器,MCU 的市场规模依然非常庞大,且有进一步拓展之势。

应用种类虽多,但 MCU 已经非常成熟,供给端早已是红海市场,在全球芯片产业整体状况不景气的当下,MCU 的价格战更显惨烈,高端产品(如 32 位的)向下沉市场要业绩,更加剧了竞争的激烈程度,在这方面,国际巨头与中国本土 MCU 厂商都彼此感受着来自对方越来越强的压力。

过去两年,车用芯片一直供不应求,当下,这种市场惯性依然存在,车用 MCU 比消费类和嵌入式应用 MCU 的日子要好过,然而,市场反应是有滞后性的,车用 MCU 市场目前尚可,但再过一个季度,或是半年,车用 MCU 市场恐怕会呈现出与当下整体芯片业相同的局面。

评论