仪器仪表巨头艾默生公布2016年第二季度业绩

Emerson公司于5月3日宣布,截止2016年3月31日的第二季度净销售额下降9%,其中基本销售额下降5%,货币折算和资产剥离带来各2%的减损。正如预期一样,本季度石油、天然气和工业终端市场仍然面临压力,但在其预计范围内。过程管理和工业自动化业务的基本销售额同比有所下降,但与上一季度相比略有提升。得益于全球暖通空调市场和美国建筑终端市场的有利条件,环境优化技术和商住解决方案业务的基本销售额出现适度增长。网络能源业务的基本销售额出现小幅下降,但数据中心和电信基础设施业务的订单率上升,预计第三季度销售额将出现正增长。除欧洲市场表现持平外,Emerson其他业务地区的销售额均出现负增长。

本文引用地址:https://www.eepw.com.cn/article/201605/291042.htm

重组收益和良好的运营绩效带来了利润水平的改善,使得调整后每股收益为0.66美元,略超出公司预期范围的0.60美元至0.65美元。网络能源、环境优化技术和商住解决方案业务的利润率较去年有所上升,而过程管理和工业自动化业务略有下降。公布每股收益为0.57美元,下降60%,其中包括战略业务重组计划相关的剥离成本(0.09美元)和上一年度业务出售所得收益0.77美元所造成的影响。由于营运资本绩效提升,营运现金流上升了101%。2016财年公司营运现金流仍然保持在30亿美元以上,不包括业务重组相关的剥离成本。公布营运现金流约为28亿美元。

“虽然全球经济仍然面临压力,但公司第二季度业绩反映出我们的业务正在发生不同水平的持续改进”,Emerson董事长兼首席执行官范大为(David N. Farr)表示,“去年2月份启动的重组计划正在实现预期利润增长,同时整个季度每月的后一季度潜在基本订单率也在依次提高。石油、天然气和工业市场的环境仍然面临挑战,但是预计下半财年其他市场的订单趋势有所上升。因此,在继续执行重组计划的情况下,预计公司下半财年的盈利能力和基本销售额将会继续改善。”

“今年4月,我们采取了战略业务重组计划的又一重要举措,就网络能源业务分拆递交Vertiv Form 10表格,”范大为补充道,“我们在努力执行分拆流程时,也继续与感兴趣的各方讨论潜在的出售网络能源业务计划。此外,电机、驱动及发电业务的出售计划也正在有序进行。虽然完成战略业务重组仍有许多工作需要完成,但是我们将继续致力于在本财年年底完成全部计划,以促进Emerson和Vertiv的重新定位和增长,并创造股东价值。”

业务平台亮点?

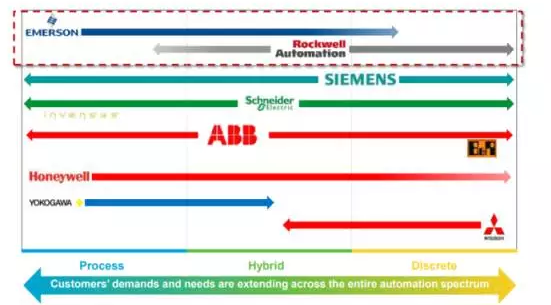

过程管理业务净销售额下降11%,其中基本销售额下降9%,货币折算带来2%的减损。虽然石油和天然气客户资本支出的减少仍是一个显著的负面影响,但电力和化工市场仍保持良好势头。北美市场的基本销售额下降10%,其中美国下降6%。化工市场仍然有望出现增长,能源行业中围绕能效和生产率的项目亦如此。由于投资显著减少,特别是对油砂的投资,加拿大市场仍然面临挑战,销售额下降28%。由于欧洲新兴市场的适度增长被成熟市场的下降所冲抵,整体下降1%。亚洲下降13%,反映出亚洲大部分市场都出现了下降的困境。中东及非洲市场下降12%,整个地区的支出水平有所下降。科威特是一个亮点,并有望在2016年出现增长。由于政治和经济的不稳定性仍是投资的巨大障碍,拉丁美洲下降10%。业务毛利下降20个基点至14.5%,除了大规模重组举措带来的若干成本节约外,主要是受到大量减债和不良业务组合的影响。正如预期一样,订单率似乎已触底,预计今年剩余时间里的业绩会有所改善,结果比对更佳。如果油价保持当前或更高水平,预计能源业务活动能够得到改善,尤其是中小型项目和季节性维护、维修和运营项目。

工业自动化业务的净销售额下降16%,其中基本销售额下降10%,货币折算和动力传动业务剥离分别带来2%和4%的减损。业绩反映一般工业支出和上游部门的石油和天然气市场持续疲软。各地区业绩出现整体下降,其中北美下跌15%,亚洲下跌9%,中东及非洲下跌22%。欧洲经济环境喜忧参半,主要由于西方成熟市场的若干增长被新兴市场的下降所抵消,导致本季度销售额持平。虽然所有业务均出现下降,但是风能行业的驱动业务是一个亮点。业务毛利率下降50个基点至13.4%。虽然业务重组计划举措中产生了若干成本节约和物料成本控制,但是大量减债、价格下行和不良业务组合仍是业务毛利率下降的主导因素。市场条件预计将会有所改善且易于比较,因此本财年剩余时间的基本销售额增长和盈利能力将会提高。

网络能源业务的净销售额下降4%,其中基本销售额下降1%,货币折算带来3%的减损。由于数据中心和电信基础设施业务的市场需求增加,本年度订单趋势上升,预计将会推动第三季度销售额的正增长。北美基本销售额上升2%,反映电信电力业务出现了强劲增长。由于成熟市场大型项目的增长被新兴市场的下降所抵消,欧洲基本销售额持平。亚洲下降1%,尽管整个地区的业务需求不一,但中国市场出现了适度下降。业务利润率增长490个基点至8.1%,主要受到业务重组计划的成本节约和新产品项目的影响。当前市场环境预计将会持续,数据中心和电信基础设施业务的投资前景看好。

环境优化技术业务的净销售额上升1%,主要受到美国住宅暖通空调市场强劲增长的影响。基本销售额上升2%,货币折算带来1%的减损。由于美国商住空调业务增长10%,北美基本销售额上升7%。欧洲上升3%,反映欧洲地区的整体市场活动扎实地开展,制冷市场出现高个位数的增长。亚洲下降9%,主要由于中国住宅空调需求疲软。拉丁美洲上升10%,主要受到墨西哥有利条件的影响。中东及非洲市场持平。业务利润率增长170个基点至19.0%,主要得益于大量减债、物料成本控制和重组行动成本节约的影响。空调和制冷市场的全球需求仍然良好,预计今年下半年的基本销售额将继续上升。艾默生对服务于新市场和应用的下一代技术和产品投资水平的持续提升,也将推动业务增长。

商住解决方案业务的净销售额下降15%。由于受到美国建筑市场有利条件的影响,基本销售额增长2%。货币折算和商用储存业务剥离分别带来1%和16%的减损。干/湿吸尘器业务和食物垃圾处理器业务的增长抵消了专业工具和储存业务的下降。业务毛利率增长380个基点至23.2%,主要得益于公司的有利业务组合和业务剥离带来的有利影响。美国建筑市场的有利条件预计将会持续,本财年剩余时间的基本销售额和利润率有望出现适度增长。

2016财年展望

在全球宏观经济环境下,虽然Emerson业务将继续面临挑战,但是需求水平已趋于稳定或提升,而且在本财年剩余时间内易于比较。近期订单趋势符合公司预期并继续与全年展望相一致。公司将继续致力于实现2016财年计划,基本销售额下降2%至5%,其中不包括货币折算和资产剥离带来约1%和2%的减损。公布销售额预计将下降5%至8%。第三季度基本销售额预计持平,不包括货币换算和资产剥离分别带来1%的减损。公布销售额预计将减少约2%。公司确认落实财年计划,调整后每股收益3.05美元至3.25美元,不包括业务重组计划相关的剥离成本2.5亿美元至3亿美元的现行估值。公布每股收益预计为2.61美元至2.88美元。第三季度调整后每股收益预计持平,约为0.85美元,不包括估计剥离成本1.45亿美元。公布每股收益预计约0.63美元。

“在2016财年上半年的艰难条件下,我看到各个业务都发挥了卓越的执行力,”范大为表示,“由于我们力争实现最佳利润率和现金流周转,第二季度盈利能力和现金流增长均略高于预期。我们审视本财年的剩余时间,订单趋势有望实现公司对第三季度和第四季度的预期基本销售额。成本控制仍然是重中之重,预计2016年的重组费用为7,000万美元至8,000万美元。Emerson仍然处于有利地位,我们非常期待实现2016年我们向股东承诺的财务指标。”

评论