中国LED芯片周期景气 产业竞争格局多样

第二部分:企业篇

本文引用地址:http://www.eepw.com.cn/article/201711/371338.htm微观层面,观察主要的LED芯片企业的战略定位会发现,相比LED封装厂,芯片厂战略定位的空间选择相对较小,产品的差异化程度和产品线宽度都远远不及封装厂。如果要横向对比的话,和制程标准化,产品趋同化的内存产业更为相似。

这也意味着如果想要在这个行业成功,规模经济几乎是必要条件和基础门槛。有实力较量的厂商之间战略定位差异,最重要的影响变量不再是规模,而是技术创新战略的选择。

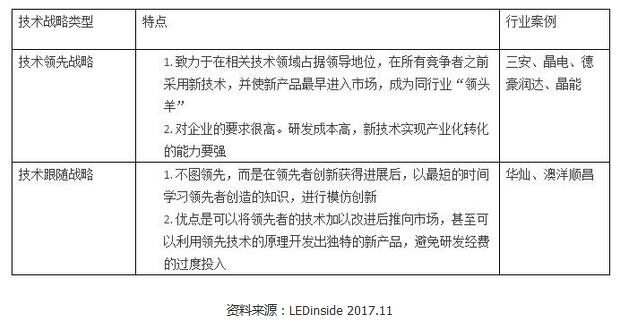

简单来分类的话,可以把LED芯片企业的技术创新战略分为两类,即领先战略和跟随战略。

三安和晶电是芯片行业技术创新的主要来源,但是三安有着更接近市场的优势,因此技术领先战略的收效也更为明显。德豪则一直致力于在倒装,CSP等领域成为技术领头羊。晶能光电则是追求在硅衬底技术上的领先。然而这并不是一条好走的路,很容易被高研发支出拖累。

相比之下,华灿、澳洋顺昌则是盯住成熟的市场需求,在成本控制和工艺改良方面下足功夫,反而打开一片天空。华灿的铝电极技术稳定性行业最强,而澳洋顺昌则是在把芯片尺寸缩小化方面突破常规工艺的极限,可以做到短边长4mil,已经达到mini led的尺寸要求。

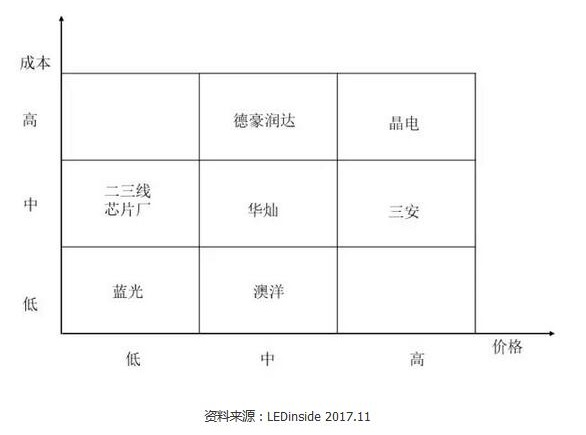

根据技术创新战略两大定位的不同,选取成本和价格定位两个维度来对芯片企业进行战略群体扫描,可以建立一个二维矩阵来简化对相关企业的分析。

三安晶电仍然是高端LED芯片市场的主要竞争者,两家基本都是技术领先战略,三安集中在主流市场芯片需求的技术研究与开发,晶电则更多以差异化定位,追求在高端细分市场的领导地位,价格定位上两者不相上下,相比之下晶电成本相比三安有劣势。

三安为保持技术领先地位,需要大笔的研究与开发的支出,相比技术跟随战略少量研发的企业来说,成本也会略高一些。

华灿和澳洋顺昌则是技术跟随战略,并没有将主要资源投入研究开发。华灿的重点是拓展产品线宽度和市场覆盖率,进入照明,显示屏,背光等大部分LED应用领域,客户群与三安高度重合,客观上补位三安为客户降低三安单一供应商风险。

但是华灿工厂分布在三地,管理成本略高,加上良率水平相比三安仍有劣势,成本水平居中。

澳洋顺昌的重点则是提升运营效率,降低产品单位成本,取得成本上的综合优势。澳洋顺昌的成本优势已经得到木林森的认可,成为木林森第一芯片供应商,并获得木林森注资入股。

目前澳洋顺昌主力机型已经是Aixtron的R6,另外新购入机型集中在Veeco红牛的升级版EPIK868(4腔,每腔35篇4吋),整体来看新一代MOCVD机台占比是所有大厂中最高的,同时由于生产工厂集中在同一个厂区,管理成本也更低。

其他如蓝光,圆融等可以压低利润以更低的价格维持进入到木林森的供应链,相对来说处于不利的谈判地位。

再另外一些更小的芯片厂,机台数量少,设备也很老旧,但是暂时又无法退出,仅能供应一些二三线的封装厂维持工厂继续运营。

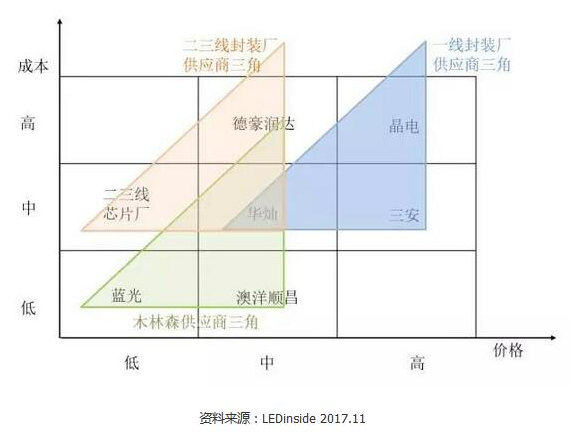

从芯片厂商的客户覆盖的情况来看,可以用供应商三角来描述目前的市场状态。三安,晶电,华灿主要供应一线的芯片厂。澳洋顺昌,华灿,蓝光等构成木林森体系。而二三线的芯片厂仅能通过一些二三线的封装厂来维持生存。

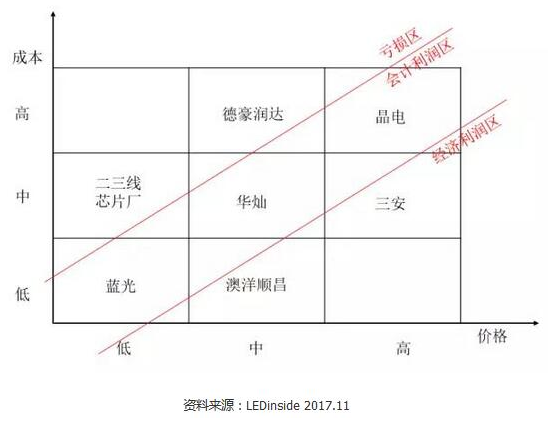

只有成本更低,价格更高的企业才能创造利润。红线分割了不同的价格和成本组合区,越靠近右下角的企业有越强的盈利能力,而左上区间的企业则是在竞争中处于亏损的边缘,甚至2017年这样的好年景也还在持续的亏损。要想生存,或者取得更大的竞争优势,唯有让自身的位置能向右下方持续移动。

评论